La inestabilidad perdura en noviembre

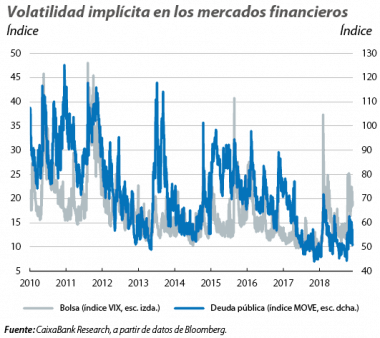

Los mercados financieros se abonan a la volatilidad en el tramo final del año. Tras un mes de octubre marcado por las pérdidas en las bolsas internacionales, sobre todo en EE. UU., en noviembre los mercados continuaron con una dinámica errática. Las tensiones comerciales entre EE. UU. y China y las tensiones políticas en Europa (concentradas en Italia y en las negociaciones sobre el brexit) continúan marcando la evolución de la mayoría de los activos financieros. Además, a ello se le ha sumado el temor, entre los inversores, de que en 2019 la economía mundial se desacelere más de lo esperado (algo que ha penalizado especialmente al precio del petróleo). Frente a esta inquietud en los mercados financieros, tanto la Fed como el Banco Central Europeo mantienen una visión positiva del escenario macroeconómico para sus respectivas regiones y prosiguen con sus estrategias de normalización de la política monetaria.

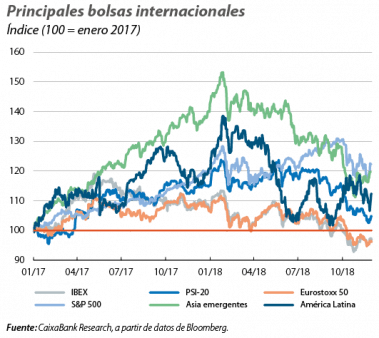

Las principales bolsas internacionales no consiguen librarse del tono negativo de octubre. Las tensiones comerciales entre China y EE. UU., con el temor de que erosionen el crecimiento de la demanda global, provocaron descensos en las principales bolsas internacionales. Además, en Europa, los índices también se vieron lastrados por unos datos de crecimiento económico algo decepcionantes, especialmente en Alemania, y las tensiones entre Italia y la Comisión Europea alrededor de la política fiscal italiana. Sin embargo, en el tramo final del mes, los parqués de EE. UU. y Europa recuperaron parte del terreno perdido las semanas anteriores (algunos incluso consiguieron cerrar el mes en positivo), empujados por la esperanza, entre los inversores, de que las tensiones comerciales entre China y EE. UU., por un lado, y en Italia, por el otro, podrían moderarse. Por su parte, en las economías emergentes, el índice MSCI para el conjunto de la región tuvo un comportamiento muy volátil y consiguió cerrar el mes en positivo, aunque el desempeño fue dispar entre continentes (los índices asiáticos avanzaron mientras que los latinoamericanos, liderados por México, registraron pérdidas).

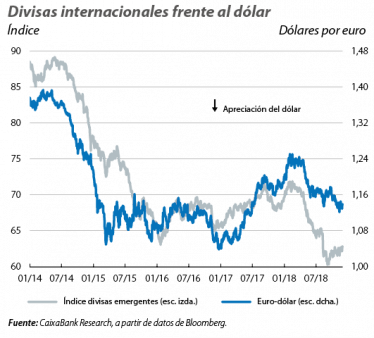

El euro se mantiene débil en su cruce con el dólar. Las tensiones políticas alrededor de Italia y la decepción de los indicadores de actividad de la eurozona también incidieron sobre el mercado de divisas, donde el euro se depreció hasta situarse cerca de los 1,12 dólares, su mínimo en lo que llevamos de año. Por otro lado, los distintos movimientos en las negociaciones del brexit comportaron una depreciación de la libra británica frente a la mayoría de las divisas internacionales. Así, pese a que la Comisión y el Reino Unido alcanzaron un acuerdo de salida que minimiza las disrupciones, las cotizaciones financieras se vieron más afectadas por los temores a que este no sea aprobado por el Parlamento del Reino Unido y dé lugar a un impasse de incertidumbre. Por su parte, en las economías emergentes, las divisas latinoamericanas, lideradas por el peso argentino y el real brasileño, se depreciaron, mientras que la mayoría de las divisas asiáticas ganaron terreno al dólar.

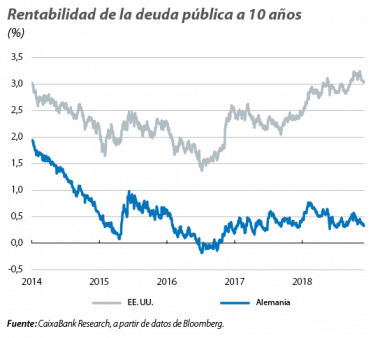

Los principales bancos centrales mantienen la hoja de ruta. En EE. UU., en la reunión mantenida el 8 de noviembre, la Fed mantuvo los tipos de interés inalterados en el intervalo 2,00%-2,25%. Asimismo, el comunicado de prensa posterior a la reunión reiteró una visión positiva sobre el crecimiento de la actividad económica y destacó que la robustez del mercado laboral, juntamente con una inflación alrededor del objetivo del 2%, refuerza la estrategia de aumentos graduales de los tipos de interés. Por su parte, el BCE publicó las actas de su última reunión (celebrada el 25 de octubre), donde los miembros del Consejo de Gobierno reiteraron la visión positiva del escenario macroeconómico, aunque algunos de ellos mostraron inquietud por el hecho de que los riesgos sobre el crecimiento económico procedentes del entorno externo se hayan decantado a la baja. Con todo, los miembros del Consejo de Gobierno, apoyándose en la fortaleza de la demanda interna, insistieron en la intención de empezar a reorientar gradualmente la política monetaria con la finalización de las compras netas de activos en diciembre.

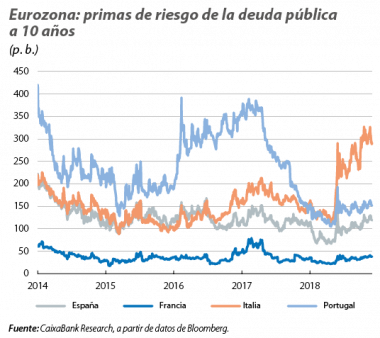

Los tipos de interés de los activos refugio disminuyen. Las turbulencias en las bolsas internacionales y la incertidumbre alrededor de la política fiscal italiana provocaron un aumento de la demanda de los bonos considerados más seguros. Así, el tipo sobre el bono soberano estadounidense a 10 años se contrajo más de 20 p. b., llegando a situarse por debajo del 3%, mientras que el bund alemán redujo en 15 p. b. su rentabilidad y cerró el mes por debajo del 0,33%. Por su parte, las primas de riesgo de la periferia de la eurozona continuaron emplazadas en los niveles más altos de los últimos meses. Así, la prima de riesgo italiana llegó a superar los 325 puntos, un nivel no visto desde 2013, mientras que las primas española y portuguesa fluctuaron algo por encima de los 120 y 150 puntos, respectivamente. A finales de mes, sin embargo, la prima italiana volvió a fluctuar cerca de los 290 puntos, al verse favorecida por noticias que sugerían la posibilidad de que el Gobierno italiano moderara su objetivo de déficit fiscal para 2019.

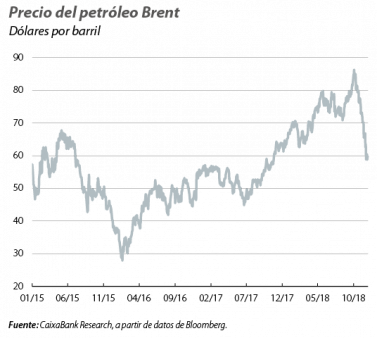

El petróleo se desploma en noviembre. Tras el fuerte repunte acontecido en verano, cuando el precio del barril de Brent llegó a superar los 85 dólares, en noviembre este ha llegado a descender por debajo de los 60 (nivel mínimo del año). Este descenso se debió a una mayor producción de crudo por parte de EE. UU. y del conjunto de miembros de la OPEP, que hasta la fecha habían recortado la oferta por encima de lo acordado en sus últimas reuniones. Asimismo, EE. UU. anunció exenciones sobre las sanciones a las exportaciones de Irán, con lo que facilita que ocho países (entre ellos China, India y Japón) continúen importando crudo iraní temporalmente. Por último, la expectativa de una moderación del crecimiento de la demanda global de petróleo en los próximos trimestres también contribuyó a empujar el precio del barril de Brent a la baja (para más detalles, véase el Focus «Petróleo: reflexiones y perspectivas para 2019» en este mismo Informe Mensual). Con todos estos elementos, el próximo 6 de diciembre, la OPEP celebrará una reunión en la que decidirá si extender los recortes de producción de cara a 2019.