Perspectivas de los mercados emergentes en 2017

Los activos financieros de países emergentes han sido la gran sorpresa positiva en lo que llevamos de 2016 y han roto una racha de varios años de penuria. Los analistas están divididos entre quienes creen que solo es una tregua y quienes ven un punto de inflexión duradero. Ambos bandos articulan sus argumentos bajo el marco conceptual de los factores de empuje y de atracción de flujos de capitales que, sin duda, sigue siendo muy útil para analizar el comportamiento de los mercados emergentes. Los pesimistas consideran que el elemento dominante será el previsible deterioro de las condiciones financieras globales, que debilitará el «empuje» de capital hacia los activos emergentes. Los optimistas ponen énfasis en la mejora que se aprecia desde hace algunos trimestres en el cuadro macroeconómico de estos países, que «atraerá» capital hacia ellos. Es evidente que son dos fuerzas contrapuestas pero no está claro qué magnitud alcanzarán y cómo interactuarán. Nuestra valoración de las dinámicas en funcionamiento nos lleva a decantarnos por un escenario moderadamente positivo.

El año 2016 ha sido una carrera de obstáculos para los activos emergentes: temores respecto a la economía china en enero, brexit en junio y victoria de Trump en noviembre, por mencionar los más destacados. Pese a ello, el índice MSCI Emerging Markets registra una progresión del 7% en lo que va de ejercicio, por encima del 2% de su homólogo de países desarrollados y en claro contraste con la caída del 17% que sufrió en 2015. En el mercado de renta fija, el diferencial de los bonos emergentes se ha reducido un 30% desde los máximos de enero, según el índice global de J. P. Morgan. Finalmente, en el mercado de divisas, y a pesar de algunas excepciones notables como las del peso mexicano o la lira turca, 2016 ha estado marcado también por una tendencia al alza en las monedas emergentes. Este comportamiento globalmente positivo ha contado con la ayuda tanto de fuerzas de empuje como de atracción. Por un lado, la búsqueda de rentabilidad por parte de los inversores internacionales, fomentada por el tono ultraacomodaticio de los bancos centrales del G3, incidió con gran intensidad durante la primera mitad del año. Por otro lado, los factores de atracción empezaron a cobrar un papel creciente a partir del verano, gracias a los signos de estabilización en China y a la mejora de la coyuntura en otros emergentes importantes (modesta pero suficiente para destacar en un contexto de crecimiento débil en el bloque desarrollado).1

Los pesimistas creen que el clima financiero global que se avecina en 2017 pasará a ser muy hostil para los activos de los países en desarrollo, en particular para aquellos donde el nivel de endeudamiento es demasiado elevado.2 Alertan sobre dos grandes riesgos en el entorno exterior. El primero procede del proceso de normalización del tipo oficial de la Reserva Federal estadounidense (Fed). Esto ya fue motivo de preocupación durante la segunda mitad de 2015, cuando la Fed practicó su primera subida de tipos tras la gran crisis de 2008. Aquel episodio, junto con las preocupaciones sobre la economía china, se saldó con un duro varapalo a los activos emergentes, que se prolongaría hasta febrero de 2016. Ahora tiene una probabilidad muy alta de concretarse bien pronto,3 lo cual despierta el temor a una repetición de lo acontecido en 2015. De hecho, algunos rememoran el taper tantrum de 2013, cuando la Fed anunció la intención de reducir el ritmo de su programa de compra de activos (QE) y desencadenó fuertes turbulencias en los mercados globales: la rentabilidad del bono estadounidense a 10 años repuntó más de 100 p. b. y numerosos mercados emergentes sufrieron un súbito e intenso deterioro de sus condiciones financieras. Salidas de capitales, reducción de la liquidez, fuerte depreciación de las divisas, incremento sustancial de los diferenciales de crédito y caídas de las bolsas fueron los principales impactos de aquel inesperado primer paso (verbal) hacia la normalización de la política monetaria en EE. UU. Esos mismos efectos se han observado históricamente cuando actúa el segundo factor que preocupa a los pesimistas: los aumentos de la aversión global al riesgo. Los tres grandes episodios de 2016 citados anteriormente (China, brexit y Trump) se han sorteado razonablemente bien, pero no pueden darse por cerrados definitivamente. Además, se abren de cara a 2017 otros frentes también con enjundia suficiente para provocar repuntes de la aversión al riesgo. En particular, la incertidumbre política que puede emanar de una agenda electoral muy cargada en Europa.4

Los optimistas exponen cinco argumentos básicos para defender que los riesgos asociados a una degradación de las condiciones financieras mundiales serán manejables y pronosticar que los activos emergentes podrán sostener los avances de 2016. Los tres primeros dan réplica directa a las inquietudes de los pesimistas. Los dos últimos hacen hincapié en las condiciones internas actuales de los países emergentes, que parecen razonablemente propicias para atraer a los inversores.

Primero, si bien es verdad que se dan las condiciones para que la Fed lleve a cabo un ajuste gradual de los tipos de interés, esta normalización parece ahora bien descontada por los inversores en contraste con la sorpresa que supuso el amago de tapering en 2013. Ello disminuye la probabilidad de un ajuste abrupto de las condiciones financieras y otorgan flexibilidad a los países emergentes para ajustarse a un entorno global menos laxo. Además, 2016 ha enseñado que la Fed prefiere pecar por exceso de prudencia y que tiene muy en cuenta la evolución del entorno exterior, hasta el punto de estar dispuesta a revisar la senda de normalización de su tipo oficial para no desestabilizar, precisamente, a los mercados internacionales (sobre todo en el caso de posibles repercusiones sistémicas).

Segundo, si bien es verdad que la incertidumbre política es capaz de generar mayor nerviosismo en todas las latitudes, este riesgo se concentra en mayor medida en el bloque desarrollado. En este sentido, la reacción de los inversores al brexit es reveladora, dado que propició un mejor comportamiento relativo de los activos emergentes. Es decir, demostró que una mayor aversión global al riesgo con origen en los países avanzados no siempre afecta negativamente, e incluso puede favorecer, a los mercados financieros emergentes. En este sentido, la orientación de la Administración Trump en política comercial representa quizás el factor de riesgo más real para las economías emergentes pero cabe prever que, tanto en este frente como en otros, el Congreso de EE. UU. puede jugar un papel moderador.

Tercero, y relacionado con los dos anteriores, la vulnerabilidad ante eventuales degradaciones de las condiciones financieras globales es ahora menor que en 2013 o 2015, porque la exposición de los inversores internacionales a los activos financieros emergentes es mucho más baja que entonces. Por ejemplo, datos referidos a la composición de las carteras de fondos de inversión y de pensiones occidentales muestran que, actualmente, el peso de los activos emergentes está en el 12%, muy cerca de los mínimos del 11% alcanzados a inicios de 2016 o tras la Gran Recesión de 2009 (es decir, después de que los pánicos vendedores hubieran impactado). En cambio, justo antes del taper tantrum, la cifra era del 17%, cerca de los máximos históricos. Esto hace pensar que, aunque la degradación de las condiciones financieras globales fuera algo más abrupta de lo esperado, no debería provocar eventos disruptivos para los mercados emergentes.

Cuarto, la valoración de los activos financieros emergentes se encuentra, en conjunto, en niveles razonablemente atractivos. De entrada, varias medidas de los tipos de cambio de equilibrio indican que, en la mayoría de los casos, las divisas emergentes cotizan por debajo de su valor fundamental. La ratio PER se encuentra cerca del 11,5 para el índice MSCI Emerging Markets, por debajo de la media de 12,5 registrada desde principios de 1990. En el mercado de renta fija, la situación está un poco más apurada desde una perspectiva histórica, en consonancia con lo que ocurre en todo el mundo debido al impacto de las políticas no convencionales de los bancos centrales. Así, el diferencial de crédito soberano se encuentra casi 1 p. p. por debajo del promedio histórico calculado desde finales de los años noventa (si bien está en la parte alta del rango observado desde 2009, el inicio de dichas políticas no convencionales).

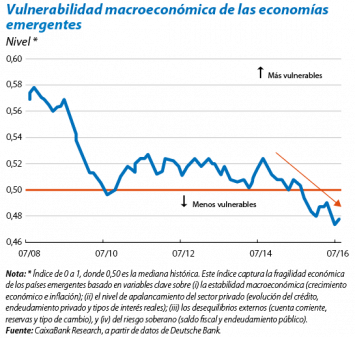

Finalmente, y no por ello menos importante, la mejora del cuadro macroeconómico de la mayoría de las economías emergentes en los últimos años les proporciona más atractivo y mayor resiliencia frente a condiciones financieras adversas. Así, desde mediados de 2014, los países emergentes han conseguido reducir de manera sustancial su vulnerabilidad macroeconómica (véase el gráfico anterior). Varios estudios demuestran que el impacto de un cambio de política monetaria en las economías desarrolladas sobre las condiciones financieras de los países emergentes depende, principalmente, de los fundamentos macroeconómicos propios de cada país.5 Igualmente, otros estudios ponen de manifiesto que, cuando dichos fundamentos son sólidos, se mitigan sustancialmente los efectos negativos de un repunte de la aversión global al riesgo.6 Es más, la importancia de los fundamentos propios ha aumentado desde mediados de los años 2000.7 Es decir, los inversores internacionales cada vez discriminan más dentro del variado grupo de países emergentes (como bien se constató durante el taper tantrum).

En definitiva, a los pesimistas no les falta razón cuando advierten de los riesgos que acechan a los mercados emergentes en 2017. Sin duda, están ahí. Pero los matices tranquilizadores que aportan los optimistas, relativos al posicionamiento de las carteras y las expectativas de los inversores, resultan convincentes. En última instancia, que continúe la lenta pero meritoria mejora de los fundamentos económicos constituye la clave para que las ganancias de 2016 tengan continuidad en el año que entra. Así lo esperamos.

Mathieu Fort

Departamento de Mercados Financieros, Área de Planificación Estratégica y Estudios, CaixaBank

1. Para más detalles, véase el Focus «Bolsas de países emergentes: el turno de los factores internos» del IM11/2016.

2. Para más detalles, véase el Focus «Deuda emergente: un flanco débil ante la normalización monetaria de la Fed» del IM11/ 2016.

3. Sobre esta cuestión, véase el artículo «Política monetaria en 2017: navegando con el viento a favor, pero con mar de fondo» del presente Dossier.

4. Para más detalles, véase el artículo «Política y economía en 2017: un binomio inseparable» del presente Dossier.

5. Véase, por ejemplo, Santacreu, A. M. (2015), «The Economic Fundamentals of Emerging Market Volatility», Federal Reserve Bank of St. Louis Economic Synopses,

No. 2, 2015.

6. Yildirim, Z. (2016), «Global financial conditions and asset markets: Evidence from fragile emerging economies», Economic Modelling, Volume 57, September 2016, Pages 208-220.

7. Ahmed, S., Coulibaly, B. y Zlate, A. (2015), «International Financial Spillovers to Emerging Market Economies: How Important Are Economic Fundamentals?», Board of Governors of the Federal Reserve System, International Finance Discussion Papers 1135, April.