El BCE desembarca al mercat de bons corporatius europeu

Poc més d'un any després d'haver engegat el programa de compra de deute públic (QE sobirà), el BCE és a les portes d'iniciar el programa de compra de deute privat (QE corporatiu). Amb aquesta decisió, l'entitat persegueix un doble objectiu: millorar les condicions de finançament empresarial i diversificar la tipologia d'actius que han d'ajudar a augmentar les compres mensuals de deute en 20.000 milions d'euros. Malgrat que l'inici efectiu del QE corporatiu tindrà lloc al juny, l'anunci al març ha començat a fer-ne perceptibles els efectes.

En primer lloc, s'ha observat ja un clar descens de les rendibilitats i de les primes de risc del deute corporatiu europeu. Les yields i els spreads (en relació amb el deute públic) dels bons corporatius amb grau d'inversió (IG) del sector no financer han caigut en 28 i en 25 p. b., fins al 0,98% i els 120 p. b., respectivament.1 El segment especulatiu, o high yield (HY), d'aquest mercat i el deute bancari europeu (actius fora del radar del BCE) també han vist caure els respectius yields i spreads, en especial en el primer cas. En segon lloc, el repunt del ritme d'emissió de bons IG i HY per part de les empreses no financeres europees és un altre dels efectes associats a l'anunci del QE corporatiu. Al març i l'abril, es van emetre 65.000 milions d'euros, una xifra molt elevada, que contrasta amb la inactivitat regnant als mercats de capitals durant el gener i el febrer.

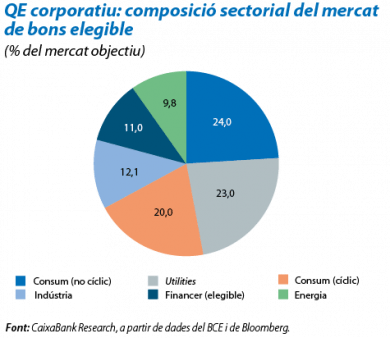

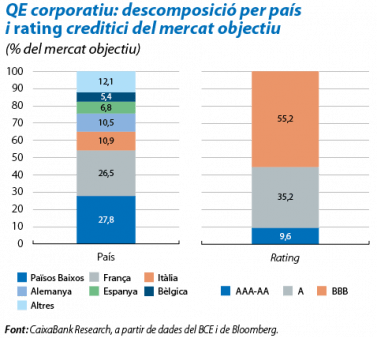

Pel que fa als aspectes relacionats amb el disseny del QE corporatiu, un dels punts més rellevants és l'espectre de bons elegibles, que és més ampli del que s'havia previst. En concret, seran elegibles els bons del segment IG, denominats en euros i emesos per corporacions no bancàries radicades a la zona de l'euro.2 Els bons d'asseguradores i de companyies financeres amb matrius que no siguin entitats de crèdit també seran elegibles. Però és a l'apartat tècnic on el QE corporatiu ha sorprès més, tant pel mercat objectiu de les compres (primari i secundari) com per l'elevat límit de participació del BCE a cada bo (del 70%, llevat de les empreses amb una participació pública destacable). A més a més, no hi haurà un import mínim per emissió, la qual cosa afavorirà en especial les empreses mitjanes, i les compres englobaran gairebé tots els venciments (de sis mesos a 31 anys). Considerant aquests paràmetres i la resta d'aspectes tècnics estipulats pel BCE, l'univers de bons corporatius elegibles puja a 670.000 milions d'euros.

Finalment, la dimensió del QE corporatiu i, per tant, el ritme de compres mensuals són qüestions sobre les quals el BCE no ha establert objectius ex ante. Una estimació senzilla i raonable seria extrapolar l'experiència de l'últim programa de compra de cèdules del BCE (CBPP3), molt similar en diverses dimensions al QE corporatiu. A partir del patró de compres del BCE als mercats primaris i secundaris de cèdules el 2015, l'anàlisi suggereix unes compres mensuals de bons properes als 7.000-8.000 milions d'euros i un abast total del programa d'uns 72.000 milions (en nou mesos, fins al març del 2017). Una dimensió relativament modesta en relació amb el mercat objectiu, la qual cosa hauria de permetre implementar el QE corporatiu sense gaires dificultats.

1. Índexs de renda fixa del Bank of America Merrill Lynch.

2. De forma més específica, el BCE emprarà el criteri de país d'incorporació de l'emissor, la qual cosa possibilitarà que els bons d'empreses establertes a la zona de l'euro però amb matriu fora d'ella siguin elegibles si se satisfan els altres criteris del programa.