To positiu dels mercats al novembre

L'estabilitat és la tònica dominant d'uns mercats atents als bancs centrals. Després dels notables guanys dels mesos anteriors, els actius de risc travessen una fase de consolidació o de pausa generalitzada, de perfil variat en funció del país i de la tipologia d'actiu. El to continuista de les autoritats monetàries dels països desenvolupats, partidàries de mantenir les polítiques ultralaxes, el pols moderat però resistent de l'economia nord-americana i l'evolució favorable de l'activitat a la zona de l'euro són els elements que sostenen aquest clima constructiu.

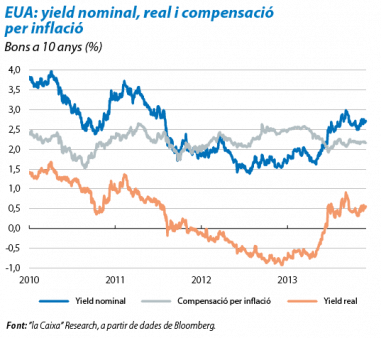

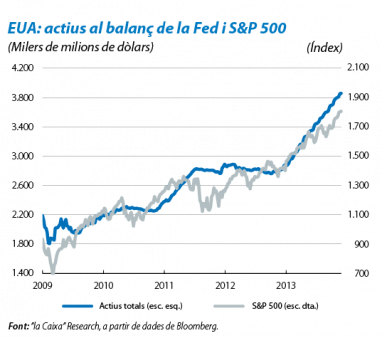

Les actuacions de la Reserva Federal (Fed) continuaran exercint una gran influència sobre el comportament dels mercats. Es manté la dinàmica dels últims temps: elevada sensibilitat a l'estratègia i al tempo que anuncia la Fed. En concret, les declaracions de Janet Yellen, que serà la presidenta de la institució a partir del febrer, en què va manifestar la seva intenció de mantenir les polítiques expansives per sostenir la recuperació i reduir l'atur, van tenir una acollida satisfactòria entre els inversors. Per bé que el consens d'analistes preveu que l'inici del tapering es produeixi al començament de l'any vinent, no es pot descartar que tingui lloc ja al desembre si els registres d'activitat i d'ocupació del novembre mostren avanços sòlids. No obstant això, convé tenir present, tal com ho han manifestat diversos dirigents de la Fed, que l'estratègia de normalització monetària serà molt gradual i conservadora i que els tipus d'interès oficials romandran en nivells propers a zero durant un llarg període de temps. En aquest context, les yields del deute públic a 10 anys van registrar moviments continguts.

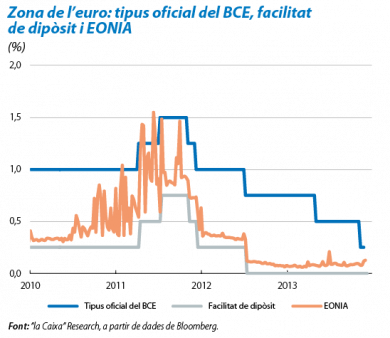

Per la seva banda, i contra tot pronòstic, el BCE va retallar tipus. Va reduir el tipus refi i la facilitat marginal de crèdit en 25 p. b., fins a un mínim històric del 0,25% i del 0,75%, respectivament. Va mantenir sense canvis la remuneració de la facilitat de dipòsit en el 0%. La decisió del BCE, que s'aborda amb més deteniment al Focus «El BCE retalla tipus: encert o precipitació?», respon a les pressions a la baixa sobre la inflació de la zona de l'euro (més intenses en països en processos d'ajust i devaluació interna, com és el cas d'Espanya). La institució va ampliar un any més, fins a mitjan 2015, les subhastes il·limitades de liquiditat als terminis habituals, de manera que els riscos de liquiditat i el repunt dels tipus monetaris estan raonablement controlats.

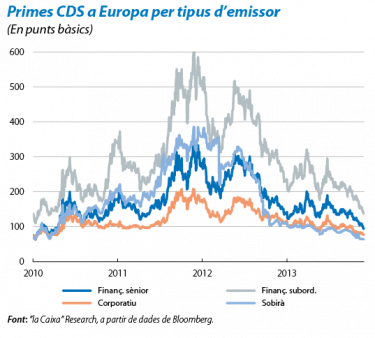

El reforç institucional de la zona de l'euro adquireix més transcendència, atesos l'escàs marge d'actuació disponible i els problemes d'efectivitat de la política monetària convencional. El disseny i la implementació del Mecanisme Únic de Resolució, en el marc de la futura unió bancària, és el principal front en què cal avançar: una demora excessiva pot tenir un cost elevat en termes de credibilitat de les institucions comunitàries europees i entorpiria el camí que cal recórrer per continuar reduint la fragmentació del mercat de capitals de la zona de l'euro. El pacte assolit a Alemanya entre democristians, liderats per la cancellera Angela Merkel, i socialdemòcrates per governar en coalició pot suavitzar el posicionament alemany sobre l'abast de la unió bancària. Paral·lelament, l'exercici d'avaluació de solidesa al qual seran sotmeses, en els pròxims mesos, les entitats financeres de la zona de l'euro per part del BCE pot generar un focus d'inestabilitat al voltant del sistema bancari. Malgrat tot, creiem que les dificultats que puguin sorgir se superaran.

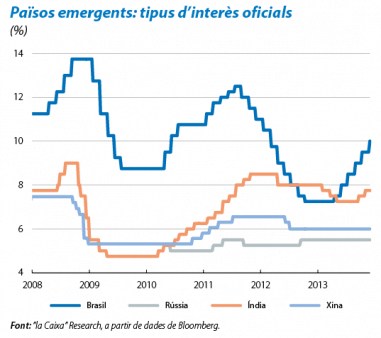

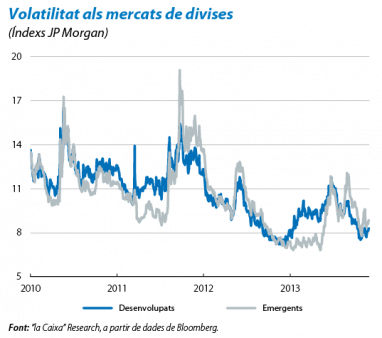

Mentrestant, als mercats emergents, la volatilitat es manté en nivells moderats, mentre s'espera l'actuació de la Fed. Les perspectives d'un inici anticipat del tapering, arran de les dades d'ocupació de l'octubre als EUA, han revifat de nou les sortides de capitals al bloc emergent, per bé que de forma continguda i lluny dels nivells registrats durant el sell off estiuenc. Episodis d'inestabilitat com l'actual s'aniran succeint, tot i que les perspectives de creixement als grans emergents, més positives, contribuiran a estabilitzar l'entorn financer. Així mateix, la persistència del biaix moderadament restrictiu de la política monetària d'alguns països com ara el Brasil, l'Índia i Indonèsia, orientat a controlar les tensions inflacionistes i a guanyar credibilitat als mercats internacionals, serà un altre factor que afavorirà una major estabilitat davant l'escenari futur de tipus d'interès globals a l'alça.

Les autoritats xineses tracen un ambiciós pla de reformes estructurals. En l'àmbit financer, les principals línies d'actuació se centraran a facilitar una major obertura a la inversió estrangera, a avançar en la liberalització dels tipus d'interès, del tipus de canvi i de la convertibilitat del compte de capitals i a promoure la regulació prudencial del sistema financer en conjunt. Malgrat que la valoració de les reformes és positiva, atès que van en la direcció adequada, la correcció dels desequilibris interns que pateix el gegant asiàtic (excés de crèdit i preus immobiliaris) serà lenta, de manera que continuaran sent un factor de risc.

Lluny d'aturar-se, l'exuberància als mercats de crèdit s'intensifica. L'entorn de liquiditat abundant i uns tipus en nivells excepcionalment reduïts han motivat que una bona part de les posicions que els inversors van desfer en actius emergents hagin anat a parar a instruments de deute corporatiu d'elevada rendibilitat i reduïda qualitat creditícia, en particular de companyies nord-americanes (vegeu el Focus «Sobreescalfament als mercats de crèdit dels EUA»). Tant els volums d'emissió com els spreads crediticis se situen, en molts casos, en nivells previs a la crisi financera, la qual cosa posa de manifest els riscos potencials que comporta la dinàmica actual. La Fed continua vigilant aquest tema, de manera que meres intervencions verbals poden ser suficients per desencadenar correccions en aquests mercats.

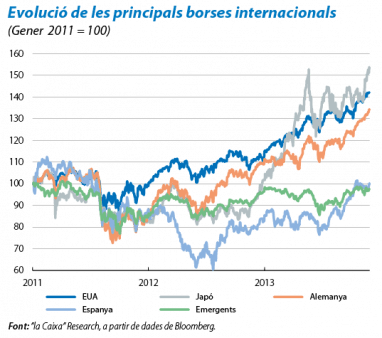

To mixt dels mercats borsaris al novembre: avanços als EUA, a la zona de l'euro i al Japó; pausa a Espanya i als emergents. Una vegada més, els índexs nord-americans S&P 500 i Dow Jones i el Dax alemany han assolit nous màxims històrics. El manteniment de les polítiques monetàries de gran laxitud per part del bloc desenvolupat i l'evolució favorable del quadre macroeconòmic mundial expliquen aquest comportament. La publicació dels resultats corporatius de 3T als EUA i a Europa ha reforçat la dinàmica alcista de les borses, malgrat que, al Vell Continent, el balanç ha estat discret: el 46% de les companyies de l'índex Eurostoxx 600 superen les previsions, mentre que, als EUA, la proporció arriba al 67% entre les empreses de l'S&P 500. Per bé que les perspectives a mitjà i a llarg termini per a la renda variable global són positives, a curt termini l'ímpetu alcista pot propiciar una correcció d'abast i de durada moderats, en especial en el cas nord-americà. Això ja s'observa a la borsa espanyola, que experimenta de forma ordenada una correcció que alleujarà les condicions d'elevada sobrecompra observades fins ara. Per la seva banda, les borses emergents perden dinamisme i consoliden els tímids guanys de les setmanes prèvies.

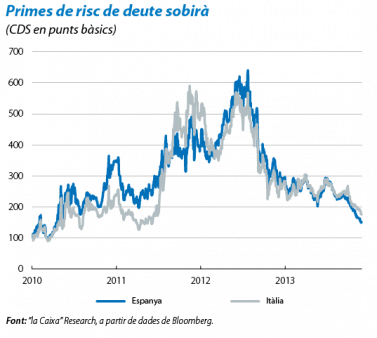

Compàs d'espera per al deute públic espanyol i italià. Els tipus d'interès a llarg termini del deute públic de les dues economies troben dificultats per materialitzar descensos addicionals, la qual cosa obeeix més a factors de caràcter exogen (enrenou al voltant de la qüestió del tapering) que interns: la rendibilitat del bo espanyol a 10 anys repunta 20 p. b. en el mes, fins al 4,15%. No obstant això, els esforços de consolidació fiscal no s'han de relaxar, atès un calendari que, l'any vinent, serà exigent per als Tresors de tots dos països: Espanya afronta uns venciments de deute propers als 173.000 milions d'euros, mentre que la xifra per al país transalpí s'apropa als 330.000 milions. Malgrat tot, el 2014 esperem una evolució positiva per al deute públic perifèric, esquitxada d'episodis de volatilitat continguda.

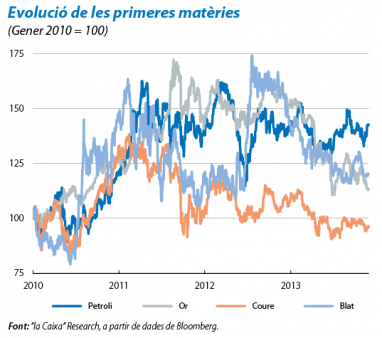

Les expectatives de tapering incideixen en l'alça del petroli i en el canvi euro-dòlar. Les dades d'activitat nord-americanes i la rebaixa de tipus a la zona de l'euro expliquen la cessió de l'euro enfront del dòlar fins a la zona dels 1,34 dòlars. La previsible evolució de la política monetària als EUA continuarà dominant l'evolució entre les dues divises en el rang de fluctuació 1,30-1,35. Per la seva banda, el ien s'ha depreciat enfront del dòlar, a conseqüència de les especulacions sobre la intensificació de les compres de deute efectuades pel Banc del Japó en el marc de l'Abenomics. Pel que fa a les primeres matèries, el petroli Brent s'ha vist afectat, també, per la reducció en l'oferta de cru de l'Aràbia Saudita, de manera que, en el tram final del mes, s'ha situat en el rang superior de l'interval 100-110 dòlars/barril. Els metalls bàsics i l'or han reculat de manera significativa, a causa de la moderada incidència que les decisions de la Fed tenen sobre la seva cotització.