Estimados alumnos y profesores del claustro de la Facultad de Economía, es un auténtico placer poder dirigirme a esta promoción de 2029. Se me ha indicado que, como es tradicional en este evento, debo elegir un año que considere que contenga lecciones de interés para entender el devenir de la economía mundial. Desde luego no me faltan candidatos. Podría haber elegido 1997, cuando la crisis asiática castigó a los emergentes de forma virulenta. O 2001, cuando China se integró en la Organización Mundial del Comercio y aceleró el ritmo de la globalización. O, por supuesto, 2008, cuando se inició el peor episodio de crisis desde la Gran Depresión. Y, sin embargo, mi elección es 2019. Sorprendente, ¿verdad?, porque a nuestros ojos se trata de un año sin excesiva historia. Pero esto solo es porque tenemos el privilegio que otorga la experiencia, que todo lo pone en su justo punto. Además, como trataré de justificar, 2019 contenía lecciones que únicamente pudimos leer después. Acompáñenme, pues, al pasado.

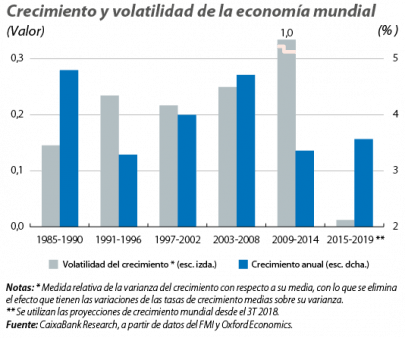

Recordemos cuál era el estado de ánimo a finales de 2018. Las previsiones que entonces manejábamos eran razonablemente positivas, ya que esperábamos un crecimiento mundial del 3,6% en 2019 y del 3,5% en 2020, alejándonos algo del 3,7% de 2017 y 2018. EE. UU., por su parte, iba a crecer, respectivamente, un 2,3% y un 2,1% en 2019 y 2020 (2,8% en 2018); la eurozona, un 1,8% y un 1,7% (1,9% en 2018) y el agregado de los principales emergentes, un 4,6% en ambos años (4,7% en 2018). En términos generales, las perspectivas económicas apuntaban a que en 2019 se confirmaría la entrada en una etapa de cierta moderación económica, pero también la consolidación de un régimen de menor volatilidad del crecimiento. Con todos los matices necesarios, parecía que, tras el impacto de la Gran Recesión, se reemprendía el camino de la llamada Gran Moderación, es decir, la reducción de la volatilidad del ciclo macroeconómico que se inició en los años ochenta.

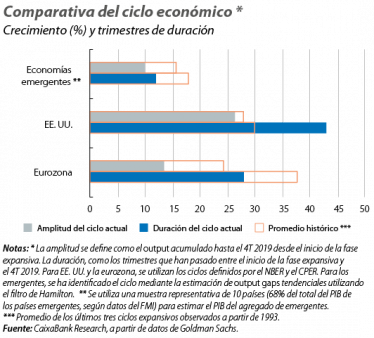

Siendo esta la visión general, ¿cómo veíamos la situación del ciclo a finales de 2018? El debate que entonces nos preocupaba era si EE. UU. estaba entrando en la fase avanzada del ciclo (el late cycle, como se conocía en inglés), y cuál era la posición, en términos de madurez, de la eurozona y los emergentes. En el caso de EE. UU., los datos confirmaban que se estaba materializando una expansión dilatada (la más prolongada desde 1991), pero de una intensidad algo menor que las registradas en el promedio de las expansiones anteriores, como ponía de manifiesto el hecho de que el crecimiento del PIB, tanto desde el inicio de la expansión como desde que el PIB registrado superara el tendencial, había sido inferior al promedio habitual en las tres expansiones acaecidas desde 1993. Esta situación, no obstante, no permitía por sí misma diagnosticar el recorrido restante del ciclo. Para ello, se debía complementar la información sobre la duración y la amplitud con algún otro indicador. Así, cuando se combinaba dicha información con el patrón del consumo en EE. UU. en ese final de 2018, se disponía de una visión más completa: la expansión del consumo era más dinámica que la observada históricamente en fases finales del ciclo. Por tanto, era razonable suponer que existía todavía recorrido positivo. En resumen, y recuperando la terminología de 2018, quedaba claro que el peak cycle de EE. UU. empezaba a quedar atrás, pero que el late cycle todavía no se oteaba.

Más compleja era la lectura cíclica de la eurozona. Era conocido que la expansión había tardado más en arrancar que en EE. UU. y que su intensidad había sido inferior a la de expansiones precedentes. Además, en 2018, se había hecho evidente que la velocidad económica europea era más baja de lo esperado y las previsiones apuntaban a cierta moderación en el futuro. Sin embargo, tanto la duración como la intensidad sugerían que el final del ciclo estaba todavía alejado. Aunque certificarlo en 2018 no era sencillo, sí que se podía constatar que, según la evidencia histórica, la evolución del consumo y la inversión era más pujante que en fases prerrecesivas. Finalmente, por lo que se refiere al agregado de los principales emergentes, el patrón, en términos de duración e intensidad, sugería que en términos generales se estaba en zonas cíclicas aún alejadas de su final.

Pero lo que realmente preocupaba en 2018 era que, siendo este escenario central aceptablemente favorable, el balance de riesgos apuntaba claramente a la baja. Quizás pueda parecer exagerado hoy, con el privilegio de mirar el mundo de ayer desde 2029, pero en aquel inicio de 2019 veníamos de varios años en los que la realidad nos había sorprendido, y mucho. Además, no faltaban candidatos a que estas sorpresas se repitiesen. Así, por ejemplo, no estaba claro cómo se iba a digerir el mayor nivel de deuda de la historia, y aunque se confiaba en que la anomalía china se podría gestionar en tanto que el país disponía de instrumentos fuera del alcance de cualquier otro emergente, recuerdo cuán amenazadoras eran sus ratios de deuda sobre el PIB.

China no estaba sola en el podio de preocupaciones. Cierto es que su acumulación de desequilibrios macrofinancieros y el complicado ejercicio del cambio de modelo económico que estaba llevando a cabo justificaban la atención al gigante chino. Pero EE. UU. no le iba a la zaga. Venía de un crecimiento elevado, del 2,8%, pero la mayoría de analistas sabía que ese ritmo no era sostenible, porque era el resultado de combinar condiciones financieras todavía acomodaticias, recortes tributarios y expansión del gasto público. Por ello, no eran pocas las voces que se mostraban preocupadas por el hecho de que 2019 acabase siendo un año claramente peor de lo previsto, a medida que se desvaneciera el estímulo fiscal y que las condiciones financieras se endureciesen. Además, el giro proteccionista de EE. UU. tenía entonces un alcance que no se podía calibrar y, aunque se esperaba que finalmente se encontrase un punto de equilibrio razonable para la gran triada comercial de EE. UU., China y la UE, la propia incertidumbre sobre cuándo y cómo se alcanzaría dicho equilibrio iba a cobrarse un peaje en el ritmo de actividad.

Por tanto, los riesgos a la baja para el crecimiento norteamericano eran apreciables. No obstante, tampoco faltaban voces reputadas que sostenían que el riesgo, más bien, era que las sorpresas de inflación fuesen importantes y que la Fed se viese obligada a reaccionar de forma más brusca de lo esperado, dejando a los inversores expuestos ante escenarios de tensionamiento monetario más intensos de lo previsto.

Asimismo, la política interna de muchos países y las fuentes de riesgos geopolíticos no servían, ciertamente, para apaciguar los ánimos. El auge del populismo se vislumbraba como una amenaza creciente y de inquietante evolución. En diferentes regiones se dirimía si los liderazgos tradicionales se iban a mantener: cómo olvidar la complicadísima situación en Oriente Próximo o los anhelos rusos de volver a ser un gran actor global.

El cóctel, por tanto, era de difícil digestión. El escenario central que manejábamos era solo moderadamente peor que el de años anteriores, pero los escenarios alternativos se nos antojaban abiertamente negativos y con probabilidad de ocurrencia más elevada de lo acostumbrado. Pocos analistas reconocían estar intranquilos, pero aún menos decían estar totalmente confiados. Y a ustedes no tengo que recordarles lo que acabó sucediendo.

O quizás sí, que sé que prestan menos atención de lo debido a sus clases de historia económica: afortunadamente, acertamos en el escenario central. O al menos acertamos en lo esencial. El mundo creció algo menos de lo previsto, ya que los focos de riesgo penalizaron hasta cierto punto, pero no fue ningún descalabro. El sentido común prevaleció y el impacto del proteccionismo fue relativamente bajo y los compromisos adquiridos, sostenibles en el tiempo. La geopolítica y la política no cesaron de ser fuentes de incertidumbre, pero en el año del brexit tampoco se podía pedir mucho más. La normalización de la política monetaria se materializó plenamente en EE. UU. y en la eurozona, el nuevo presidente del BCE subió el tipo de interés por primera vez desde 2011. Los mercados digirieron con relativa holgura el nuevo escenario: 2018 había dado avisos suficientes para que los inversores estuvieran preparados y la sangre no llegó al río.

En conclusión, como les avanzaba al principio de mi exposición, he elegido 2019 porque nos hablaba del futuro, aunque entonces no fuéramos plenamente conscientes. En los años que siguieron, se empezó a entender mejor que ese año había sido un dintel hacia una nueva etapa, caracterizada por el abandono de la excepcionalidad de la política monetaria, por un crecimiento algo más moderado, pero menos volátil, y por el recordatorio, hoy tan presente, de que, sin dejar de atender lo económico, lo político iba a seguir siendo un ámbito central a la hora de detectar y acotar las fuentes de incertidumbre.

Àlex Ruiz

CaixaBank Research