Los riesgos de la eurozona siguen disminuyendo

Verano de contrastes en los mercados financieros internacionales. La cara viene representada por el buen tono de los mercados en la eurozona, al calor de los buenos datos de coyuntura y el sosiego político. La cruz la encarna el deterioro de las condiciones financieras en los países emergentes. Por su parte, EE. UU. atraviesa una fase de relativa calma, pero con los inversores a la defensiva en espera de lo que decida la Reserva Federal (Fed) el 18 de septiembre. A finales de agosto, Siria ha provocado un brote de inestabilidad generalizado, que por ahora está contenido pero podría ser origen de mayores problemas.

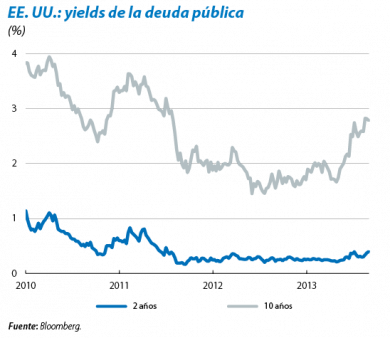

La reducción de estímulos planteada por la Fed continúa siendo eje de atención. En la reunión del 31 de julio, una amplia mayoría de los miembros del Comité de Política Monetaria de la Fed coincidió en la necesidad de reducir la compra de bonos (tapering, en la jerga) antes de final de año, pero no se aportó información sobre la fecha en que dará comienzo ni su magnitud. Según el consenso de analistas, septiembre será el mes elegido. Hay que tener presente, no obstante, que las perspectivas de recuperación de la economía y del mercado de trabajo que maneja la Fed son algo menos positivas que hace un mes, de modo que no se puede descartar que la decisión se posponga hasta las reuniones de noviembre o diciembre. Las especulaciones sobre esta cuestión, aparentemente menor, no hacen sino prolongar la inquietud entre los inversores, frenando el ánimo comprador tanto de bonos como de acciones.

Las yields de la deuda pública estadounidense alcanzan máximos de dos años tras el repunte adicional observado en las últimas semanas, al hilo de la incertidumbre alrededor del tapering. El aumento ha sido mayor en los plazos largos (10 años) que en los cortos (2 años). La tasa del bono a 10 años se sitúa en niveles cercanos al 3%. Paralelamente, es destacable la escalada en los tipos del mercado hipotecario estadounidense, que se encuentran también en máximos de dos años, levantando las primeras quejas de los agentes del sector. Este deterioro en los mercados de deuda ha ido acompañado de correcciones en la renta variable norteamericana. Previsiblemente, cuando la Fed despeje las dudas actuales las yields corregirán parte del aumento reciente (aunque la tendencia de medio y largo plazo es moderadamente hacia arriba) y Wall Street reanudará los avances.

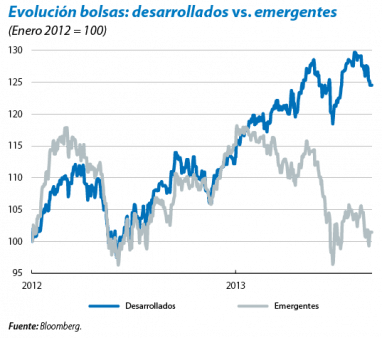

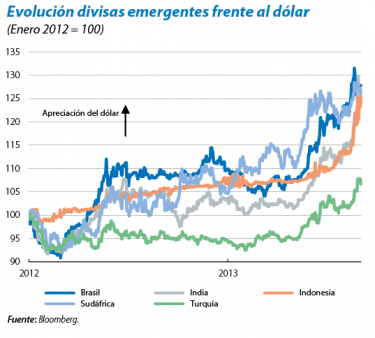

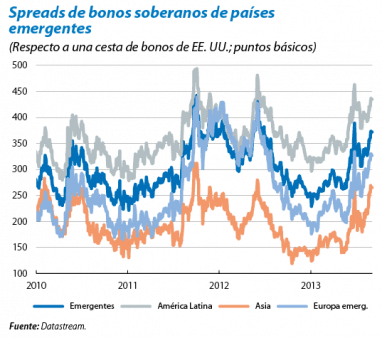

Se intensifican las turbulencias financieras en las regiones emergentes. Persisten los flujos de salida de capitales, aunque a menor ritmo que en junio, y los efectos se han dejado notar con virulencia en las divisas, especialmente en los países con elevados desequilibrios. Las monedas más golpeadas han sido la rupia india, la rupia indonesia, el real brasileño y la lira turca, aunque otras de países más sólidos, como el rand sudafricano o el peso mexicano, también se han visto afectadas. Esta cuestión, que se aborda con más detenimiento en el Focus «Salida de capitales en los emergentes», pone de manifiesto las vulnerabilidades de las que adolece gran parte del bloque emergente, en un entorno de menores perspectivas de liquidez global y reorientación del apetito por el riesgo. Las bolsas emergentes han registrado pérdidas considerables, aunque el castigo no ha alcanzado la intensidad observada en el mercado cambiario. Igualmente, los volúmenes de emisión de deuda corporativa se han reducido mucho y los spreads crediticios han repuntado.

Las autoridades económicas emergentes están reaccionando con celeridad a la hora de intentar frenar la pérdida de valor de sus respectivas divisas. Las medidas adoptadas son amplias y diversas a lo ancho de las economías emergentes: controles de cambios, intervenciones directas en los mercados de divisas, e incluso subidas de los tipos de interés oficiales (por ejemplo, en Brasil e Indonesia). Particular preocupación despiertan los casos de la India e Indonesia, cuyos niveles de reservas internacionales disminuyen con rapidez y la depreciación de sus respectivas divisas, lejos de detenerse, persisten. Este episodio de inestabilidad en la India ha hecho rememorar la crisis sufrida por el país asiático en 1990, que precisó de la intervención del FMI ante el colapso del nivel de reservas. Además de acierto con las medidas de urgencia indicadas, parece claro que los países emergentes vulnerables necesitan abordar las reformas estructurales que permitan corregir desequilibrios y potenciar el crecimiento. Confiamos que esto tenga lugar y con ello se recupere el sentimiento positivo de los inversores internacionales.

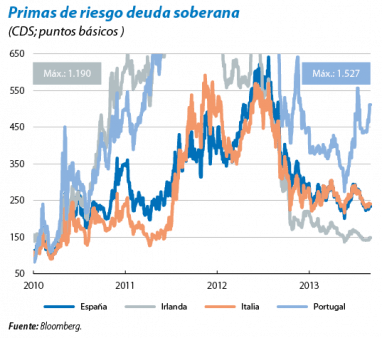

Los riesgos en la eurozona siguen disminuyendo de la mano de un entorno financiero más benigno y de la mejora en los indicadores de actividad. Tal y como se explica con más detalle en el Focus «BCE: una "política de orientación" poco concreta», la autoridad monetaria anunció en su reunión de julio que los tipos de interés permanecerían en niveles reducidos durante un periodo extenso de tiempo. Esta orientación claramente acomodaticia del BCE, que contrasta con los planes de retirada progresiva de estímulos monetarios de la Fed, contribuye a explicar la satisfactoria evolución de las condiciones financieras en la región. Además, las economías del centro, especialmente Alemania, muestran avances sólidos en sus respectivas demandas internas, propiciando una mejora notable en los sectores exteriores de las economías del sur, en particular en el caso español. Bajo este contexto, las primas de riesgo de los países periféricos han tendido a la baja durante el verano, borrando con facilidad los repuntes originados por las tensiones políticas de Portugal en julio. Destaca el buen comportamiento del spread español frente al bono alemán, que se redujo hasta niveles de 250 p. b. para repuntar levemente a finales de agosto ante el conflicto sirio. Si bien este estrechamiento es motivo de satisfacción, no debe omitirse que viene explicado en buena parte por el repunte en la yield del bund alemán a 10 años.

El desenlace de las elecciones alemanas, clave para la solidez político-institucional de la eurozona y sus mercados. El próximo 22 de septiembre se celebran las elecciones alemanas, una cita muy importante para la legitimación democrática del proceso de refundación de la UEM en el que estamos inmersos. Las encuestas otorgan una cómoda victoria a la coalición liderada por Angela Merkel, circunstancia que parece ser del agrado de los inversores. Las declaraciones de altos miembros del ejecutivo germano en tono constructivo acerca de un tercer paquete de rescate para Grecia, así como los elogios a las reformas emprendidas por países como España, son un factor que contribuye al buen tono de los mercados financieros de la región. No obstante, conviene seguir de cerca los acontecimientos conforme se acerque la votación y se conozcan los resultados, ante eventuales sorpresas desestabilizadoras.

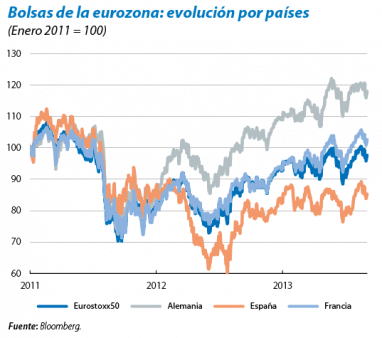

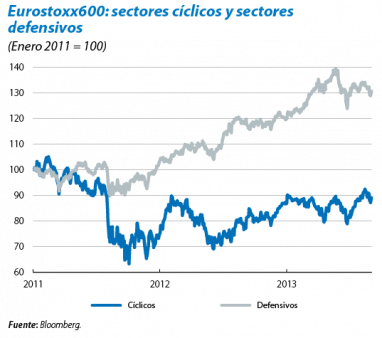

En clave bursátil, suerte dispar según países y sectores. Ha sido muy acusada la clara diferenciación entre las bolsas occidentales y las emergentes. La buena marcha de los beneficios empresariales en EE. UU. ha proporcionado sustento a los índices S&P 500 y Dow Jones, que conquistaban máximos históricos a principios de agosto. Por los factores antes mencionados (tapering y Siria), en el tramo final del mes ha tenido lugar una corrección que no debe suponer el inicio de una tendencia bajista. En Europa, el perfil ha sido similar pero con un saldo acumulado más favorable. El Ibex destaca por el mejor relativo comportamiento frente a sus homólogos europeos, con avances que se sitúan cerca del 10% desde finales de junio. A nivel sectorial, el mejor comportamiento en Europa ha correspondido al sector bancario y las petroleras. Los sectores defensivos (como las farmacéuticas) y las aerolíneas han quedado rezagados. El sector bancario tiene la clave para la continuidad de una tendencia alcista de los índices europeos, circunstancia para la cual se están consolidando condiciones macro y micro-económicas propicias. En Japón, la bolsa se ha movido en un rango lateral no exento de elevadas dosis de volatilidad.

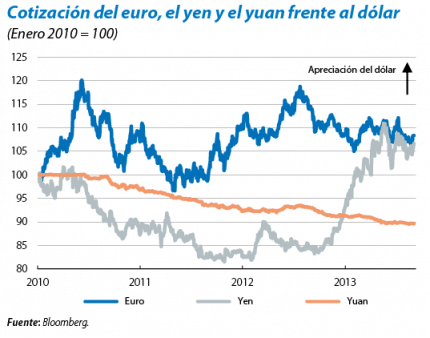

El euro se aprecia frente al dólar al compás de las sorpresas positivas en los indicadores de coyuntura de la eurozona, que apuntan a una mejora sostenible. Concretamente, el cruce euro-dólar se ha movido hacia la zona 1,33-1,34, es decir,cerca de los niveles más altos del euro de los últimos 18 meses. El movimiento no debería ir a más, sino que, por el contrario, esperamos que la tendencia a medio y largo plazo vaya en la dirección de una ligera apreciación del dólar desde los niveles actuales, debido al proceso de normalización monetaria en EE. UU. Por su parte, el yen ha retomado la leve apreciación frente al dólar iniciada en mayo.

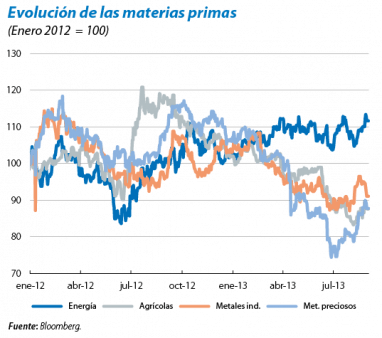

Repunte en las cotizaciones de las materias primas encabezadas por los avances en el petróleo Brent, que desde julio gana un 15%. Ello es atribuible, por un lado y como factor principal, a la disminución en la oferta de crudo por parte de Irán y Nigeria, y por otro, al recrudecimiento del conflicto sirio. El recorrido al alza en la cotización del petróleo se verá moderado en el medio plazo conforme las tensiones se reconduzcan. El oro, la plata y el cobre han registrado incrementos moderados, que no compensan sin embargo las fuertes caídas en lo que va de año. La recuperación del bloque emergente debe dar sustento a una progresiva recuperación en las cotizaciones de la mayoría de commodities, especialmente en el segmento de los alimentos.