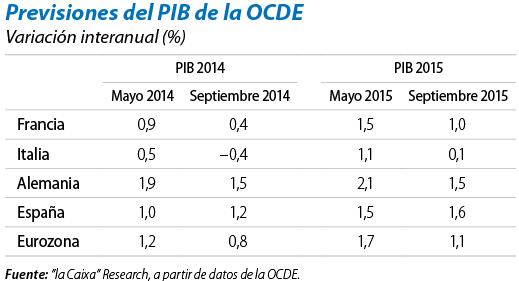

La recuperación de la eurozona sigue mostrando señales de debilidad. Ello se observa tanto en el estancamiento del PIB del 2T como en la continuada revisión a la baja de las perspectivas de crecimiento por parte de los principales organismos internacionales. La revisión que llevó a cabo la OCDE en septiembre fue especialmente significativa, tanto por su magnitud como por su alcance: afecta a Alemania, Francia y, sobre todo, a Italia. Los datos de actividad y de confianza que se publicaron durante el último mes no hacen más que reafirmar este escenario de recuperación lenta y frágil. De todas formas, es importante resaltar que, a pesar de que esté siendo más lenta de lo esperado, el escenario sigue siendo de recuperación. En este sentido, parece que el sector exterior está recuperando el protagonismo que había perdido durante los últimos trimestres. La rápida actuación del Banco Central Europeo también ha ayudado a frenar el deterioro de las expectativas de crecimiento, aunque, como recordó Mario Draghi, para que la recuperación sea sólida y equilibrada a largo plazo los países que han mostrado mayores síntomas de debilidad, como Francia e Italia, deberían llevar a cabo reformas estructurales de calado.

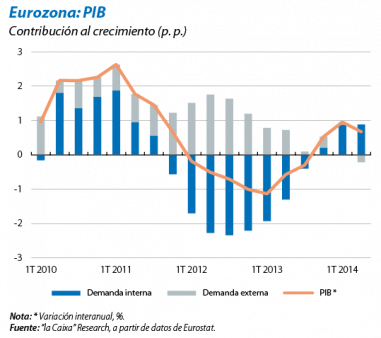

El PIB se estancó en el 2T con unas tendencias de fondo grises. El desglose del PIB por componentes muestra que el deterioro se concentró en la variación de existencias (–0,2% intertrimestral) y en la formación bruta de capital fijo (–0,3% intertrimestral), siendo este último componente el que frenó la tendencia gradual de mejora de la demanda interna. A pesar de que el componente de la inversión se caracteriza por ser muy errático, tanto el tono de los indicadores del 3T como el índice de confianza de la industria, no permiten un excesivo optimismo. El resto de componentes del PIB del 2T muestran un perfil más saludable. Destaca el aumento del consumo de los hogares, del 0,3%, y de las exportaciones, del 0,5% en términos intertrimestrales.

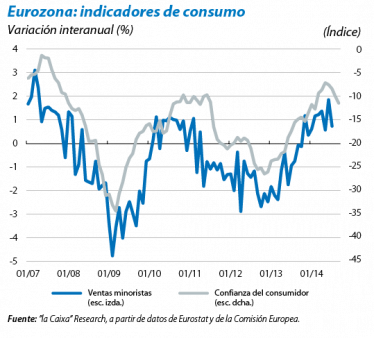

Los indicadores de demanda pierden fuerza. El deterioro de los indicadores de inversión se ha extendido a los de consumo. Por ejemplo, el indicador de confianza del consumidor lleva cuatro meses de descensos y se situó en el –11,4 en septiembre. Esta pérdida de confianza se observa en la desaceleración que se ha producido en las ventas minoristas de julio, que crecieron un 0,8% interanual, lejos de la tasa de crecimiento promedio del 2T, del 1,4%.

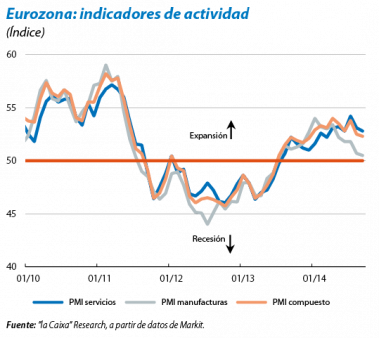

Los índices PMI de la eurozona ratifican el contexto de debilidad reduciéndose en el 3T respecto al trimestre anterior. El índice PMI compuesto ha pasado de 53,4 puntos en el 2T a 52,9 en el 3T. Tanto el índice PMI de servicios como el de manufacturas llevan dos meses consecutivos desacelerándose, aunque se mantienen en terreno expansivo; concretamente, en septiembre se situaron en los 52,8 puntos y 50,5 puntos, respectivamente. Por países, destaca la recaída del PMI francés, que sigue situándose en territorio contractivo (49,1 puntos en septiembre), lo que ahonda en la imperiosa necesidad del país galo de acometer reformas estructurales de calado. La evolución de la producción industrial también dibuja un escenario en el que la economía europea sigue creciendo, pero a un ritmo moderado. En este caso, en julio la tasa de crecimiento se situó en el 1,7% interanual, 1 p. p. por encima del registro promedio del 2T, pero dada la volatilidad de la serie, no se puede concluir que ello se trate del inicio de una tendencia ascendente.

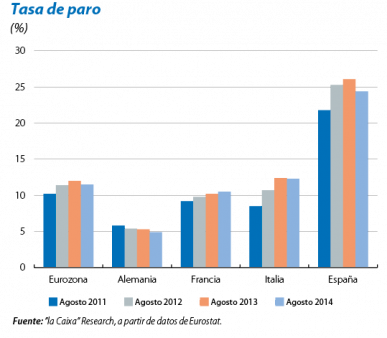

La incipiente mejora en el mercado laboral mantiene el tono en el 2T con un aumento de la ocupación del 0,2% intertrimestral (0,1% en el 1T). También la tasa de paro ha seguido mejorando en el conjunto de la eurozona: en agosto se situó en el 11,5%, cinco décimas por debajo del registro de agosto de 2013. No obstante, las diferencias entre países siguen siendo substanciales. En Alemania la tasa de paro se mantiene en mínimos (4,9% en agosto) y en los países periféricos ha experimentado una importante reducción (de 1,4 p. p. en Irlanda, de 1,7 p. p. en España y de 2,1 p. p. en Portugal respecto a agosto de 2013). En cambio, en Francia y en Italia el mercado laboral todavía no ofrece síntomas de mejora. De hecho, en Francia la tasa de paro de agosto se situó en el 10,5%, tres décimas por encima del registro de agosto de 2013.

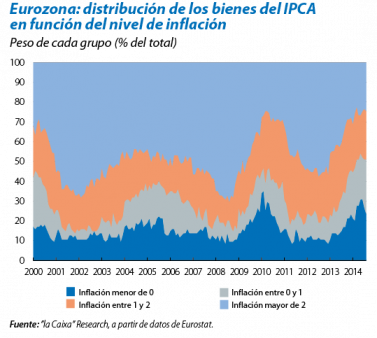

La evolución de los precios también refleja un escenario de mayor lasitud. La tasa de inflación de la eurozona se mantiene en cotas extremadamente bajas: en septiembre se situó en el 0,3%, una décima por debajo del registro de agosto. También la tasa de inflación subyacente se moderó, pasando del 0,9% de agosto al 0,7% en septiembre. Lo que hace que esta tendencia sea especialmente preocupante es que no se deba al efecto de arrastre de uno o dos componentes del IPCA, como podrían ser el precio del petróleo o de los alimentos frescos. La baja tasa de inflación es el resultado de un debilitamiento generalizado de los precios en todos los componentes que forman el IPCA (como se recoge en el gráfico correspondiente). Estas tendencias de fondo también se observan de forma generalizada en los principales países de la eurozona. Con todo, se espera que esta tendencia vaya cambiando de rumbo de manera paulatina en los próximos meses, gracias a la mejora de la demanda interna y, sobre todo, a la depreciación del euro (véase el Focus «La relación entre el valor del euro y la inflación» en este mismo Informe).

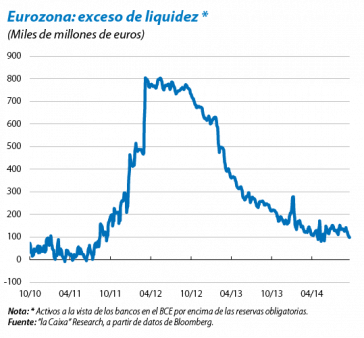

La evolución de los precios pone al BCE en alerta. Si bien en junio la máxima autoridad monetaria europea ya anunció un paquete de medidas acomodaticias, el deterioro de las perspectivas económicas que se ha producido durante el verano lo ha forzado a dar un nuevo paso adelante. Así, en septiembre anunció un nuevo programa de compra de activos de renta fija privada. Concretamente, a partir de octubre el BCE comprará titulizaciones de crédito y cédulas hipotecarias. Este nuevo paquete de medidas, junto con las subastas de liquidez a largo plazo (TLTRO) anunciadas en junio, se espera que ayuden a consolidar la incipiente mejora del crédito. Sin embargo, todavía quedan por esclarecer importantes detalles de este programa, como por ejemplo en qué medida servirá para que los bancos puedan transferir riesgo. De momento, la primera subasta de liquidez condicionada al crédito (TLTRO), que se llevó a cabo en septiembre, tuvo menos acogida de lo que habían anticipado los mercados (solo se colocó un 21% de la liquidez disponible). De todas formas, se espera que la participación sea mayor en la segunda subasta de diciembre, puesto que ya se habrán hecho públicos los resultados de las pruebas de estrés que está llevando a cabo el BCE.

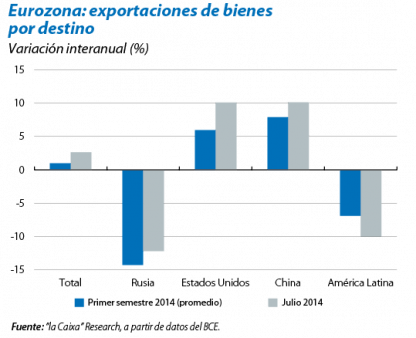

El sector exterior vuelve a arrancar. En este contexto poco halagüeño, el sector exportador ofrece una pizca de esperanza. El primer semestre del año se vio afectado por la ralentización del crecimiento de los principales países emergentes y las tensiones geopolíticas. En los últimos meses, sin embargo, todo apunta a que este sector ha empezado a recuperar el pulso. Concretamente, en julio las exportaciones de bienes avanzaron un 2,7% interanual (frente al 1,0% en la primera mitad del año). Destaca especialmente el repunte de las exportaciones a EE. UU. y China, del 10,1% interanual en ambos casos, que está ayudando a amortiguar la caída de las ventas a Rusia, del –12,2%. Además, en conjunto, las perspectivas son positivas: las perspectivas de crecimiento para las principales economías emergentes son favorables y no se espera que las tensiones geopolíticas vayan a más, aunque en este caso es más difícil dilucidar el rumbo que pueden tomar (véase el Focus «El impacto de la crisis rusa en Alemania y Europa central», también en este Informe de octubre). Asimismo, la reciente depreciación del euro debería reforzar el avance de las exportaciones en los próximos meses.

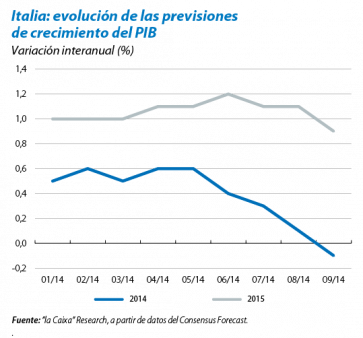

Italia es uno de los eslabones que dificulta la recuperación de la eurozona. La economía transalpina se encuentra todavía saliendo de una larga y profunda recesión económica, con unos niveles de desempleo muy elevados y una tasa de inflación que se mantiene en cotas especialmente bajas. El Gobierno liderado por Matteo Renzi ha anunciado la intención de llevar a cabo un amplio abanico de reformas estructurales con el ánimo de relanzar la capacidad de crecimiento de la economía italiana. Encima de la mesa se encuentran propuestas para reducir la dualidad e incrementar la flexibilidad del mercado laboral, agilizar el sistema judicial y reformar la ley electoral para dotar al país de más estabilidad política. En el último informe del FMI sobre la economía italiana se destaca que la firme implementación de tales medidas es esencial para crear ocupación y mejorar la productividad del país. De todas formas, a pesar de las buenas intenciones del nuevo ejecutivo, la incertidumbre sobre la capacidad de llevarlas a cabo y la celeridad con que lo haga sigue siendo muy elevada, por lo que las perspectivas de la región a medio y largo plazo siguen siendo pesimistas.