Vientos favorables en los mercados financieros

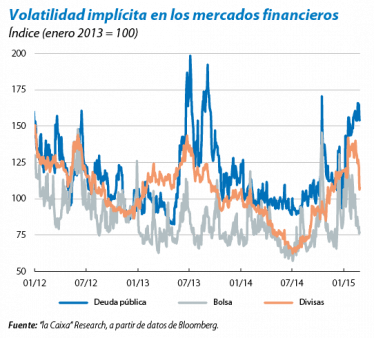

Europa encabeza la mejora del entorno financiero global. Tras un inicio de año marcado por la volatilidad, los acontecimientos de las últimas semanas han mitigado algunos de los riesgos de cola presentes en los mercados financieros. Especialmente relevantes han sido los avances observados en el ámbito europeo, donde el inicio inminente del quantitative easing (QE) por parte del Banco Central Europeo (BCE) y la mayor tracción de la actividad se han visto acompañados por el acuerdo alcanzado en torno al rescate de Grecia y por el acercamiento de posiciones en el conflicto de Ucrania. Todo ello ha favorecido la reactivación del ímpetu alcista de las bolsas del Viejo Continente. Fuera de la eurozona, el tono de los mercados también sigue dominado por la estrategia acomodaticia de las autoridades monetarias: desde el inicio del año, 18 bancos centrales han rebajado los tipos de interés, una cifra sin precedentes. Sin embargo, los claroscuros en la evolución de los activos emergentes y la incertidumbre sobre la estrategia de subida de tipos de la Reserva Federal (Fed) siguen siendo focos de riesgo. Con todo, esperamos que el contexto de elevado apetito por el riesgo tenga continuidad, especialmente en el caso de los activos europeos, y a los niveles de volatilidad bajo control.

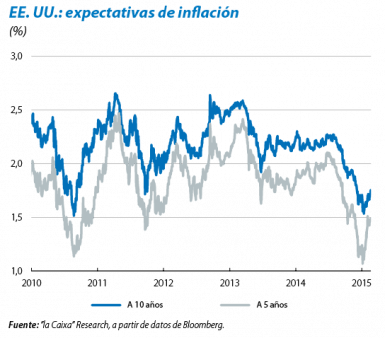

El debate acerca de la primera subida del tipo de interés por parte de la Reserva Federal gana intensidad. En su comparecencia semestral ante el Congreso y el Senado, la presidenta de la Fed, Janet Yellen, mantuvo el tono prudente de los últimos comunicados respecto a la estrategia de normalización del tipo de interés. Yellen descartó la posibilidad de que la primera subida del tipo oficial en más de ochos años tenga lugar antes de la reunión de la Fed de junio. A pesar de este planteamiento parsimonioso, el sólido crecimiento de la economía y la robustez del mercado laboral han llevado a los inversores a vislumbrar, en un horizonte no muy lejano, el inicio de los aumentos. La intención por parte de la autoridad monetaria de evaluar la decisión «reunión a reunión», basándose en los datos económicos, seguirá intensificando el debate. Por el momento, mantenemos nuestra previsión de inicio de la normalización del tipo de interés en noviembre de 2015, si bien el mercado anticipa una subida ligeramente anterior.

La rentabilidad de los treasuries repunta en febrero, especialmente en el tramo largo de la curva. Este viraje alcista recoge factores de diversa naturaleza: macroeconómica (solidez de la economía estadounidense y mejora de las expectativas de inflación); monetaria (subida cada vez más próxima del tipo rector por parte de la Fed); y financiera (reducción del refugio de capitales en activos seguros). Simultáneamente, la incertidumbre presente en estos tres frentes ha elevado la volatilidad existente en el mercado de deuda pública estadounidense. De cara a los próximos meses, el mantenimiento de estos factores debería seguir presionando al alza las yields de la deuda soberana de los EE. UU., aunque de forma muy gradual y con posibles intermitencias, al hilo de la entrada de flujos inversores en búsqueda de rentabilidad ante los efectos del QE europeo. No obstante, la política de comunicación de la Fed deberá ser concisa y clara para evitar la aparición de mayores dosis de inestabilidad en el mercado de deuda pública estadounidense.

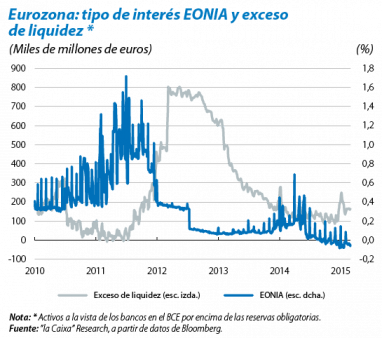

El BCE inicia el programa de compra de deuda soberana con la cuestión griega todavía de trasfondo. La reunión del Consejo del BCE de marzo centrará la atención de los mercados por dos cuestiones de distinta índole. La primera, el inicio del QE de deuda soberana en marzo, que permitirá que se conozcan más detalles sobre su operativa. Se espera que el aumento resultante del balance del BCE, cercano al billón de euros, hasta, como mínimo, septiembre de 2016, respalde el aumento de la cotización de los activos financieros, aunque con un alcance limitado (véase el artículo «El QE desembarca en la eurozona: una escala de largo plazo» del Dossier). La segunda cuestión girará alrededor de los próximos pasos a seguir tras el acuerdo alcanzado con Grecia. Es probable que el BCE decida incrementar el importe que los bancos griegos pueden solicitar bajo el esquema de la ELA a la espera de la readmisión de la deuda griega como colateral en las operaciones regulares de liquidez. De todas formas, este último aspecto precisa el cumplimiento, por parte del Gobierno heleno, de los compromisos alcanzados con las instituciones acreedoras.

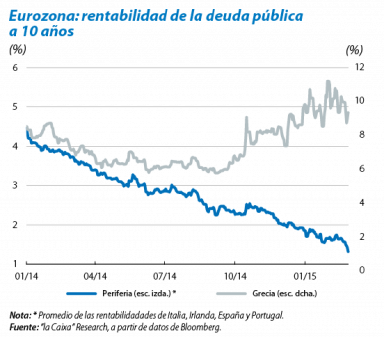

Las tensiones resultantes de la negociación del rescate de Grecia se circunscriben al ámbito heleno. Las negociaciones del nuevo Gobierno griego con el Eurogrupo en torno a las condiciones del programa de rescate centraron la atención de los mercados financieros durante buena parte de febrero. Finalmente, tras largas reuniones, el Ejecutivo de Alexis Tsipras alcanzó un acuerdo que permite suavizar las condiciones impuestas a su economía a cambio de presentar una lista de reformas estructurales. De todas formas, este pacto se deberá ratificar en abril tras haberse evaluado los esfuerzos del Gobierno griego, por lo que no se descartan nuevas tensiones en la deuda soberana griega. En este sentido, durante el último mes, el repunte de la rentabilidad fue significativo a lo largo de la curva soberana helena y, especialmente, en los tramos corto y medio (la TIR de la deuda a tres años superó el 20% frente al 10% de la deuda a 10 años). Por lo que respecta al resto de países de la eurozona, el impacto sobre las yields soberanas ha sido testimonial, lo que supone un claro cambio de escenario respecto a episodios anteriores. Así, la TIR de los títulos de deuda de algunos países del núcleo cayó, alcanzando, en el caso del bund alemán, un mínimo histórico por debajo del 0,3%. Un fenómeno similar sucedió con las yields periféricas. En ambos casos, este comportamiento se vio favorecido por la red de seguridad que subyace a la puesta en marcha del QE del BCE.

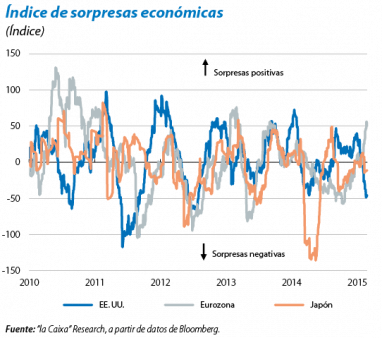

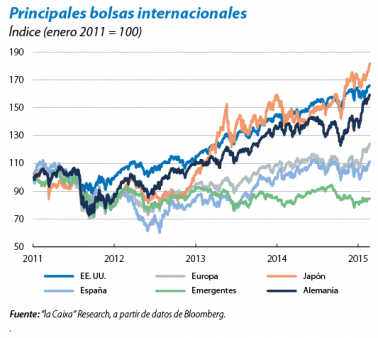

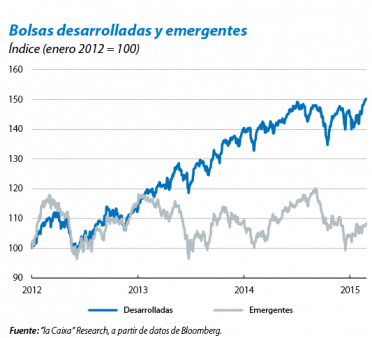

Las bolsas europeas avanzan con ímpetu. Tras una evolución dubitativa y poco definida desde enero, en febrero la renta variable europea ha exhibido un marcado tono alcista. En primer lugar, ello obedece al favorable desenlace de la cuestión griega. En segundo lugar, también responde al inminente inicio de las compras de deuda pública en la eurozona (QE) por parte del BCE, lo cual se ha traducido en notables flujos de los inversores hacia las bolsas europeas, en busca de mayor rentabilidad. Por último, figuran las sorpresas positivas de crecimiento en la eurozona, que han contribuido a reforzar el optimismo inversor en forma de mayores beneficios esperados en el futuro. Esta pauta contrasta con los tímidos avances de la bolsa de EE. UU. Pese a los resultados positivos de la campaña de beneficios estadounidense del 4T 2014, los inversores se muestran cautos ante el discreto crecimiento de la facturación de las empresas norteamericanas. El mejor comportamiento relativo de las bolsas europeas frente a la estadounidense previsiblemente tendrá continuidad a medio plazo. No obstante, ello está sujeto a dos condiciones: que el buen pulso del crecimiento en la eurozona prosiga, tal y como esperamos, y que los focos de riesgo geopolíticos permanezcan bajo control. Por su parte, las bolsas del bloque emergente han presentado claroscuros, atribuibles a la desaceleración controlada de la economía china.

Los bancos centrales emergentes intensifican su estrategia expansiva. Durante las últimas semanas, la espiral acomodaticia iniciada por el QE del BCE, y seguida por otros bancos centrales europeos, se ha ampliado a las autoridades monetarias emergentes. Los motivos de estas actuaciones han sido básicamente tres: la pérdida de tracción de algunas economías durante los últimos trimestres; la reducción de las presiones inflacionistas a raíz de la caída del precio del petróleo; y la apreciación de sus divisas ante las políticas ultralaxas adoptadas en el bloque desarrollado. En este sentido, los bancos centrales de Turquía y de la India rebajaron los tipos de interés oficiales. Más destacable aún es la confirmación del giro expansivo que ha adoptado la autoridad monetaria china, con la reducción de los tipos oficiales de crédito y depósitos por segunda vez en menos de cuatro meses, hasta el 5,35% y el 2,5%, respectivamente.

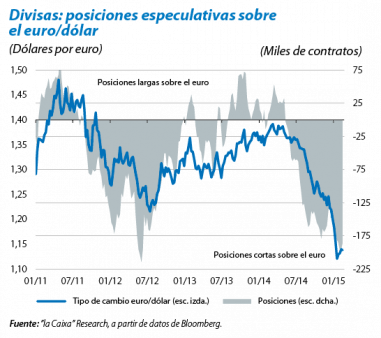

En el plano de las divisas, el dólar se toma un respiro. La pausa en la senda depreciatoria del euro frente al dólar de las últimas semanas, que ha llegado hasta los 1,12 $ a cierre de febrero, responde a la reiteración de la estrategia parsimoniosa de la Fed. Sin embargo, el comienzo del QE del BCE y el previsible endurecimiento del discurso de la Fed contribuirán a que la fortaleza del dólar frente al euro se reanude.

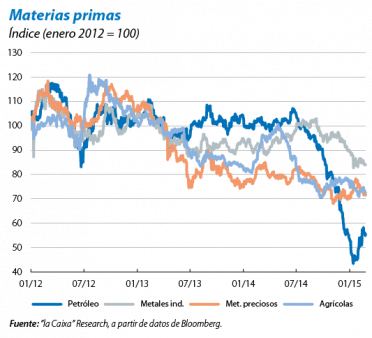

Perspectivas poco halagüeñas para las materias primas. Tras las intensas caídas durante los primeros compases de 2015, la cotización del petróleo Brent ha virado al alza hasta el entorno de los 60 dólares/barril. Este repunte responde a los menores niveles de oferta esperados en el futuro, fruto de la cancelación de proyectos de explotación y de extracción de crudo. A corto plazo, la evolución del precio del petróleo se prevé errática y poco definida. La evolución del resto de materias primas no ha deparado movimientos de envergadura, aunque el trasfondo de debilidad es generalizado. Uno de los factores que subyace a esta dinámica es el débil pulso de algunas economías emergentes, particularmente de China. De cara al medio plazo, el tono dubitativo reinante en el mercado de commodities persistirá al calor del proceso de desaceleración controlada conducido por las autoridades chinas.