EE. UU. sufre una pausa y China aguanta

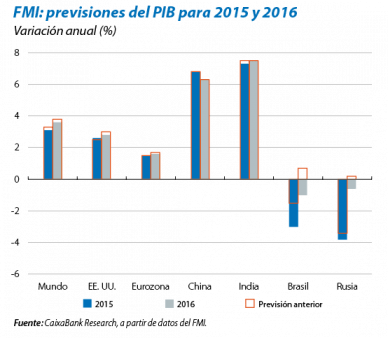

Según el FMI, la economía mundial crecerá un 3,1% en 2015 y un 3,6% en 2016, ligeramente por debajo de la previsión de julio. El crecimiento se apoyará en la moderada recuperación de las economías avanzadas, mientras se constata la desaceleración de las emergentes y el incremento de los riesgos a la baja por las dudas sobre China y la debilidad de los exportadores de materias primas. Entre los avanzados, la recuperación está más adelantada en EE. UU., con un crecimiento esperado del 2,6% y del 2,8% en 2015 y 2016, respectivamente. Sin embargo, se rebajan las previsiones para Japón, con avances estimados del 0,6% y del 1,0%. Entre los emergentes, Brasil vuelve a sufrir una de las mayores revisiones a la baja, con caídas previstas del 3,0% y del 1,0% para 2015 y 2016, respectivamente, y para Rusia se esperan retrocesos del 3,8% y del 0,6%. Por el contrario, se mantiene la previsión de crecimiento para China (6,8% y 6,3%) y se rebaja muy ligeramente la previsión para la India (7,3% y 7,5%).

ESTADOS UNIDOS

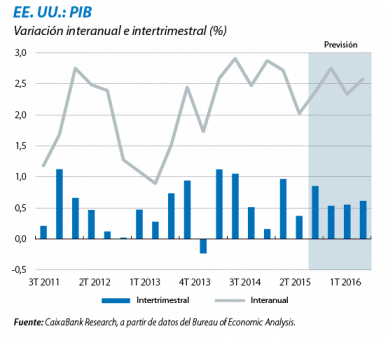

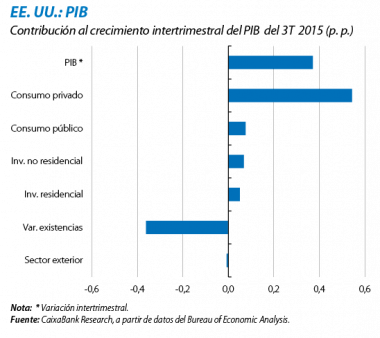

El PIB de EE. UU. desacelera su avance en el 3T 2015, aunque de manera temporal. Según la primera estimación realizada por el Bureau of Economic Analysis, la economía estadounidense creció un moderado 0,4% intertimestral en el 3T 2015 (un 2,0% interanual), frente al 0,6% del 2T. Un registro débil que se debió, sobre todo, a un ajuste puntual de las existencias, que sustrajo 0,4 p. p. al avance intertrimestral del PIB. La lectura para el resto de componentes, que marca la tendencia de medio plazo, es más favorable. El consumo privado avanzó un significativo 0,8% intertrimestral, tal y como venían apuntando los indicadores de confianza del consumidor; y la inversión no residencial avanzó un más moderado 0,5% intertrimestral. Por otra parte, en el componente del consumo público, el descenso del gasto de defensa quedó compensado por el aumento de otras partidas. La debilidad del avance, mayor de lo que preveíamos, nos lleva a efectuar una revisión a la baja en nuestra previsión de crecimiento para 2015, hasta el 2,5% (antes: 2,7%). De cara a 2016, también hemos revisado ligeramente a la baja nuestro escenario central, que ahora prevé un avance del 2,5% (antes: 2,7%), por un dólar que esperamos que sea más fuerte ante la ampliación del QE del BCE. Con todo, no cambia nuestra visión positiva de la expansión estadounidense, que se apoyará en el consumo, en la inversión (tanto empresarial como residencial) y en una menor consolidación fiscal. En este contexto de expansión se enmarca el mensaje de la Fed del mes de octubre, que refuerza la posibilidad del inicio de la subida de tipos en diciembre (coincidiendo con nuestro escenario central).

Los indicadores del consumo y la vivienda apoyan la continuidad de la fase expansiva en EE. UU. El índice de confianza del consumidor del Conference Board de octubre (97,6 puntos) perdió algo del fuerte repunte de septiembre (102,6) pero, apoyado en una percepción muy positiva del momento actual, se sitúa 5 puntos por encima de la media histórica. También el sector inmobiliario muestra un buen tono, con unas ventas al alza de viviendas de segunda mano y un índice NAHB de sentimiento de los promotores (que tiene en cuenta precios y ventas) que alcanzó en septiembre el nivel de los 64 puntos, el máximo desde octubre de 2005. Más ambiguos se mostraron los índices de sentimiento empresarial ISM de septiembre, que registraron un segundo mes de retrocesos, si bien se mantuvieron en cotas coincidentes con una economía expansiva.

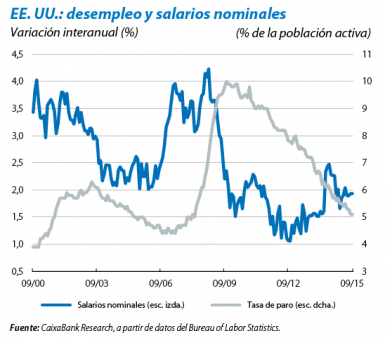

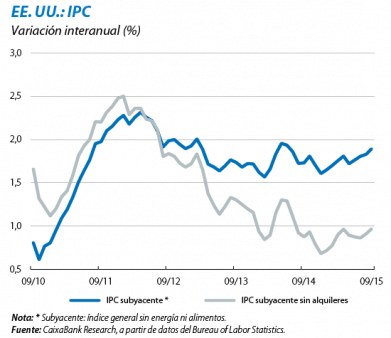

El mercado laboral seguirá favoreciendo el consumo, pilar de la expansión estadounidense. A pesar de la ralentización de la creación de empleo en los dos últimos meses, el mercado laboral sigue recuperándose. En septiembre se crearon 142.000 puestos de trabajo y, aunque el registro se situó por debajo del listón de los 200.000, el promedio mensual en lo que va de año (de 198.000) sigue apuntando a un dinámico mercado de trabajo. Asimismo, la tasa de paro se mantuvo en un bajo 5,1%. Sin embargo, los salarios, favorecidos por un todavía significativo subempleo, volvieron a avanzar un contenido 2,2% interanual, muy por debajo de la zona de normalidad del 3%-4% señalada por Janet Yellen hace unos meses. Por el contrario, los precios de septiembre sorprendieron positivamente. En particular, la inflación subyacente de septiembre, que excluye los precios de la alimentación y la energía, se situó en el 1,9%, el registro más alto desde febrero de 2013. El IPC general tuvo una variación interanual nula, lastrado por los precios energéticos, que acumulan un descenso interanual del 18,4%.

JAPÓN

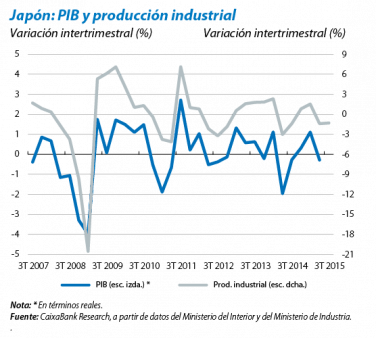

Esperamos una segunda mitad de 2015 más robusta para Japón. La aceleración que prevemos en los próximos meses se basa en un consumo más dinámico, favorecido por la persistencia del petróleo barato y de la baja inflación, que representan un apoyo al poder adquisitivo de los hogares. En este contexto, se revisó ligeramente al alza el avance del PIB del 2T 2015.

A pesar de la aceleración prevista, China representa un riesgo a la baja. La debilidad de la demanda de China y de EE. UU. por los bienes japoneses impide que el yen barato beneficie a las empresas exportadoras (en su mayoría grandes) como lo hiciera en el pasado. Asimismo, la caída del yen encarece las importaciones a consumidores y pequeñas y medianas empresas, que son importadoras de bienes intermedios. Así, la producción industrial, muy ligada al crecimiento general de la economía, ha seguido una trayectoria plana a pesar de los estímulos monetarios que empezaron a ponerse en práctica en 2013. Con todo, el banco central del país decidió en octubre no intensificar su programa de compra de activos (actualmente, de 80 billones de yenes anuales, el 16% del PIB).

EMERGENTES

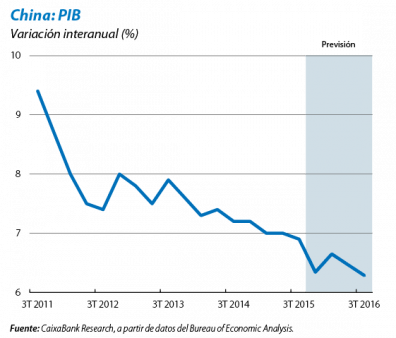

En China, el PIB del 3T sorprendió al alza con un avance del 6,9% interanual, tan solo ligeramente por debajo del 7,0% del 2T. El avance, por encima de nuestras previsiones, nos empuja a efectuar una revisión técnica al alza de las previsiones de crecimiento del PIB de 2015 hasta el 6,8% (antes: 6,7%). Aun así, los riesgos a la baja siguen siendo elevados. Prueba de ello son las medidas que el Ejecutivo sigue tomando para apoyar el crecimiento, la más reciente, el nuevo recorte del banco central sobre el tipo de interés de referencia (de 25 p. b. hasta el 4,35%), el quinto recorte en lo que va de año. También rebajó el coeficiente de caja en 50 p. b. (hasta el 17,5% para la mayoría de grandes bancos). En paralelo, la autoridad monetaria anunció la suspensión del límite sobre la remuneración de los depósitos bancarios, lo que supone un paso más hacia la liberalización y modernización del sistema financiero. Precisamente, en el Plenario del Partido Comunista, que tuvo lugar a finales de octubre y en el que se esbozaron las líneas de actuación que debe seguir el país en los próximos cinco años (2016-2020), se volvió a mencionar la necesidad de reformas en el sistema financiero. También se decidió suspender la ley del hijo único, lo cual permite a las parejas tener dos hijos, y se hizo hincapié en la voluntad de mantener un crecimiento medio (del 6,5% para 2016), respetuoso con el medio ambiente y compatible con el cambio de modelo más sesgado hacia el consumo y los servicios.

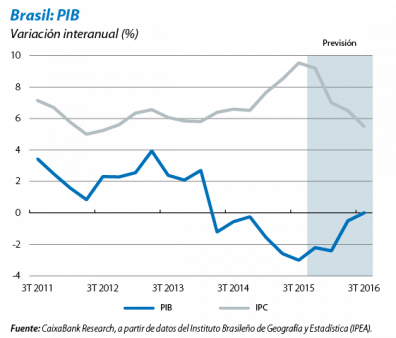

Brasil sigue sin reconducir sus problemas. Los últimos indicadores confirman que la caída de la actividad se mantiene sin que mejoren de manera apreciable los desequilibrios más acuciantes (en particular, la inflación, que escaló hasta el 9,5% en septiembre). Además, la incertidumbre política va en aumento. El 80% de las medidas del programa de ajuste fiscal propuesto para 2016 por el Gobierno de Dilma Rousseff exige una aprobación parlamentaria que, hoy por hoy, es difícil de asegurar. Adicionalmente, el Tribunal de Cuentas no ha validado las cuentas de 2014 y se ha abierto la puerta a un posible impeachement de Rousseff (escenario que consideramos poco probable). En esta tesitura, la presidenta ha emprendido una remodelación del Ejecutivo a fin de reforzar sus apoyos en el Congreso. El efecto combinado del bajo pulso de la actividad, la incertidumbre política y el impacto del ajuste fiscal en 2016 (por valor del 1,2% del PIB) justifican una revisión a la baja de nuestro escenario central para el crecimiento del PIB: del –1,8% al –2,3% en 2015 y del +0,4% al –0,6% en 2016.

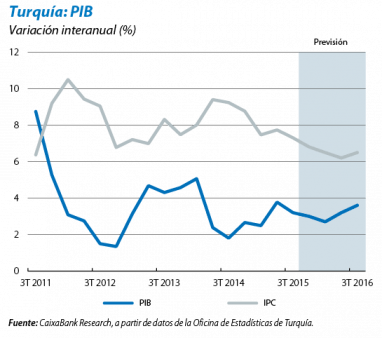

En Turquía, el crecimiento del 2T sorprende al alza, pero aumentan los riesgos bajistas. El PIB del 2T avanzó un 3,8% interanual, notablemente por encima de lo previsto y del registro del trimestre anterior (2,5%). La fortaleza de la demanda interna, en particular la aceleración de la inversión y del consumo público, es el factor central que explica este mayor ritmo de la actividad. Sin embargo, las perspectivas económicas para el 3T son más contenidas por el aumento de los riesgos políticos internos (conflictividad política) y externos (Siria) y por un recrudecimiento de la crisis cambiaria. La probable mayoría absoluta del partido gobernante, el AKP (islamista moderado), en las elecciones del 1 de noviembre, aunque reduce la inestabilidad política interna, no garantiza que se atajen los abultados desequilibrios macroeconómicos ni reduce los riesgos geopolíticos externos. Por ello revisamos a la baja el crecimiento: del 3,3% al 3,1% en 2015 y del 4,0% al 3,3% en 2016.