2016 será un año de crecimiento mundial

Sin cambios en nuestro escenario central de aceleración mundial: prevemos un crecimiento mundial del 3,5% en 2016, frente al 3,1% en 2015. Estas previsiones favorables se sustentan en unos desequilibrios macroeconómicos menores que en años anteriores, un entorno monetario todavía muy acomodaticio y un petróleo más barato en promedio. Cabe recordar que, desde un prisma global, la debilidad del precio del crudo es un factor positivo para el crecimiento, pues supone un ahorro energético importante para las regiones importadoras (especialmente, la eurozona, Japón y China).

Sin embargo, ha aumentado la probabilidad del escenario de riesgo bajista, a causa de las dudas renovadas respecto a un aterrizaje brusco en China y a la nueva caída del precio del petróleo durante el mes de enero (un sector clave en numerosos países emergentes exportadores). Estos dos elementos de riesgo, junto con el mayor impacto que pudiera tener el proceso de normalización monetario de la Fed y el empeoramiento de la situación interna que sufren algunos emergentes, como es el caso de Brasil, podrían enturbiar nuestro escenario central. En este contexto, no sorprende que el FMI haya revisado ligeramente a la baja sus previsiones de crecimiento para 2016 y 2017. En particular, contempla una aceleración algo más gradual en su revisión de enero que en su informe de octubre (del 3,4% en 2016 y del 3,6% en 2017). Nuestra postura ha sido la de mantener el escenario central de aceleración y, en cambio, aumentar la probabilidad del escenario de riesgo, en el cual el crecimiento mundial no se aceleraría, sino que se quedaría en cotas parecidas a las de 2015. Un avance que, aunque más contenido, estaría sustancialmente por encima de las tasas de 2009, el peor año de la última década en lo que concierne al crecimiento.

EMERGENTES Y MATERIAS PRIMAS

En China, el inicio de 2016 ha venido marcado por las turbulencias en los mercados financieros, que han repetido el episodio de agosto de 2015. El detonante volvió a ser el temor a la incapacidad del gigante asiático de sortear un aterrizaje brusco. El mal dato de diciembre del índice PMI de manufacturas elaborado por Caixin/Markit y el cese de las limitaciones de ciertas entidades sobre sus ventas en el mercado bursátil apoyaron los descensos de las cotizaciones. Agravó la situación la puesta en marcha de un mecanismo cortafuego consistente en el cierre automático de los mercados bursátiles ante caídas superiores al 7%. En este contexto, el banco central reaccionó permitiendo una depreciación del yuan (cercana al 3% frente al dólar estadounidense) e inyectando liquidez, a pesar de lo cual la bolsa de Shanghái llegó a perder más de un 15% durante las primeras semanas de enero. Aun así, pensamos que, a medida que los datos macroeconómicos vayan confirmando una desaceleración controlada de la economía asiática, las turbulencias deberían ir a menos.

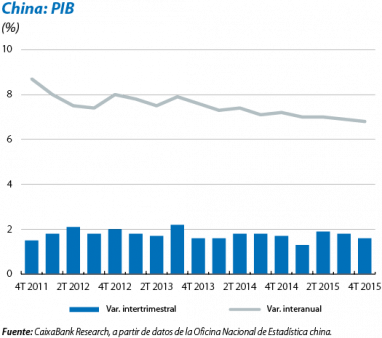

El PIB de China resiste, pero persisten los riesgos a la baja. El dato de crecimiento del PIB nos sorprendió de manera positiva. La economía china avanzó un 6,8% en el 4T 2015 y dejó el crecimiento para el conjunto de 2015 en el 6,9%, solo 1 décima por debajo de lo previsto por el Ejecutivo y ligeramente por encima de nuestra previsión. La buena acogida inicial del dato macroeconómico no impidió nuevos descensos en los mercados bursátiles del país. China está inmersa en un doble reequilibrio de su economía. En primer lugar, la inversión debe ceder protagonismo al consumo, algo a lo que apuntan los datos del 4T. El segundo reequilibrio es la paulatina sustitución de la industria por los servicios, como también muestran los datos del 4T, con un valor añadido de la industria que avanzó un 6,0% interanual, el menor ritmo desde 1992, frente a un valor añadido de los servicios que creció un 8,2%. Por su parte, la inflación se situó en el 1,6% en diciembre, lo que da margen al país para implementar nuevas políticas monetarias acomodaticias.

La inflación sorprende al alza en un Brasil en recesión. A la degradación de la situación económica de Brasil (la caída del PIB en 2015 se estima en el 3,5%) y a la incertidumbre política, se les debe añadir una agudización de los desequilibrios macroeconómicos, en particular, de la inflación, que ha vuelto a sorprender al alza (en diciembre alcanzó el 10,7%). No se espera que la situación mejore en exceso en 2016, pues el fin del efecto escalón de la liberalización de precios administrados de 2015 (que comportaría un descenso de la inflación) quedará compensado por la alta inflación derivada de la debilidad del real. En este sentido, revisamos nuestra previsión de inflación en 2016 del 6,4% al 6,6%. Mantenemos la del PIB (–3,5% en 2015 y –2,5% en 2016), aunque con un sesgo bajista.

El PIB de Rusia desciende un 4,1% interanual en el 4T. Las cifras sugieren que el punto más grave de la recesión puede quedar atrás. Con todo, la reciente evolución del precio del crudo, más negativa de lo previsto hace unos meses, comportará una recuperación más lenta de lo esperado. Este factor, junto con el anuncio de un importante ajuste del gasto público, justifica una revisión a la baja en nuestro escenario central para el país en 2016: del –0,2% al –0,8% (2015: –3,7%).

El precio del petróleo vuelve a sorprender a la baja. El precio del petróleo llegó a situarse por debajo de los 30 dólares por barril Brent en enero. Los motivos de la reciente caída se encuentran en un invierno más suave, que contribuyó a un incremento de los inventarios mundiales, que, a su vez, redundó en la sobreoferta de crudo. A medio plazo, si Irán progresa en el cumplimiento de los términos del acuerdo nuclear con más celeridad de lo esperado, aumentará la probabilidad de una mayor oferta de crudo iraní en el mercado internacional en 2016 y 2017. Por todas estas razones, revisamos a la baja nuestra previsión del precio del Brent, de 58,2 a 42,6 dólares/barril en el promedio de 2016 y de 68,8 a 65,6 dólares/barril en 2017.

ESTADOS UNIDOS

El PIB estadounidense creció un 2,4% en 2015, con lo que igualó el avance de 2014. El crecimiento del PIB volvió a desacelerar en el 4T 2015, con un avance del 0,2% intertrimestral (1,8% interanual), por debajo del 0,5% del 3T (2,1% interanual) y también ligeramente por debajo de lo previsto en nuestro escenario central. Por componentes de demanda, la desaceleración fue consecuencia del menor ritmo de avance del consumo privado, en consonancia con lo esperado, y de la caída de la inversión no residencial, que, en este caso, sorprendió negativamente. También destacó el retroceso de las exportaciones, que probablemente se vieron afectadas por la fortaleza del dólar. Tras la publicación del dato, revisamos ligeramente a la baja nuestras previsiones para 2016, con un crecimiento del 2,3% (frente al 2,5% anterior), y mantenemos el 2,4% para 2017.

2016 se presenta como un año de crecimiento significativo. Los últimos indicadores de actividad, como el Beige Book, también mostraron la debilidad manifiesta del dato del PIB del 4T. Sin embargo, no debería prolongarse en 2016, gracias al efecto de la recuperación sostenida del mercado laboral (en diciembre, se registraron 292.000 nuevos empleos netos y una subida salarial del 2,5% interanual), que dará apoyo al consumo privado y al mercado de la vivienda. Asimismo, el gasto público, por ser 2016 año electoral, compensará en parte la menor inversión en las empresas energéticas (relacionadas con la extracción de petróleo shale).

La Fed mantiene tipos en enero, después de la subida de diciembre. En su declaración del 27 de enero, la Fed sugirió, sin llegar a explicitarlo, que los riesgos para el crecimiento se inclinaban a la baja y constató la ralentización del final de 2015, marcada por una menor solidez en la inversión en equipo y en la construcción. Estos riesgos sobre el crecimiento, a los que cabe sumar las turbulencias en los mercados financieros internacionales y la reciente disminución de las tensiones inflacionistas, nos hacen pensar que la institución monetaria esperará a la reunión de junio para anunciar su segunda subida de tipos (antes pensábamos que se produciría en marzo). El IPC general creció un 0,7% en diciembre de 2015, 2 décimas por encima del registro del mes anterior, pero ligeramente por debajo de nuestras previsiones. El IPC subyacente creció un 2,1% interanual, 1 décima por encima del registro de noviembre. En términos intermensuales (con la serie ajustada estacionalmente), destacó la nueva caída del componente energético (–2,4% intermensual), que apoyó el retroceso del IPC general (–0,1% intermensual). También fue destacable la ralentización en términos intermensuales del IPC subyacente. Los datos de diciembre y la revisión a la baja del precio del petróleo también comportan una revisión a la baja de nuestras previsiones de inflación para 2016 (en el 1,4% en promedio, antes el 1,7%).

JAPÓN

Japón tiene un crecimiento modesto. El consumo privado acusa la pérdida de poder adquisitivo de los hogares, y el yen barato reduce el poder de compra de las pymes y los consumidores y no beneficia las exportaciones como antes. Pese a una depreciación del 31% desde finales de 2012 (con la llegada al poder de Shinzo Abe), las exportaciones japonesas a China y a EE. UU. caen en volumen. Así, el Banco de Japón (BoJ) podría intensificar su expansión monetaria en 2016 a causa del escaso crecimiento nominal, esencial para reducir la elevada ratio deuda/PIB y la baja inflación permanente (el IPC sin alimentos pero con energía, referencia del BoJ, subió un escaso 0,1% en diciembre). Aun así, mantenemos nuestras previsiones del PIB de 2016 (del 1,0%, frente al 0,7% previsto en 2015).