La Fed sobre la inflación: si no lo veo, no lo creo

La Fed mantuvo sin cambios su política monetaria a pesar de que la mejora del escenario económico ha empezado a generar expectativas de reducción de los estímulos. Sin embargo, la Fed reafirmó que su actual prioridad es alcanzar el objetivo de máximo empleo (recordando que aún queda mucho terreno por recuperar en este aspecto). Además, reiteró que, mientras los datos no muestren lo contrario, el riesgo de inflación persistente (la Fed cree que su repunte será transitorio) seguirá en un segundo plano.

Puntos clave de la reunión

- La Fed mantuvo sin cambios su política monetaria a pesar de que la mejora del escenario económico ha empezado a generar expectativas de reducción de los estímulos. Sin embargo, la Fed reafirmó que su actual prioridad es alcanzar el objetivo de máximo empleo (recordando que aún queda mucho terreno por recuperar en este aspecto). Además, reiteró que, mientras los datos no muestren lo contrario, el riesgo de inflación persistente (la Fed cree que su repunte será transitorio) seguirá en un segundo plano.

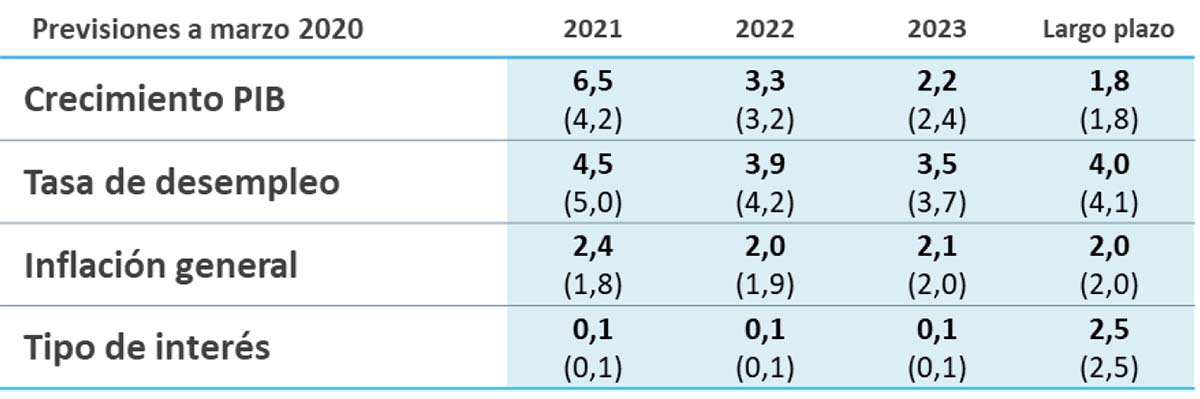

- Aunque la Fed mejoró sustancialmente su cuadro de previsiones macroeconómicas (en concreto, se espera un crecimiento del PIB interanual en el 4T 2021 del 6,5% [previamente un 4,2%] y alcanzar una tasa de desempleo menor al 4% en 2022 [previamente en 2023]), en sus proyecciones de tipos de interés se mantiene la expectativa de que la primera subida de tipos será más allá del 2023.

- Así pues, se mantienen:

- El tipo de interés oficial en el intervalo 0,00%-0,25% (y, según nuestras previsiones actuales, no se modificará en todo nuestro horizonte de previsión [2021-2022]).

- Las compras masivas de activos: actualmente 80.000 millones de dólares en treasuries y 40.000 millones de dólares en MBS al mes. No esperamos que empiece a reducirlas antes de 2022.

- Respecto a las recientes subidas de los tipos de interés de los treasuries a 10 años, Powell repitió su discurso habitual: no consideran que el repunte sea negativo, ya que refleja, en su opinión, mejores expectativas económicas a medio plazo. En la rueda de prensa, Powell esquivó las preguntas sobre a partir de qué nivel se convertirían los repuntes en preocupación y cómo podría actuar la Fed ante ello (nuestra opinión, aquí).

Política monetaria y entorno macroeconómico

- Tanto los tipos de interés como las compras de activos ahora están formalmente ligados a la evolución de la tasa de desempleo y la inflación. Por esta razón, el cuadro de previsiones macroeconómicas de la Fed coge mayor relevancia: viendo cómo la Fed espera que evolucionen estas dos variables macro, podemos inferir cuándo la Fed espera cambios en las compras de activos y los tipos de interés.

- En el cuadro macroeconómico, destaca el claro aumento en la previsión de crecimiento del PIB en 2021, alcanzando el 6,5% (ya apuntábamos que sería superior al 5%) ante un 4,2% previamente esperado en diciembre. A su vez, la tasa de desempleo se situaría por debajo del 4% en 2022 y alcanzaría un nivel de 3,5% en 2023.

- También es muy relevante el hecho de que la Fed estima que el repunte de la inflación será transitorio. Aunque creemos que la incertidumbre sobre la inflación es lo suficientemente elevada como para actuar con cautela, compartimos la visión de que los repuntes de inflación que se esperan no deberían ser lo suficientemente severos como para alterar la hoja de ruta de la Fed.

- Finalmente, ha sido una pequeña sorpresa (los mercados esperan subidas en 2023) el hecho de que el votante mediano de la Fed siga esperando la primera subida de tipos más allá de 2023. Solamente 4 de 18 miembros esperan subidas en 2022 y 7 de 18, en 2023 (1/18 y 5/18 en diciembre).

- De este modo, la Fed tiene una visión del escenario claramente más favorable que en diciembre, gracias al buen desempeño de la actividad estadounidense estos últimos meses, el avance en las vacunaciones y el nuevo paquete fiscal de 1,9 billones de dólares de la Administración Biden. En este sentido, el mapa de riesgos se está volviendo más complejo: mientras que a corto plazo la principal preocupación sigue siendo la evolución de la pandemia y el riesgo de una recuperación incompleta, a medio plazo gana fuerza el riesgo de unas presiones inflacionistas mayores y más persistentes.

Reacción de los mercados

- La reunión de ayer era muy esperada por los mercados financieros. Había dudas sobre si la Fed mantendría el mismo tono que venía mostrando estos últimos meses a pesar de las novedades en los mercados (repuntes en las expectativas de inflación, subidas rápidas y sustanciales en el tramo largo de la curva de tipos americana y episodios de mayor volatilidad financiera).

- En este sentido, la Fed no defraudó: el S&P 500 subió tanto después del comunicado de la FOMC (el escenario de recuperación de la Fed era más optimista de lo que se esperaba el mercado y la Fed se mantuvo firme con los estímulos monetarios) como después de la rueda de prensa (Powell dejó claro que aún no contemplan valorar si habría que reducir las compras de activos). Por su parte, el dólar cayó ligeramente.