Hi ha sobreescalfament als mercats immobiliaris internacionals?

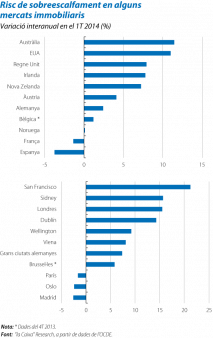

L'augment del preu de l'habitatge comença a assolir valors elevats en alguns mercats. Prenent com a referència el 1T 2014, s'observen increments importants del preu nominal de l'habitatge als EUA (l'11,0% interanual), el Regne Unit (el 7,9%), Irlanda (el 7,8%) i Nova Zelanda (el 7,2%). Aquests avanços són, fins i tot, més ostensibles si tenim en compte, només, l'evolució dels preus a determinades zones urbanes. Així, des del començament de l'any, el creixement interanual del preu de l'habitatge supera els dos dígits a Londres i a Dublín. De forma similar, a Alemanya, el valor dels actius immobiliaris ha crescut a les grans ciutats a un ritme tres vegades superior al del conjunt del país (el 7,3% i el 2,4% interanual, respectivament). En aquest sentit, les grans ciutats han acumulat una pujada del 42% en els cinc últims anys.

En aquest context, hi ha temors que una prolongació excessiva de l'entorn monetari ultraacomodatici actual (és a dir, tipus d'interès en mínims històrics, volatilitat reduïda i abundància global de liquiditat) desemboqui en el sobreescalfament del preu dels actius immobiliaris. Cal recordar que una bona part dels desequilibris generats al sector durant la dècada passada s'atribueixen al baix nivell dels tipus d'interès reals registrat al començament de la mateixa dècada. Tenint en compte els efectes perniciosos de l'esclat de la bombolla immobiliària sobre l'economia i el sector financer, no és estrany que el ràpid avanç del preu de l'habitatge observat recentment hagi despertat recels.

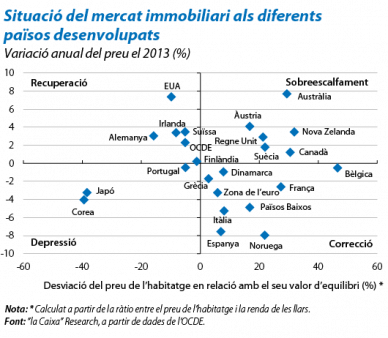

Per tractar de determinar si aquests arguments són suficients per confirmar la formació de desequilibris en el preu de l'habitatge dels països desenvolupats, utilitzarem, com a símil, un principi de la física segons el qual no és possible determinar la posició d'un cos en un instant futur només coneixent la velocitat a la qual es desplaça, sinó que cal conèixer, també, el seu emplaçament actual. Tornant al terreny immobiliari, si el creixement del preu és l'equivalent a la velocitat, necessitem alguna referència que ens permeti determinar quin és el desequilibri actual del preu immobiliari. En aquest sentit, un indicador cada vegada més utilitzat és la relació entre el preu de l'habitatge i la renda de les llars d'un país. Així, un avanç del preu de l'habitatge que supera, de forma àmplia i perllongada, l'augment de les rendes de les llars pot suggerir que el preu de l'habitatge es troba per damunt del nivell d'equilibri. D'acord amb les dades de l'OCDE, aquest seria el cas, entre d'altres, de països com Bèlgica, Nova Zelanda o Canadà, on, si considerem aquest índex, el preu de l'habitatge estaria sobrevalorat en més del 30%.

A partir d'aquest indicador, podem classificar els diferents països en funció del grau de sobreescalfament que presenta el sector immobiliari. Per fer-ho, creuem el desequilibri del preu de l'habitatge (és a dir, la seva posició actual) amb la variació registrada el 2013 (la velocitat). Sens dubte, els països amb una major probabilitat de presentar un sobreescalfament al mercat immobiliari són aquells en què la sobrevaloració del preu de l'habitatge s'ha continuat ampliant en l'últim any (quadrant dret superior). Aquest grup estaria format, entre d'altres, per Canadà, Nova Zelanda, Austràlia i el Regne Unit. Menys alarmant és, en canvi, el cas de països com França, Itàlia, els Països Baixos o Espanya, que, malgrat presentar una certa sobrevaloració en el preu de l'habitatge, aquest s'està corregint de forma gradual (quadrant dret inferior). Els EUA, Alemanya i Irlanda encapçalen el tercer grup de països (quadrant esquerre superior), on l'augment del preu de l'habitatge els apropa a nivells d'equilibri. Això suggereix que el creixement observat recentment al mercat immobiliari dels EUA i d'Irlanda respon, en certa mesura, a la recuperació després d'un ajust excessiu dels preus durant els últims anys i no, en canvi, a la creació d'una nova bombolla immobiliària. Finalment, el quadrant esquerre inferior està format per països on el preu de l'habitatge disminueix malgrat ser ja relativament baix.

El gràfic anterior mostra que, d'acord amb la nostra classificació, el 2013, només sis dels 24 països analitzats presentaven indicis de sobreescalfament en el preu de l'habitatge. Una radiografia molt diferent a la del 2005, quan el nombre de països pujava fins als 14. Atès aquest context, és necessari adoptar mesures per reduir el sobreescalfament del preu de l'habitatge present en alguns països? I, en cas afirmatiu, quines serien?

Pel que fa a la primera qüestió, sembla que l'experiència de la recent crisi immobiliària ha decantat l'opinió a favor d'intervenir aviat per reduir els efectes negatius d'un sobreescalfament al mercat immobiliari. Una primera alternativa que es pot considerar és l'augment dels tipus d'interès. L'increment dels costos de finançament frena tant la demanda com l'oferta immobiliària i permet, en última instància, refredar el preu de l'habitatge.1 No obstant això, atès que els signes de sobreescalfament es troben sovint localitzats geogràficament, aquesta no sembla una solució òptima: una retirada de l'estímul monetari afectaria el conjunt de l'activitat econòmica i seria contraproduent, en especial en el cas de les economies que es troben en ple procés de recuperació.

En aquest context, podem trobar altres opcions més precises i directes per refredar escalades localitzades del preu de l'habitatge: els instruments de gestió macroprudencial (vegeu l'article «Instruments macroprudencials, els grans desconeguts», d'aquest mateix Dossier). Entre les diferents mesures existents, estudis recents proven que les limitacions a la demanda de crèdit de les llars, mitjançant la ràtio de crèdit concedit en relació amb els ingressos o amb el valor de l'immoble (LTV, per les seves sigles en anglès), són les més efectives per controlar el creixement del crèdit immobiliari. Conseqüentment, es redueixen els possibles riscos en el sistema financer per un sobreescalfament del mercat immobiliari i, al seu torn, es refreda l'avanç dels preus immobiliaris.2

Altres mesures que també permeten incidir, de forma localitzada, sobre l'evolució del preu de l'habitatge són les de naturalesa fiscal. D'acord amb un article recent de la Comissió Europea, el nombre de països europeus que presenten incentius importants per a l'adquisició d'un habitatge (com les desgravacions per l'amortització hipotecària) és elevat.3 Tot i que, generalment, el cost polític d'aquestes mesures en frena la implementació, en els últims anys, han tingut lloc reformes notables per reduir aquests incentius a diversos països de la perifèria europea.

En definitiva, no sembla que la recuperació del mercat immobiliari respongui a un sobreescalfament generalitzat del preu de l'habitatge als països desenvolupats. No obstant això, s'observen alguns focus on la temperatura puja ràpidament. Ara com ara, els instruments de política macroprudencial i fiscal són suficients per neutralitzar aquests desequilibris de forma localitzada, sense haver de recórrer a l'enduriment de l'entorn monetari actual, necessari per donar suport a la incipient recuperació econòmica.

Joan Daniel Pina

Departament d'Economia Europea, Àrea d'Estudis i Anàlisi Econòmica, "la Caixa"

1. Tot i que una extensa literatura ha provat aquesta relació negativa entre el preu dels actius immobiliaris i els tipus d'interès, la seva magnitud estimada presenta

diferències significatives. Per a més informació, vegeu Kuttner, K. «Lowinterest Rates and Housing Bubbles: Still no Smoking Gun».

2. Per a més informació, vegeu Kuttner i Shim «Taming the Real Estate Beast: the Effects of Monetary and Macroprudential Policies on Housing Prices and Credit».

3. Vegeu «Quarterly Report on the Euro Area», Comissió Europea, vol. 13, núm. 2.