¿Existe sobrecalentamiento en los mercados inmobiliarios internacionales?

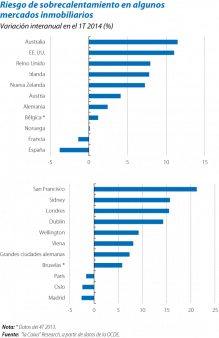

El aumento del precio de la vivienda está empezando a alcanzar valores elevados en algunos mercados. Tomando como referencia el 1T 2014, se observan importantes incrementos del precio nominal de la vivienda en EE. UU. (11,0% interanual), Reino Unido (7,9%), Irlanda (7,8%) y Nueva Zelanda (7,2%). Estos avances son incluso más ostensibles si tenemos en cuenta solo la evolución de los precios en determinadas zonas urbanas. Así, en lo que va de año, el crecimiento interanual del precio de la vivienda superaba los dos dígitos en Londres y en Dublín. De forma similar, en Alemania, el valor de los activos inmobiliarios crecía en las grandes ciudades a un ritmo tres veces superior al del conjunto del país (7,3% y 2,4% interanual, respectivamente), acumulando estas una subida del 42% en los últimos cinco años.

En este contexto, existen temores de que una prolongación excesiva del entorno monetario ultraacomodaticio actual (léanse tipos de interés en mínimos históricos, reducida volatilidad y abundancia global de liquidez) desemboque en el sobrecalentamiento del precio de los activos inmobiliarios. Cabe recordar que buena parte de los desequilibrios generados en el sector durante la década pasada se atribuyen al bajo nivel de los tipos de interés reales registrado a principios de la misma década. Teniendo en cuenta los efectos perniciosos del estallido de la burbuja inmobiliaria sobre la economía y el sector financiero, no es de extrañar que el rápido avance del precio de la vivienda observado recientemente haya despertado recelos.

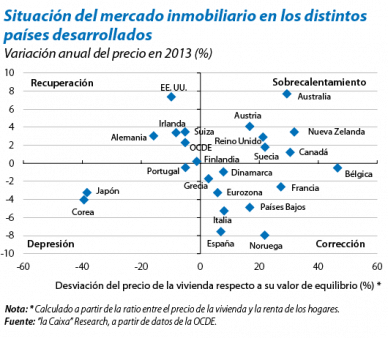

Para tratar de determinar si tales argumentos son suficientes para confirmar la formación de desequilibrios en el precio de la vivienda de los países desarrollados, utilizaremos como símil un principio de la física según el cual no es posible determinar la posición de un cuerpo en un instante futuro solo conociendo la velocidad a la que se desplaza, sino que es preciso también conocer su emplazamiento actual. Volviendo al terreno inmobiliario, si el crecimiento del precio es el equivalente a la velocidad, necesitamos alguna referencia que nos permita determinar cuál es el desequilibrio actual del precio inmobiliario. Para ello, un indicador cada vez más extendido es la relación entre el precio de la vivienda y la renta de los hogares de un país. Así, un avance del precio de la vivienda que supera, de forma amplia y prolongada, el aumento de las rentas de los hogares puede sugerir que el precio de la vivienda se encuentra por encima de su nivel de equilibrio. De acuerdo con los datos de la OCDE, este sería el caso, entre otros, de países como Bélgica, Nueva Zelanda o Canadá donde, a juzgar por este índice, el precio de la vivienda estaría sobrevalorado en más de un 30%.

A partir de este indicador, podemos clasificar los distintos países en función del grado de sobrecalentamiento que presenta su sector inmobiliario. Para ello, cruzamos el desequilibrio del precio de la vivienda (esto es, su posición actual) con la variación registrada en 2013 (la velocidad). Sin duda, los países con una mayor probabilidad de presentar un sobrecalentamiento en el mercado inmobiliario son aquellos en los que la sobrevaloración del precio de la vivienda ha seguido ampliándose en el último año (cuadrante derecho superior). Este grupo estaría formado, entre otros, por Canadá, Nueva Zelanda, Australia y Reino Unido. Menos alarmante es, en cambio, el caso de países como Francia, Italia, Países Bajos o España, donde, a pesar de presentar cierta sobrevaloración en el precio de la vivienda, este se está corrigiendo gradualmente (cuadrante derecho inferior). EE. UU., Alemania e Irlanda, encabezan el tercer grupo de países (cuadrante izquierdo superior), donde el aumento del precio de la vivienda los acerca a niveles de equilibrio. Esto sugiere que el crecimiento observado recientemente en el mercado inmobiliario de EE. UU. e Irlanda responde, en cierta medida, a la recuperación tras un ajuste excesivo de los precios durante los últimos años y no, por contra, a la creación de una nueva burbuja inmobiliaria. Ya por último, el cuadrante izquierdo inferior está formado por países donde el precio de la vivienda disminuye a pesar de ser ya relativamente bajo.

El gráfico anterior muestra que, de acuerdo con nuestra clasificación, en 2013, solo seis de los 24 países analizados presentaban indicios de sobrecalentamiento en el precio de la vivienda. Una radiografía muy distinta a la de 2005, cuando el número de países se elevaba hasta los 14. Ante este contexto, ¿es necesario tomar medidas para reducir el sobrecalentamiento del precio de la vivienda presente en algunos países? Y, en caso de ser esta respuesta afirmativa, ¿cuáles serían?

Por lo que respecta a la primera cuestión, la experiencia de la reciente crisis inmobiliaria parece haber decantado la opinión en favor de una intervención temprana que permita reducir los efectos negativos de un sobrecalentamiento en el mercado inmobiliario. Una primera alternativa que se puede considerar es el aumento de los tipos de interés. La subida de los costes de financiación frena tanto la demanda como la oferta inmobiliaria y permite, en última instancia, enfriar el precio de la vivienda.1 Sin embargo, dado que los signos de sobrecalentamiento a menudo se encuentran localizados geográficamente, esta no parece una solución óptima: una retirada del estímulo monetario afectaría al conjunto de la actividad económica y sería contraproducente, especialmente en aquellas economías que se hallan en pleno proceso de recuperación.

En este contexto, podemos encontrar otras opciones más precisas y directas para enfriar escaladas localizadas del precio de la vivienda: los instrumentos de gestión macroprudencial (véase el artículo «Instrumentos macroprudenciales, los grandes desconocidos» de este mismo Dossier). Entre las distintas medidas existentes, recientes estudios prueban que las limitaciones a la demanda de crédito de los hogares, ya sea a través de la ratio de crédito concedido respecto a sus ingresos o al valor del inmueble (LTV por sus siglas en inglés), son las más efectivas para controlar el crecimiento del crédito inmobiliario. Como consecuencia, se reducen los posibles riesgos en el sistema financiero por un sobrecalentamiento del mercado inmobiliario y, a su vez, se enfría el avance de los precios inmobiliarios.2

Otras medidas que también permiten incidir, de forma localizada, en la evolución del precio de la vivienda son las de naturaleza fiscal. De acuerdo con un reciente artículo de la Comisión Europea, el número de países europeos que presenta incentivos importantes a la adquisición de una vivienda (como las desgravaciones por la amortización hipotecaria) es elevado.3 Aunque, generalmente, el coste político de estas medidas frena su implementación, en los últimos años han tenido lugar notables reformas para reducir estos incentivos en varios países de la periferia europea.

En definitiva, la recuperación del mercado inmobiliario no parece responder a un sobrecalentamiento generalizado del precio de la vivienda en los países desarrollados. Sin embargo, se observan algunos focos donde la temperatura está subiendo rápidamente. De momento, los instrumentos de política macroprudencial y fiscal son suficientes para atajar estos desequilibrios de forma localizada, sin tener que recurrir al endurecimiento del entorno monetario actual, necesario para apoyar la incipiente recuperación económica.

Joan Daniel Pina

Departamento de Economía Europea, Área de Estudios y Análisis Económico, "la Caixa"

1. Aunque una extensa literatura ha probado esta relación negativa entre el precio de los activos inmobiliarios y los tipos de interés, su magnitud estimada presenta diferencias significativas. Para más información, véase Kuttner, K. «Lowinterest rates and Housing Bubbles: Still no Smoking Gun».

2. Para más información, véase Kuttner and Shim «Taming the Real Estate Beast: The Effects of Monetary and Macroprudential Policies on Housing Prices and Credit».

3. Véase «Quarterly Report on the Euro Area», Comisión Europea, vol. 13, n.º 2.