L’ombra de la dominància fiscal

Quan la pandèmia se superi, la necessitat mateix d’actuar de forma contundent des dels flancs monetari i fiscal deixarà seqüeles que, segons com es gestionin, podrien condicionar el bon funcionament de la política econòmica en el futur.

Davant una crisi econòmica tan severa com la de la COVID-19, era necessari i ineludible que totes les esferes de la política econòmica actuessin de manera coordinada i contundent.1 No obstant això, la pressió sobre les eines de suport i d’estímul no acabarà amb el final de la COVID-19. Com veurem tot seguit, quan la pandèmia se superi, la necessitat mateix d’actuar de forma contundent des dels flancs monetari i fiscal deixarà seqüeles que, segons com es gestionin, podrien condicionar el bon funcionament de la política econòmica en el futur.

Arran de les caigudes inusitades de l’activitat, la política fiscal va respondre amb mesures de despesa directa i de liquiditat, a més dels estabilitzadors automàtics, per protegir la demanda i el teixit productiu de les nostres economies, la qual cosa va comportar, inevitablement, un augment del deute públic (vegeu el primer gràfic).2 La política monetària, per la seva banda, va ancorar un entorn de tipus d’interès baixos i va posar en marxa un programa contundent de compres de deute, amb el qual, de manera indirecta, va donar cobertura a aquesta expansió fiscal i va foragitar els temors sobre la sostenibilitat del deute.

- 1Repassem la importància que la resposta fos coordinada a tots els nivells a l’article «Polítiques econòmiques davant la COVID-19: es trencaran les fronteres de l’impossible?», al Dossier de l’IM05/2020.

- 2El deute ajuda a suavitzar els efectes negatius d’una caiguda sobre els ingressos de les famílies i de les empreses: endeutar-se consisteix a trossejar aquesta caiguda excepcional en parts més petites i distribuir-les al llarg del temps. A més a més, el sector públic és qui té la capacitat de mobilitzar més recursos, a un cost més baix i amb deute que venci a més llarg termini.

Aquesta resposta ha atenuat amb èxit el cop sobre la salut financera de les famílies i de les empreses, però deixarà una herència en forma de deute públic elevat. És més, arran de les compres d’actius dutes a terme per la política monetària, la COVID-19 ha convertit els bancs centrals en un dels principals tenidors de títols de deute públic (vegeu el segon gràfic). Com és natural, ara com ara, la política econòmica continua molt centrada en mantenir els estímuls per facilitar la reactivació de l’activitat, però l’increment del deute públic en mans dels bancs centrals comporta riscos a mitjà i llarg termini. Així ho il·lustra el fet que ja hi ha algunes veus que proposen que el BCE cancel·li el deute públic que ostenta al seu balanç.3

- 3Piketty, T. et al. (2021), «Anular la deuda pública mantenida por el BCE para que nuestro destino vuelva a estar en nuestras manos», article d’opinió publicat al diari El País.

Un dels grans riscos recau sobre la independència dels bancs centrals. És l’anomenat risc de la dominància fiscal, és a dir, el risc que la situació fiscal de les economies pressioni perquè el banc central es desviï dels seus objectius, la qual cosa posaria en perill l’estabilitat de preus.

En influir sobre els tipus d’interès i, per tant, sobre el cost del deute i dels dèficits públics, qualsevol acció de política monetària té conseqüències fiscals. I aquestes conseqüències s’intensifiquen en l’actualitat, amb els comptes públics tensionats i amb els bancs centrals com a grans tenidors de deute. Així, el deute heretat de la COVID-19 ens deixa en una situació en què pot ser més temptador exercir pressions polítiques perquè el banc central toleri una inflació més elevada (la qual cosa reduiria el valor nominal del deute) o perquè exerceixi una repressió financera (és a dir, perquè mantingui els costos de finançament artificialment baixos per facilitar que els governs financin el seu deute).

Aquesta possible font de conflictes entre l’autoritat fiscal i l’autoritat monetària posa en relleu la importància de tenir un sistema institucional fort. És a dir, és clau tenir unes institucions robustes que permetin que les polítiques fiscal i monetària treballin braç a braç quan l’escenari ho exigeix (si no hagués estat així, ara mateix, segurament, ens trobaríem amb una economia molt més masegada per la pandèmia), però que, alhora, permetin que els camins de les dues es distanciïn quan arribi el moment.

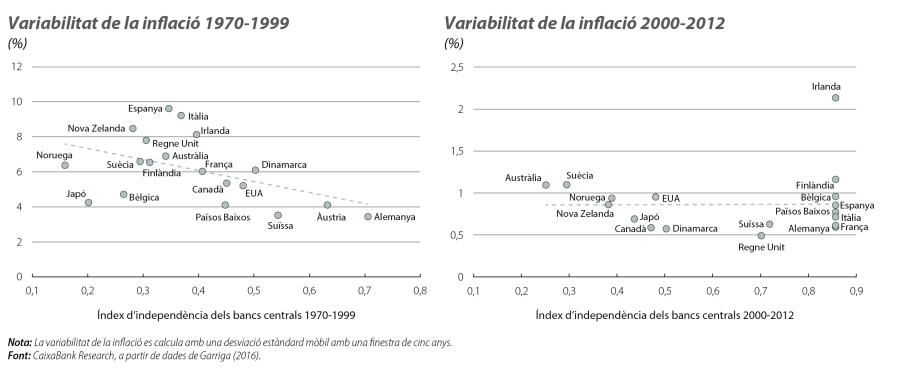

En altres paraules, el resultat de la coordinació entre les polítiques fiscals i monetàries ha de ser que les dues persegueixin, de manera independent, els seus mandats. Aquest principi és fonamental per al bon funcionament de les economies, però no el podem donar per descomptat. Es pot veure fàcilment compromès pel simple fet, ja esmentat, que tota acció monetària té conseqüències fiscals. Les hiperinflacions europees del segle XX i les experiències més recents, com la de Veneçuela, no deixen lloc a dubtes: quan les institucions són fràgils i la política fiscal força el banc central a monetitzar els dèficits públics de manera recurrent, això acaba comportant un gran augment de la inflació i acostuma a acabar amb un col·lapse de l’economia. I no fa falta remuntar-se a casos tan extrems per ressaltar la importància d’unes institucions robustes i amb una política monetària independent. Com ho mostra l’últim gràfic, i com ho demostrem de forma exhaustiva en un altre article d’aquest Dossier,4 en els 50 últims anys la major qualitat institucional dels bancs centrals ha redundat en un funcionament econòmic millor.

- 4Vegeu «La independència dels bancs centrals: de la teoria a la pràctica».