Setmana del 15 al 22 de març del 2024

- La creació d’ocupació a Espanya manté un vigor notable al març, mentre que la facturació avança amb moderació al gener

- L’activitat a la zona de l’euro millora, però continua estant molt feble

- Diversitat en els ajustaments a la política monetària

- Economia espanyolaLa creació d’ocupació a Espanya manté un vigor notable al març, mentre que la facturació avança amb moderació al gener

Durant el període del 15 de febrer al 15 de març, l’afiliació va registrar un augment de 72.884 persones en termes desestacionalitzats, una dada similar a la del total del febrer (73.492). D’aquesta manera, en el conjunt de l’1T el creixement intertrimestral de l’afiliació pujaria fins al 0,7%, des del 0,4% del trimestre anterior. Per la seva banda, les facturacions al sector industrial i a serveis van créixer tímidament al gener, 0,2% i 0,1% intermensual, respectivament. En termes interanuals, la facturació al sector industrial cau un 1,9%, després del –2,9% anterior, mentre que la del sector serveis aconsegueix mantenir el mateix ritme que al desembre, un 0,8%.

Bon comportament dels saldos comercials no energètics al gener a Espanya. De fet, les exportacions de béns van baixar el gener un 2,5% interanual, a causa del fort descens de les exportacions energètiques, un –34,9% interanual, mentre que les no energètiques van pujar un 1,4% interanual. Per la seva banda, les importacions van disminuir el 2,9% interanual, a causa de la forta caiguda de les importacions energètiques i, en menor mesura, de les no energètiques (–12,2% i –0,9% interanual, respectivament). Aquest comportament dels fluxos comercials permet una reducció interanual del 5,7% en el dèficit comercial de béns, registrant-se, a més, el dèficit comercial més baix de béns no energètics en un mes de gener des de l’any 2015. Els sectors que van tenir una major contribució a aquest resultat van ser automòbils, aeronaus i olis i greixos. Per destinacions destaca la contribució positiva de França, Alemanya i el Regne Unit, majoritàriament com a receptors d’exportació en automòbils.

Última actualització: 22 març 2024 - 13:45Continua la desacceleració gradual de l’activitat immobiliària a Espanya. Al gener, es van realitzar 54.346 compravendes d’habitatge, un 2,1% menys que el gener del 2023. Tot i aquesta desacceleració, les compravendes es mantenen un 12,7% per sobre de les registrades el mateix mes del 2019. Per segments, la caiguda de les compravendes s’explica per la reculada a l’habitatge de segona mà (–3,4% interanual), que ha més que compensat l’avanç dels habitatges nous (+3,6% interanual).

El dèficit públic a Espanya va tancar el 2023 en el 3,7% del PIB. La dada representa una millora respecte al dèficit del 2022 (4,7% del PIB), si bé encara se situa per sobre del nivell previ a la pandèmia (3,1% del PIB el 2019). Per administracions, el dèficit de l’Administració central va ser del 2,1% del PIB, a les comunitats autònomes del 0,9%, a la Seguretat Social del 0,6% i a les Corporacions locals del 0,1%. La reducció del dèficit el 2023 va ser deguda al dinamisme dels ingressos públics, que van augmentar un 9,0% respecte al 2022, principalment per la puixança de la recaptació d’impostos directes i cotitzacions, mentre que la despesa total va augmentar un 6,5%, en un context d’inflació encara elevada (vegeu la Nota Breve).

Última actualització: 22 març 2024 - 12:51 - Economia internacionalL’activitat a la zona de l’euro millora, però continua estant molt feble

. De fet, l’enquesta d’activitat empresarial PMI va anotar un nou increment al març de +0,7 punts, fins a 49,9, màxim en nou mesos i pràcticament ja recuperant el nivell de 50 que indica creixement positiu en l’activitat. D’aquesta manera, com a mitjana del 1T 2024 el PMI se situa en 49,0, 1,8 punts per sobre del 4T 2023, compatible amb una economia a la zona de l’euro pràcticament estancada en el 1T 2024, després de caure un 0,1% trimestral en el 4T 2023. Per components, el PMI de serveis torna a pujar al març (+0,9 punts, fins a 50,2), mentre que el de manufactures va retrocedir un mes més (–0,8 punts, fins a 45,7). Per països, el PMI total va caure al març a França (–0,4 punts, fins a 47,7) i va pujar a Alemanya (+1,1 punts, fins a 47,8), mantenint-se en tots dos casos per sota del llindar de 50. Per la seva banda, altres indicadors d’opinió del març confirmen que la situació a Alemanya, tot i estar millorant, continua sent delicada: el ZEW mostra que el 80% dels enquestats continua pensant que la situació actual és dolenta, però augmenta 3,3 punts, fins al 39%, el percentatge dels que anticipen una millora, i l'Ifo aconsegueix pujar 2,1 punts, fins a 87,8, però encara molt lluny del 100 que assenyala ritmes de creixement propers a la mitjana de llarg termini. En balanç, les dades semblen apuntar que el deteriorament de la situació a la zona de l’euro ha finalitzat en el 1T 2024, però les grans economies de la regió es troben en una situació de pràctic estancament.

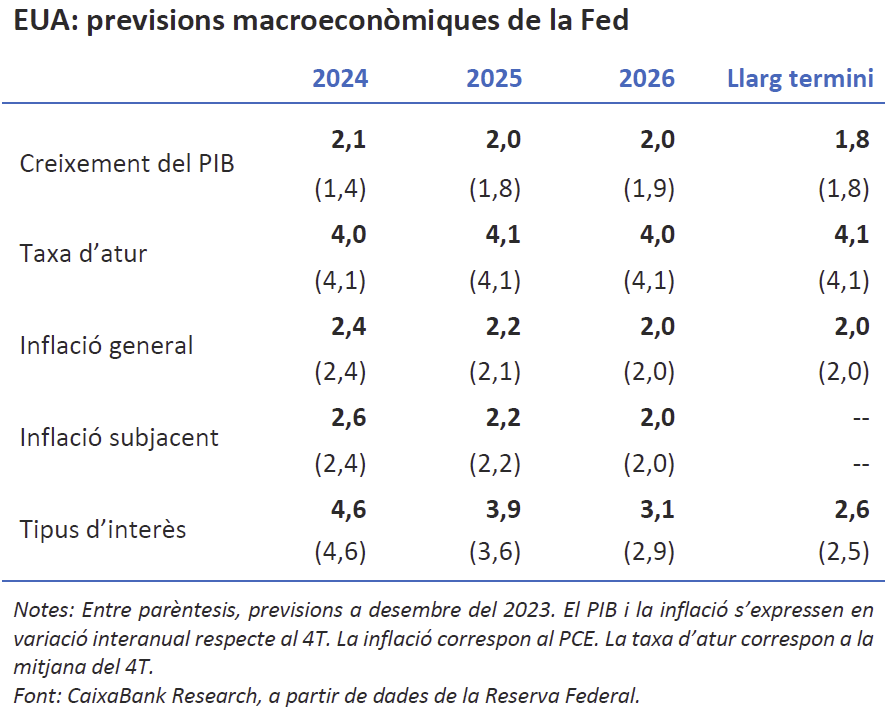

Última actualització: 26 abril 2024 - 13:45La Fed revisa a l’alça el creixement i la inflació subjacent el 2024. Els darrers indicadors econòmics publicats continuen confirmant la fortalesa de l’economia nord-americana, que mantindria ritmes de creixement elevats en el 1T 2024, tot i que una mica menors que els del 4T 2023. Així, el PMI compost preliminar del març va retrocedir 0,3 punts fins als 52,2, encara per sobre de la mitjana del 2023 (51,2). Per sectors, manufactures es va comportar millor que serveis: +0,3 punts, fins a 52,5, davant de –0,6 punts, fins al 51,7, de serveis. Així mateix, aquestes perspectives de creixement encara dinàmic en el 1T, però perdent una mica d'empenta, es veuen avalades pels nowcastings elaborats per la Reserva Federal d’Atlanta i la de Nova York, que apunten a creixements anualitzats del PIB en el 1T 2024 de l’1,8% i 2,1%, respectivament (3,2% en el 4T 2023). El bon moment de l’economia nord-americana es reflecteix en l’actualització del quadre macroeconòmic de la Fed, que recull una revisió substancial a l’alça del creixement del PIB en el 4T 2024: 2,1% interanual, davant l’1,4% estimat el desembre. Aquesta visió d’una economia més dinàmica explicaria, d’una banda, la revisió lleu a la baixa de la taxa d’atur per a finals d’any (del 4,1% al 4,0%) i una taxa d’inflació nucli més elevada del PCE (del 2,4% al 2,6%).

Els primers mesos del 2024 mostren una economia xinesa amb un creixement encara robust. Després de l’aturada a la publicació de dades per la celebració de l’Any Nou Lunar xinès, la majoria de les dades que es publiquen fan referència al període gener-febrer. D’aquesta manera, la producció industrial va créixer el 7,0% interanual com a mitjana de gener i febrer (vs. 6,8% al desembre), sostinguda pel bon comportament de les exportacions i els estímuls fiscals. Per la seva banda, el creixement de la inversió fixa també és robust, amb un augment del 4,2% interanual de mitjana de gener i febrer (vs. 3,0% el 2023). Aquesta acceleració reflecteix els esforços de les autoritats xineses per contenir la crisi de liquiditat al sector immobiliari, però també el creixement de la inversió en infraestructures i al sector manufacturer, gràcies al suport de la política fiscal, una tendència que s’hauria de mantenir, després de l’anunci de les autoritats xineses d’implementar un pla d’inversió en béns d’equipament a gran escala. Al costat negatiu, el consum intern continua una mica apàtic. El creixement de les vendes al detall es va desaccelerar fins al 5,5% interanual al gener-febrer, després del 7,4% del desembre, mentre que la taxa d’atur augmenta des del novembre del 2023 i arriba al febrer al 5,3%.

- Mercats financersDiversitat en els ajustaments a la política monetària

En una setmana carregada de reunions de bancs centrals, es van poder observar diferents velocitats (i fins i tot direccions) en els ajustaments de la política monetària. D’una banda, la Reserva Federal dels EUA va mantenir els tipus d’interès en l’interval 5,25%-5,50% i va reiterar que, si la inflació evoluciona com preveu, el 2024 començaria a retallar els tipus d’interès. De fet, en l’actualització del seu dot plot es va observar un consens més gran entre els seus membres per fer un total de tres retallades enguany, cosa que convida a pensar que les baixades podrien iniciar-se al juny i ser en reunions alternes (vegeu la Nota Breve). En una línia similar, el Banc d’Anglaterra, el banc central d’Austràlia i el de Noruega van mantenir els tipus en el 5,25%, 4,35% i 4,50%, respectivament. D’altra banda, el Banc de Suïssa va sorprendre iniciant les retallades de tipus d’interès amb una rebaixa de 25 p. b. fins a l’1,50% en considerar que «la lluita contra la inflació els dos darrers anys i mig ha estat efectiva». Finalment, el Banc del Japó va posar fi a l’era de tipus d’interès negatius en pujar el tipus de referència per primera vegada des del 2007 fins al rang del 0%-0,1%, des del –0,1%. Així mateix, va anunciar la fi del programa del control de la corba de tipus (YCC, per les sigles en anglès), així com el cessament de compres d’ETF i de REIT japonesos, tot això passos clau en el procés de normalització de la seva política monetària (vegeu la Nota Breve).

El to dovish dels bancs centrals alimenta l’apetència pel risc dels mercats financers. La setmana va estar marcada per les reunions dels principals bancs centrals i, malgrat la diversitat en els ajustaments de política monetària adoptats, el denominador comú ha estat la interpretació dovish que han fet els mercats financers dels missatges de les entitats monetàries. De manera que, si el Banc de Suïssa ja va prendre el lideratge en retallar els tipus d’interès, tot apunta que el juny podria ser el mes per al BCE, la Fed i el BoE. Així, les rendibilitats dels bons sobirans americans i europeus van cedir lleument, de forma més marcada als EUA, tot i que la manca de grans sorpreses va mantenir les caigudes força acotades (entre 3 i 9 p. b.), després dels forts moviments registrats les setmanes prèvies. Per la seva banda, les borses van sumar una setmana més de guanys, més importants als índexs dels EUA, sostinguts per les expectatives que les primeres retallades vindran a principis de l’estiu. Destaca el cas de l’IBEX-35, que va capitalitzar l’impacte de la revisió positiva de Moody’s al ràting del deute de 15 entitats financeres espanyoles, després de millorar l’outlook de la qualificació creditícia d’Espanya de Baa1, d’estable a positiu. A les borses va destacar també l’índex japonès Nikkei 225, que novament es consolida com a líder global i acumula un guany la setmana del 5,0%. I és que, malgrat que el Banc del Japó va anunciar el començament de la normalització de la seva política monetària en abandonar els tipus negatius, el tipus de referència es manté en un rang molt proper al 0% i les condicions financeres continuen sent molt acomodatícies, fet que va provocar una depreciació del ien amb el dòlar propera al 2,0% durant la setmana. D’altra banda, els mercats de primeres matèries van experimentar un repunt en la volatilitat, amb el preu del barril de Brent trencant la barrera dels 85 dòlars/barril i arribant així al nivell més alt des de l’octubre, moviment provocat per l’augment de les tensions a la guerra a Ucraïna, retallades de subministrament per membres OPEP i previsions d’una demanda més elevada.

Principals indicadors financers

21-3-24 15-3-24 Var. setmanal Acumulat 2024 Var. interanual Tipus (punts bàsics) Tipus 3 mesos Zona euro (Euribor) 3,93 3,93 0 2 92 EUA (Libor) 5,32 5,33 -1 -1 44 Tipus 12 mesos Zona euro (Euribor) 3,74 3,71 +3 22 27 EUA (Libor) 5,04 5,06 -2 27 34 Tipus 2 anys Alemanya 2,88 2,95 -7 48 17 EUA 4,64 4,73 -9 39 70 Tipus 10 anys Alemanya 2,41 2,44 -4 46 8 EUA 4,27 4,31 -4 39 84 Espanya 3,21 3,24 -3 31 -16 Portugal 3,04 3,09 -4 49 -14 Prima de risc (10 anys) Espanya 81 80 0 -15 -23 Portugal 64 64 -1 3 -22 Renda variable (percentatge) S&P 500 5.242 5.117 2,4% 9,9% 33,1% Euro Stoxx 50 5.052 4.986 1,3% 11,7% 20,4% IBEX 35 10.868 10.598 2,5% 7,7% 20,6% PSI 20 6.179 6.131 0,8% -3,4% 5,9% MSCI emergents 1.048 1.035 1,3% 2,4% 9,0% Divises (percentatge) EUR/USD dòlars per euro 1,086 1,089 -0,3% -1,6% 0,0% EUR/GBP lliures per euro 0,858 0,855 0,4% -1,0% -3,0% USD/CNY yuans per dòlar 7,200 7,197 0,0% 1,4% 4,8% USD/MXN peso per dòlar 16,740 16,714 0,2% -1,4% -10,0% Matèries Primeres (percentatge) Índex global 99,4 99,2 0,3% 0,8% -3,0% Brent a un mes $/barril 85,8 85,3 0,5% 11,3% 11,9% Gas n. a un mes €/MWh 26,4 27,0 -2,3% -18,4% -34,0% Font: CaixaBank Research, a partir de dades de Bloomberg.

POLS ECONÒMIC és una publicació de CaixaBank Research, que conté informacions i opinions procedents de fonts que considerem fiables. Aquest document té un propòsit merament informatiu, per la qual cosa CaixaBank no es responsabilitza en cap cas de l’ús que se’n pugui fer. Les opinions i les estimacions són pròpies de CaixaBank Research i poden estar subjectes a canvis sense notificació prèvia.