A Espanya, es prolonga el despalanquejament de les llars i de les empreses

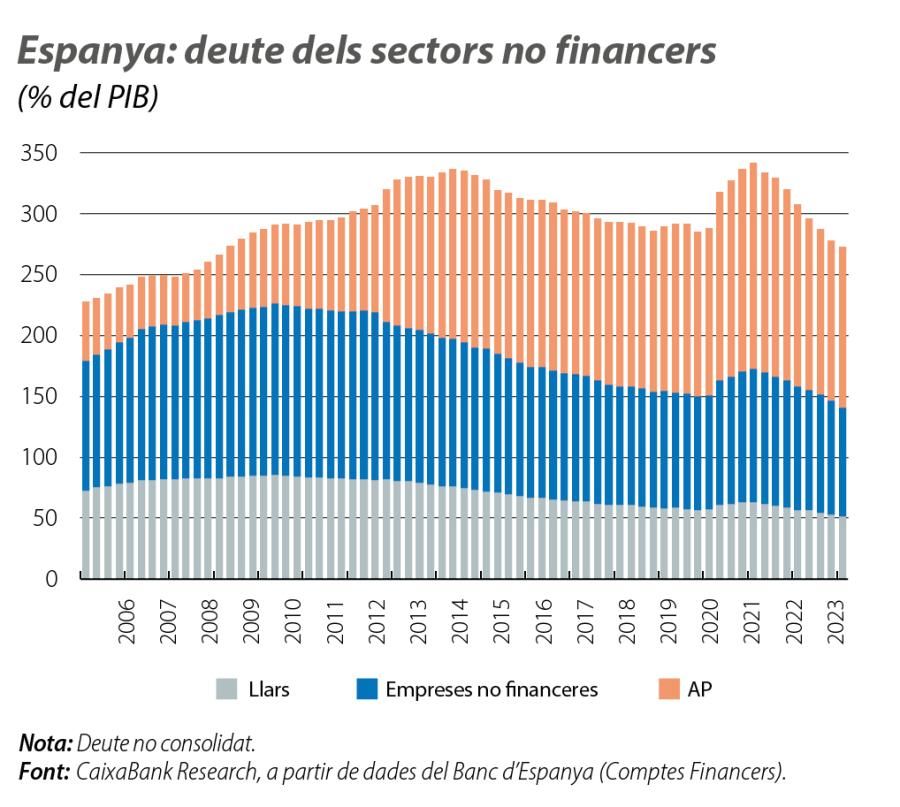

Un cop superada la crisi derivada de la pandèmia, que va disparar el pes del deute sobre el PIB fins a nivells màxims, les ràtios d’endeutament han recuperat la senda baixista prèvia a la COVID. En particular, al sector privat, tant empreses com famílies ja tenen uns nivells d’endeutament inferiors als d’abans de la pandèmia i molt més baixos dels que tenien en la crisi financera del 2008. Tot plegat, juntament amb el pes més gran del deute a tipus fix, els situa en una posició menys vulnerable per afrontar el repunt dels tipus d’interès.

El deute total de l’economia espanyola1 va augmentar en el 1T 2023 el 0,6% intertrimestral (21.510 milions d’euros), fins als 3,71 bilions, tot i que, en termes de PIB, a causa del fort augment del PIB nominal, es va reduir en 5,3 punts, fins al 272,8%, la ràtio més baixa des del 1T 2009. Aquest descens de l’endeutament global s’explica, exclusivament, pel comportament del sector privat no financer (famílies i empreses), ja que el deute de les Administracions públiques (AP)2 va augmentar lleugerament fins al 131,9% del PIB, tot i que encara es troba al voltant de mínims des del 2013.

- 1. Deute materialitzat en valors representatius de deute i en préstecs. Així mateix, el deute del conjunt de l’economia no inclou les institucions financeres per evitar una doble comptabilització.

- 2. El concepte d’endeutament de les AP utilitzat als Comptes Financers és més ampli que l’utilitzat per la Comissió Europea en termes del Protocol de Dèficit Excessiu (PDE): aquest últim, que es va situar en el 1T 2023 en el 113,0% del PIB, inclou les obligacions brutes de les AP en efectiu i en dipòsits, els títols representatius de deute (computats pel seu valor nominal i no pel seu valor de mercat) i de préstecs; no inclou els passius de les AP en poder d’altres AP, els crèdits comercials i altres comptes pendents de pagament.

En el cas de les famílies i de les empreses, el deute es va reduir en 28.428 milions d’euros, fins a un total d’1,92 bilions, equivalents al 140,9% del PIB (el 146,6% al tancament del 2022); en termes consolidats (un cop descomptat el deute entre empreses, ja que en molts casos es tracta de tinences entre matriu i filials), el deute privat es va situar en el 121,1% (el 125,4% anterior), de manera que continua per sota del llindar fixat per la Comissió Europea en el Procediment de Desequilibris Macroeconòmics (PDM):3 cal recular gairebé 20 anys (fins al 2T 2003) per trobar una ràtio inferior.

Tot seguit, passem a analitzar amb una mica més de detall els fluxos i els balanços financers de les famílies i de les empreses.

- 3. Mecanisme de supervisió que té per objecte prevenir i corregir els desequilibris macroeconòmics als països de la UE mitjançant el seguiment de 14 indicadors, els quals generen un senyal d’alerta quan se superen certs llindars; en el cas del deute privat consolidat, aquest llindar s’estableix en el 133% del PIB.

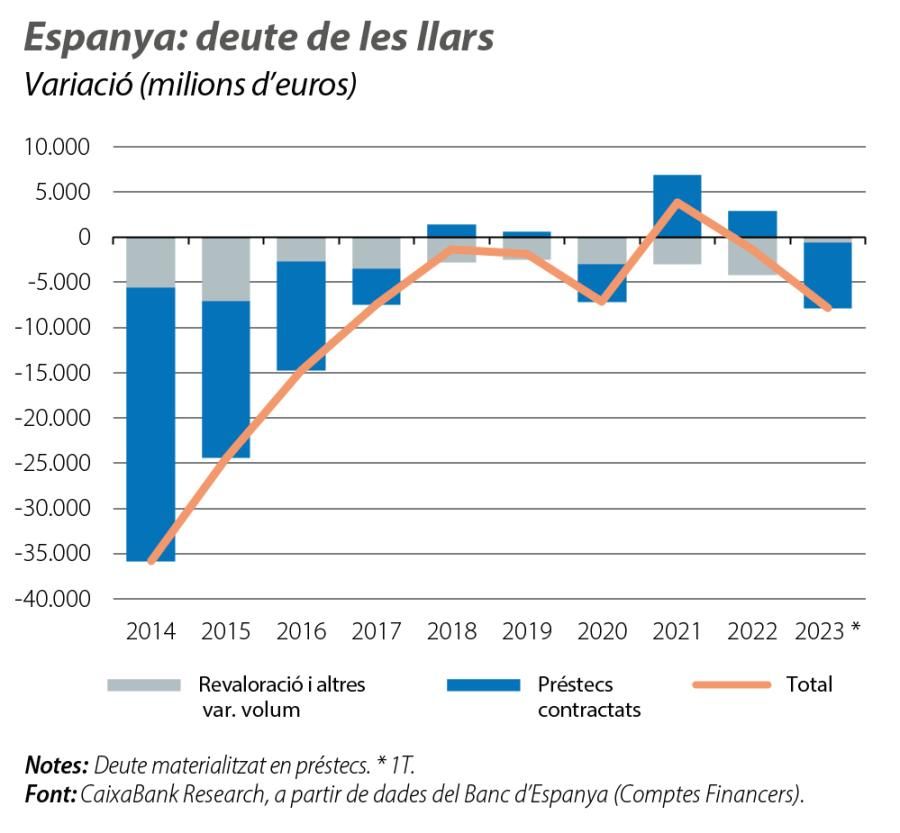

Les famílies es van continuar despalanquejant en el 1T 2023, ja que van reduir el deute en 7.866 milions d’euros (el –1,1%), fins als 694.938 milions, quantitat que representa el 51,1% del PIB, 2 punts menys que en el trimestre anterior i el millor registre des del 2002. Arran de les pujades de tipus d’interès, les famílies van prolongar la tendència iniciada en la segona meitat del 2022 i van dedicar el major estalvi acumulat en el període a l’amortització neta de préstecs bancaris per import de 7.268 milions d’euros: es tracta del flux més negatiu en un 1T des del 2014, que contrasta amb la contractació positiva del 1T 2022 (443 milions) i supera la mitjana del mateix període del 2014-2019 (–4.956 milions).4

- 4. A la reculada del nou finançament que s’observa des de l’estiu passat, sobretot al segment de préstecs per a l’adquisició d’habitatge, s’afegeix un increment de les amortitzacions d’hipoteques, bàsicament de préstecs a tipus variable, el cost dels quals s’ha incrementat de forma notable. Vegeu Banc d’Espanya (2023), «Informe de la situación financiera de los hogares y las empresas. Primer semestre de 2023».

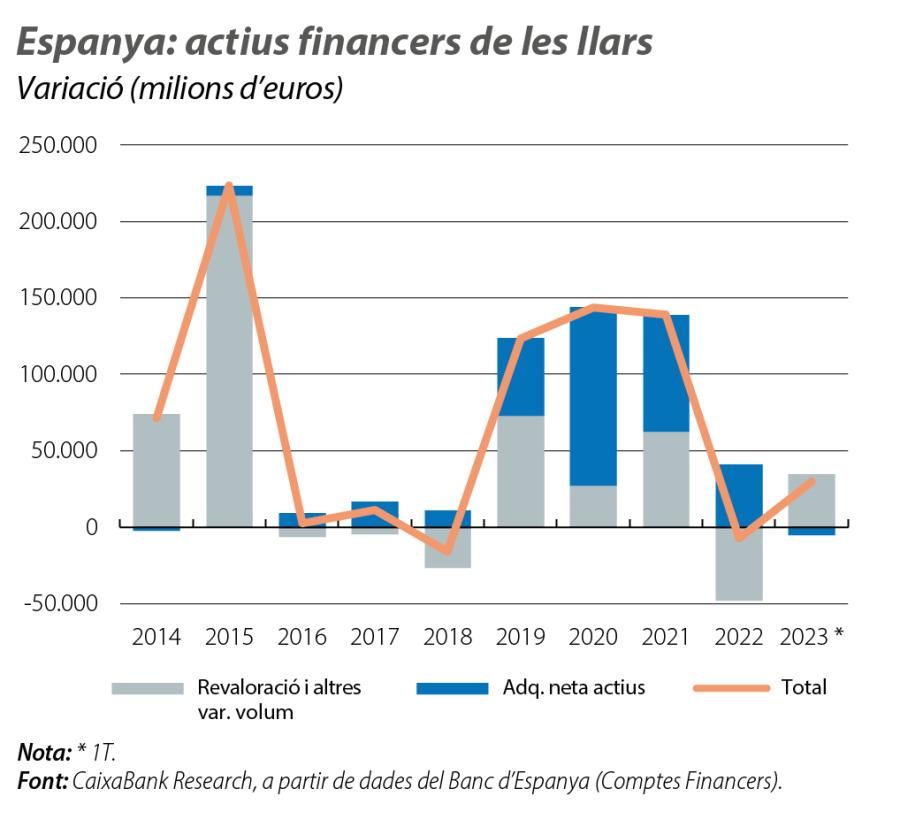

Pel que fa a l’adquisició neta d’actius financers per part de les llars, en el 1T 2023 va ser negativa (–5.468 milions d’euros), situació que no es donava en un primer trimestre des del 2017. Bàsicament, les llars van reduir l’efectiu (–1.442 milions d’euros vs. –2.719 milions de mitjana el 2014-2019) i, sobretot, els dipòsits bancaris (–20.776 milions vs. –941 milions); en canvi, van invertir en valors representatius de deute i en participacions en capital i en fons d’inversió (FI) 9.534 milions i 9.518 milions, respectivament.

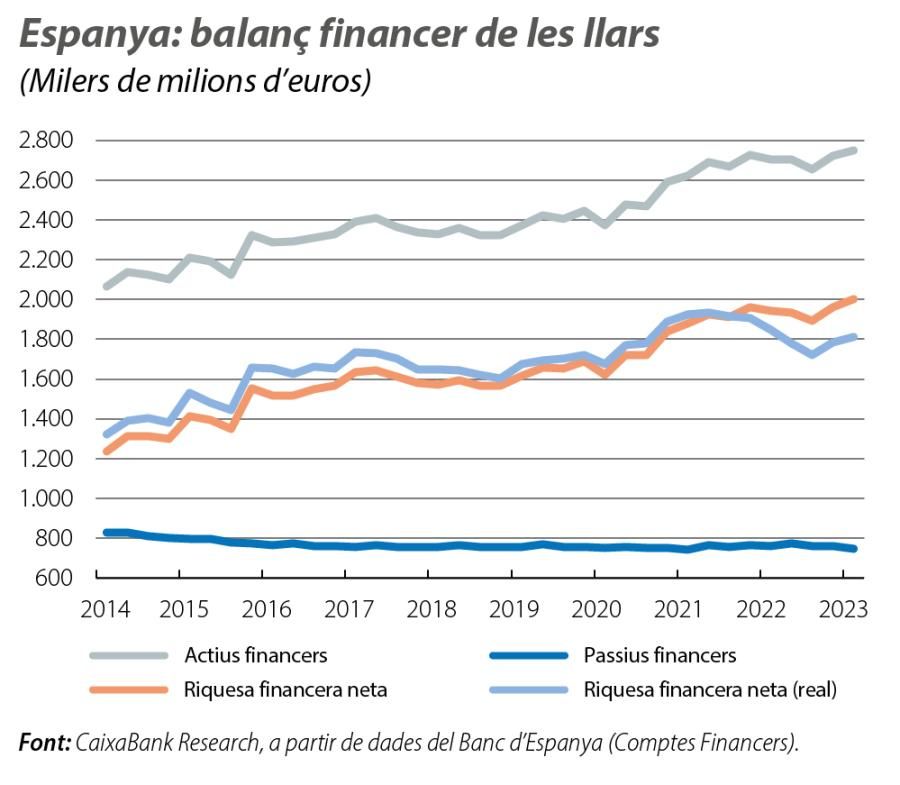

L’adquisició negativa d’actius es va veure àmpliament contrarestada per la intensa revaloració dels actius (34.897 milions d’euros), principalment per la millora de les cotitzacions de participacions en capital i en fons d’inversió, de manera que l’estoc d’actius financers bruts de les llars va créixer en 29.357 milions d’euros, fins a un total de 2,75 bilions.

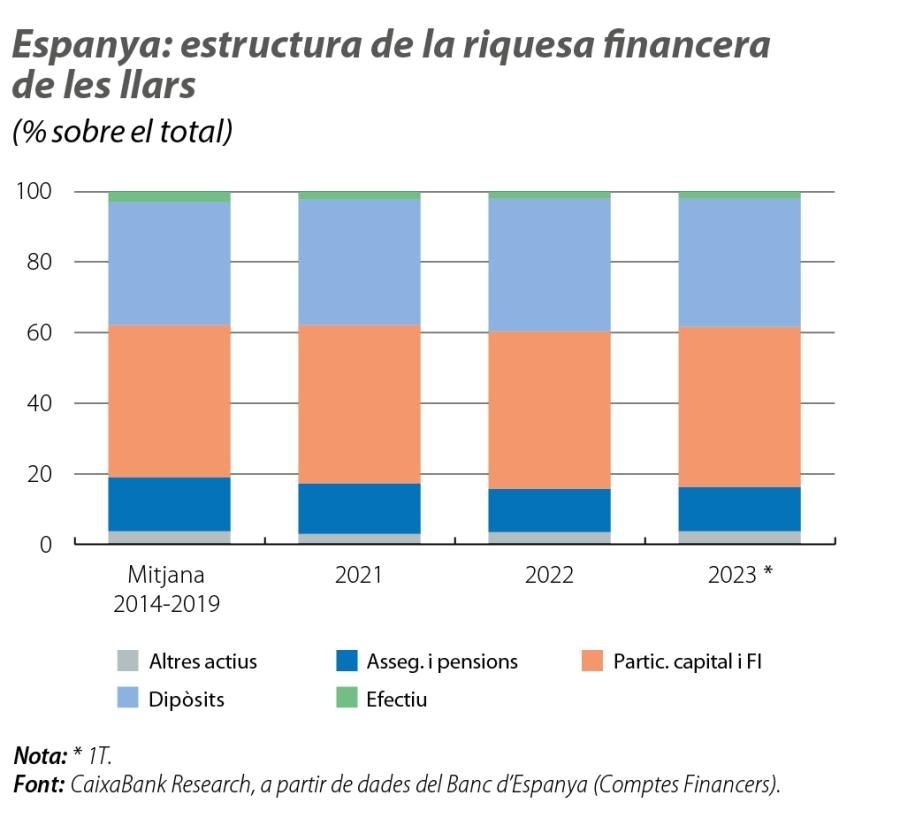

Pel que fa a l’estructura de la riquesa financera de les llars, s’observa una recomposició, ja que es redueix el pes de l’efectiu i dels dipòsits i guanyen protagonisme instruments amb una major rendibilitat esperada, com les lletres del Tresor i els fons d’inversió. Així, les participacions en capital i en fons d’inversió concentren el 45,4% del total d’actius financers de les famílies, el percentatge més alt des del 2017 (el 43,0% el 2014-2019), mentre que, en canvi, la participació de l’efectiu es redueix a mínims històrics (el 2,0% vs. el 3,1% abans de la pandèmia). Per la seva banda, les assegurances i els fons de pensions es recuperen tímidament després d’una prolongada senda descendent, tot i que continuen a la vora de mínims des del 1999 (el 12,5%).

Arran de l’augment dels actius financers comentat més amunt, juntament amb la caiguda dels passius totals5 (–11.380 milions d’euros), s’ha produït un creixement de la riquesa financera neta de les famílies de 40.736 milions en relació amb el trimestre anterior, fins a superar lleugerament els 2 bilions d’euros, nou màxim històric.

El fet que, a nivell agregat, les llars estiguin millorant la seva posició patrimonial no és incompatible amb les dificultats que travessen alguns segments, com les famílies amb deutes a tipus d’interès variable o les de rendes més baixes.6

- 5. A més del saldo viu dels préstecs bancaris, inclou crèdits comercials i altres comptes pendents de pagament (interessos de préstecs reportats, impostos i cotitzacions pendents de pagament).

- 6. Vegeu Banc d’Espanya (2023), «Informe de la situación financiera de los hogares y las empresas. Primer semestre de 2023».

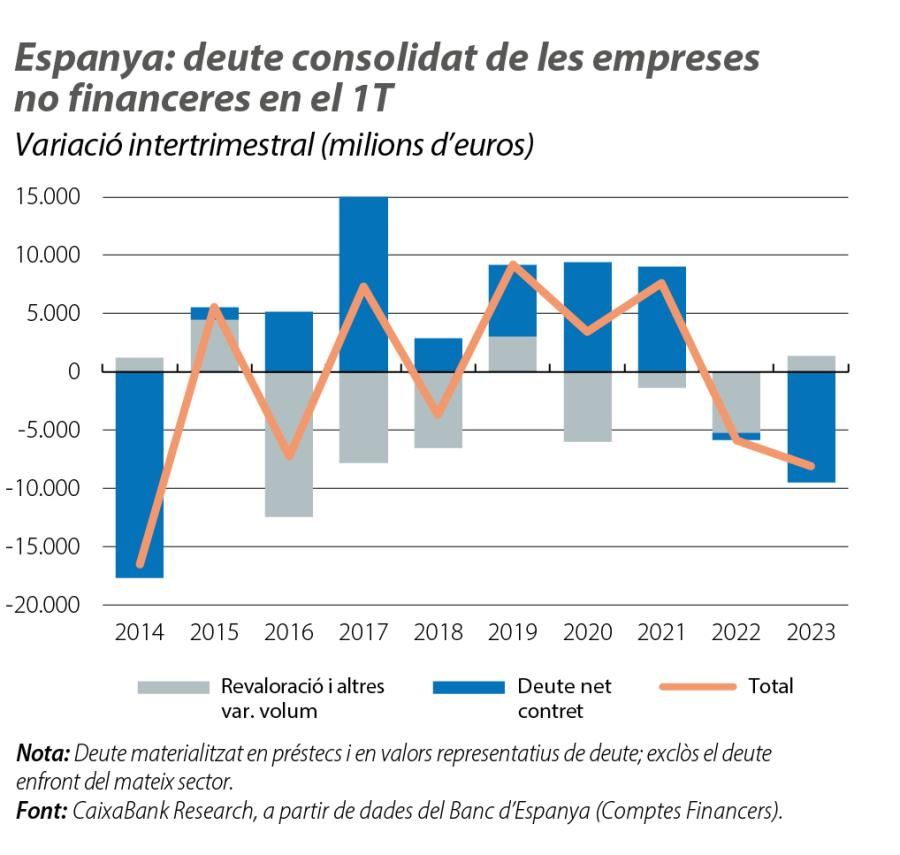

El deute net contret per les empreses no financeres (en termes consolidats) es va reduir en els tres primers mesos de l’any en 9.468 milions d’euros, la major amortització en un primer trimestre des del 2014 (–603 milions en el 1T 2022 i +2.121 milions de mitjana el 2014-2019). Si descomptem un lleuger augment dels preus dels valors emesos de renda fixa, juntament amb altres variacions en volum, el saldo de deute consolidat de les empreses es va contreure en 8.116 milions d’euros (el –0,8%), fins a un total de 952.696 milions; en termes de PIB, equival al 70%, la ràtio més baixa des del 3T 2003.

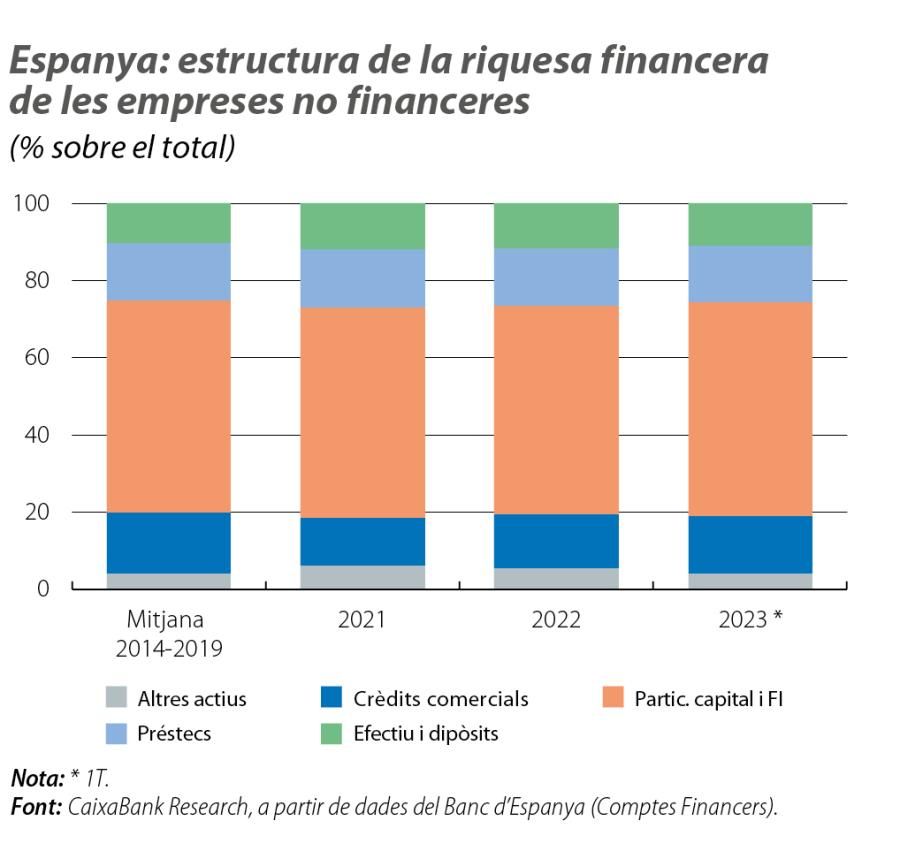

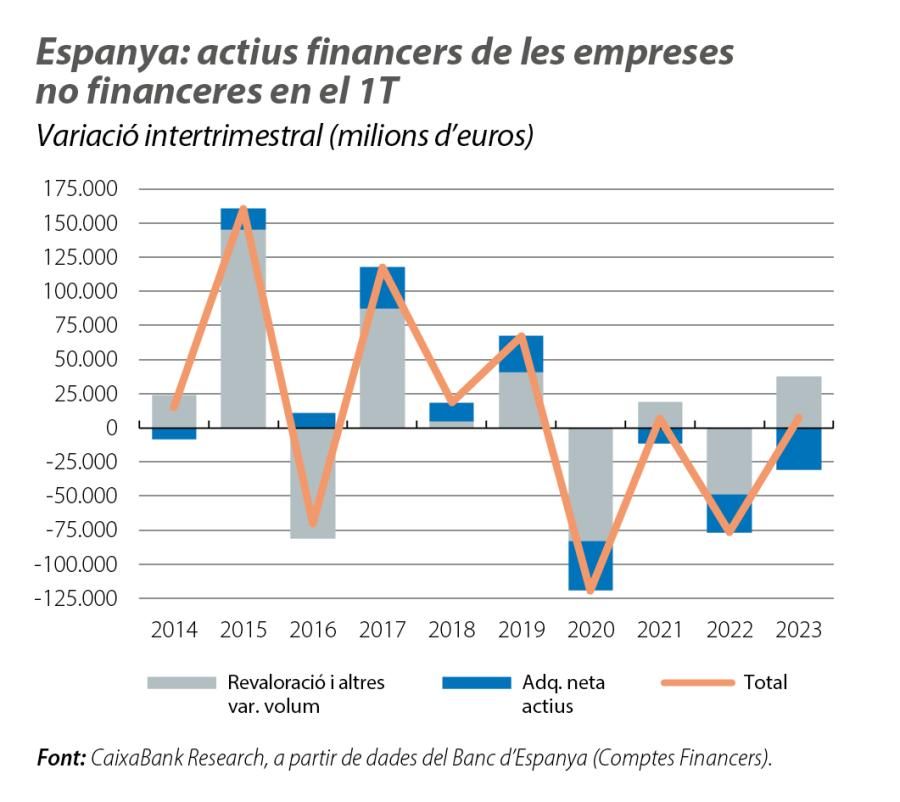

Pel que fa als actius financers de les empreses, es van incrementar lleugerament en el 1T, amb prou feines 7.181 milions d’euros (fins als 3,03 bilions), xifra que millora la d’un any abans (–76.766 milions), però que queda molt per sota de la mitjana del 2014-2019 (51.565 milions). Aquest augment del saldo d’actius s’explica totalment per la forta revaloració anotada (37.600 milions), sobretot de les accions i dels FI, ja que l’adquisició neta d’actius va ser negativa (–30.724 milions), situació habitual en els últims anys en el 1T: les societats van reduir actius materialitzats en crèdits comercials, en préstecs i, sobretot, en efectiu i dipòsits.