Estabilidad financiera global: en manos del crecimiento

Durante las últimas semanas, el riesgo de inestabilidad en los mercados financieros internacionales ha vuelto a cobrar protagonismo. En primer lugar, una racha de sorpresas negativas en los indicadores de coyuntura de la eurozona y algunos países emergentes despertaron el temor a una desaceleración económica global, lo que provocó caídas rápidas de las bolsas y otros activos con riesgo. En segundo lugar y justo coincidiendo con el inicio de las turbulencias, una voz tan autorizada como la del FMI lanzaba advertencias sobre el sobrecalentamiento en el precio de algunos activos financieros, cuyo origen estaría en la abundante liquidez proporcionada por las políticas monetarias de los últimos años. Ambos aspectos están íntimamente relacionados: «estabilidad financiera», «crecimiento económico» y «liquidez» configuran un trinomio de interacciones complejas y resultados finales inciertos. Si el crecimiento responde, entonces los riesgos sobre la estabilidad financiera estarán acotados y serán manejables. En caso contrario, habría, efectivamente, motivos serios para preocuparse en el actual contexto de extrema laxitud monetaria.

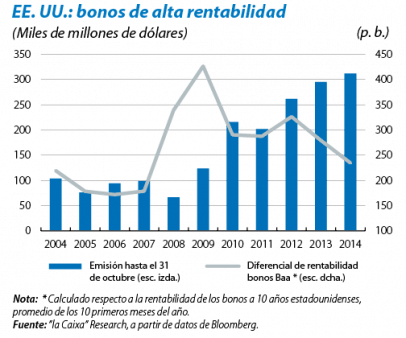

El FMI examina con detalle esta cuestión en su informe semestral sobre la estabilidad financiera global (GFSR, por sus siglas en inglés). La impresión final dominante es que se muestra algo más preocupado que en ocasiones anteriores. Según el FMI, la vulnerabilidad financiera global se ha visto acentuada por dos factores. El primero es la reducción continuada de la aversión al riesgo de los inversores. Según diversas métricas, a mediados de año se había vuelto a situar en la zona de mínimos previa a la crisis de 2007. No es de extrañar. Los niveles tan reducidos de los tipos de interés y de la volatilidad, resultantes de la laxitud de la política monetaria, han estimulado la búsqueda de rentabilidad por parte de los inversores, materializándose en la compra de activos de mayor riesgo como las acciones y los bonos corporativos. Ello ha favorecido el aumento del precio de estos activos y el estrechamiento de los diferenciales de rentabilidad con respecto a otros más seguros. Un claro ejemplo es la revalorización del mercado bursátil de EE. UU. desde finales de 2012, que, según las estimaciones del FMI, se explica prácticamente en la mitad por la caída de la prima de riesgo bursátil. El FMI documenta que la mayor asunción de riesgos financieros está siendo generalizada, tanto geográficamente como en lo que respecta a las clases de activos implicadas. Sin negar esta evidencia, el riesgo de burbujas especulativas es, en nuestra opinión, todavía acotado y se centra, principalmente, en los mercados de bonos corporativos. En concreto, las elevadas cotizaciones de los bonos de alta rentabilidad (high yield) estadounidenses y los elevados volúmenes de emisión registrados durante los últimos meses en estos mercados son claros síntomas de su sobrecalentamiento.

Otro aspecto, que suele recibir menos atención pero que acertadamente el FMI señala como un segundo factor que puede socavar la estabilidad financiera global, es la minusvaloración del riesgo de liquidez de mercado, entendido como las posibles dificultades para encontrar contrapartidas con las que cerrar operaciones a gran escala de manera ágil y eficiente (un concepto diferente de la liquidez monetaria o de financiación antes comentada). Este mayor riesgo de liquidez de mercado se deriva, en buena medida, de algunos cambios estructurales acontecidos en el marco institucional. En particular, la progresiva adopción de la nueva regulación bancaria ha provocado, además de una mejora deseada de la fortaleza de dicho sector, la reducción de su presencia (como inversores y como market makers) en mercados de activos con riesgo crediticio elevado y liquidez baja. Esto significa efectivamente una merma de la amplitud y de la profundidad potenciales de dichos mercados. En contraposición, el peso del sector no bancario ha aumentado significativamente. También en esta dimensión el principal foco de preocupación es el mercado estadounidense de bonos corporativos (y bonos extranjeros), dado que las familias ya detentan, directa o indirectamente, un 30% del total (frente al 25% en 2010). Las consecuencias de este cambio de naturaleza de los participantes en el mercado de bonos corporativos no son nimias: más volatilidad y mayor probabilidad de que se activen mecanismos perniciosos de amplificación y retroalimentación de pequeñas caídas iniciales.

Con todo, a nuestro entender, los riesgos sobre la estabilidad financiera son limitados: la recuperación gradual de la economía acabará tomando, más pronto que tarde, el relevo de la liquidez como apoyo de los mercados financieros. Mientras tanto, un uso acertado de políticas macroprudenciales será suficiente para atenuar el sobrecalentamiento que pueda aparecer en algunos mercados localizados. Sin embargo, los acontecimientos de las últimas semanas nos recuerdan los riesgos que podría entrañar para la estabilidad financiera una desviación de este escenario.