Los mercados financieros siguen con dinamismo

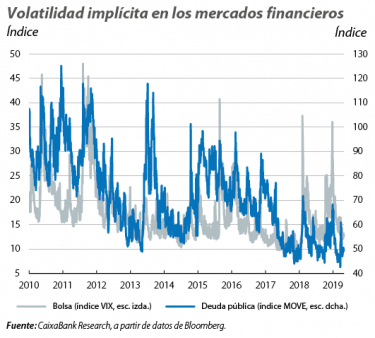

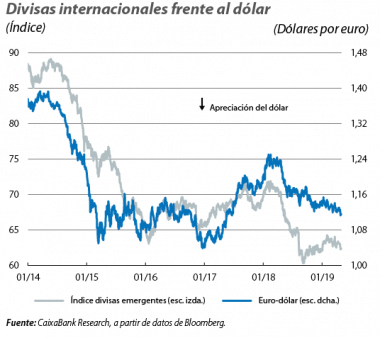

Los inversores recuperan el optimismo. En abril, la publicación de datos de actividad económica y beneficios empresariales positivos contribuyó a la recuperación de un sentimiento inversor que, en marzo, se había mostrado algo receloso. Sumado al progreso en las negociaciones comerciales entre EE. UU. y China y unos bancos centrales que siguen señalando la intención de no endurecer su política monetaria en los próximos trimestres, ello apoyó, en abril, una reducción de la volatilidad en los mercados financieros, una recuperación de los tipos de interés (que se habían hundido en marzo) y un mayor dinamismo de las bolsas. No obstante, como enfatizaron el BCE (en su reunión de abril) y las distintas comunicaciones de otros grandes bancos centrales, los principales riesgos alrededor del escenario de crecimiento siguen sesgados a la baja y, como ya ocurrió en trimestres anteriores, pueden dar lugar a nuevos repuntes de volatilidad.

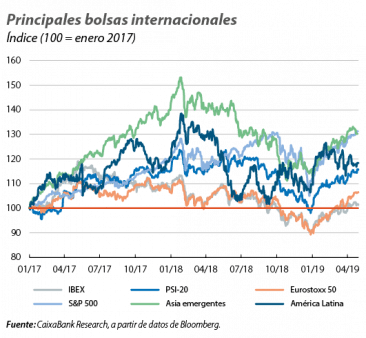

Las bolsas avanzan con mayor holgura. La recuperación del sentimiento inversor se notó especialmente en los mercados de renta variable. Además, estos se vieron beneficiados por un buen inicio de la temporada de publicación de resultados empresariales referentes al 1T 2019, dado que, especialmente en EE. UU., la mayoría de los beneficios presentados hasta la fecha de cierre de este Informe Mensual superaron las expectativas del mercado (cabe recordar que, a finales de 2018, los analistas rebajaron de manera generalizada sus expectativas por la perspectiva de la desaceleración de la actividad mundial). Así, tras completar un primer trimestre fuerte (+13% en el caso del índice mundial MSCI World Index) que, no obstante, había terminado con un mes de marzo dubitativo, en abril las principales bolsas internacionales retomaron el dinamismo. En concreto, el S&P 500 estadounidense avanzó cerca de un 4% y superó el máximo histórico que había registrado en septiembre de 2018. Por su parte, en Europa, el Eurostoxx 50 avanzó alrededor de un 5%, fruto de un buen comportamiento tanto en las economías del núcleo de la eurozona como en las de la periferia.

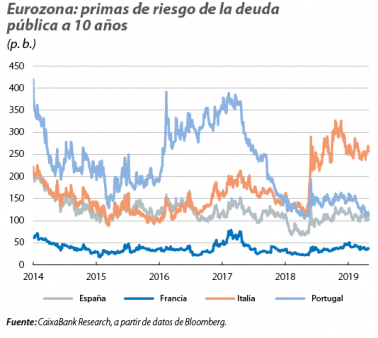

Los tipos de interés de la deuda soberana se recuperan. Mientras que, en marzo, los tipos de interés soberanos se habían hundido por las dudas de los inversores acerca del crecimiento global, en abril estos se recuperaron gracias a la mejora del sentimiento y, en concreto, por la publicación de buenos datos de crecimiento económico en China, EE. UU. y la eurozona (véase la sección de Economía internacional en este mismo Informe Mensual). En concreto, los tipos de interés soberanos de Alemania y EE. UU. repuntaron sostenidamente y el tipo de interés a 10 años de Alemania volvió al terreno positivo. Además, se deshizo la inversión de la curva soberana estadounidense (que duró tan solo una semana, un periodo mucho más breve que en las anteriores ocasiones en las que la inversión de la curva había predicho una recesión con alrededor de un año de antelación). En la periferia de la eurozona, por su parte, las primas de riesgo de España y Portugal se redujeron en cerca de 20 p. b., mientras que el diferencial de Italia se mantuvo estable debido a la prevalencia de dudas sobre la política fiscal transalpina.

Un BCE en pausa pone el foco en los riesgos a la baja. Como se esperaba, en su reunión de abril, el BCE no modificó los parámetros de su política monetaria y centró la atención en analizar el estado de la economía de la eurozona. La institución reiteró una visión relativamente positiva a medio plazo, al remarcar que la probabilidad de recesión para la región es baja y que la moderación del crecimiento responde a factores temporales y a vientos de cara de naturaleza global (como las tensiones geopolíticas y la desaceleración de China), mientras que el dinamismo del mercado laboral y la demanda doméstica respaldan la continuidad de la expansión. No obstante, a corto plazo, el BCE indicó que los datos de actividad seguían siendo débiles (la reunión fue previa a la publicación del dato del PIB de la eurozona para el 1T, que sorprendió en positivo), principalmente en el sector manufacturero, y recordó que prevalecen importantes riesgos bajistas sobre el escenario. Así, la entidad se emplazó a seguir de cerca la evolución de la economía y el grado de persistencia del bache por el que transita la eurozona. Esta evaluación será clave a la hora de tomar nuevas decisiones en las próximas reuniones, como el coste al que se ofrecerán las nuevas inyecciones de liquidez al sector financiero (TLTRO) anunciadas en marzo o la valoración de si el BCE debe tomar medidas para mitigar los posibles efectos adversos de un periodo prolongado de bajos tipos de interés.

La Fed mantiene el discurso de la paciencia. Aunque la economía estadounidense crece a tasas sólidas y el mercado laboral se encuentra en pleno empleo, la ausencia de presiones inflacionistas más firmes y la perspectiva de que la economía se desacelere en los próximos trimestres han llevado a la Fed a frenar el ciclo de subidas de tipos de interés iniciado en 2015, hasta el punto de señalar que no espera ninguna subida en los tipos de referencia en 2019. En este sentido, los mensajes más recientes de los miembros de la Fed apuntan a que sería necesario observar repuntes sostenidos de la inflación por encima del 2% antes de endurecer la política monetaria de nuevo y sugieren que la institución se mantendrá paciente en los próximos meses, supeditando nuevos movimientos en los tipos de interés a la evolución de los indicadores económicos.

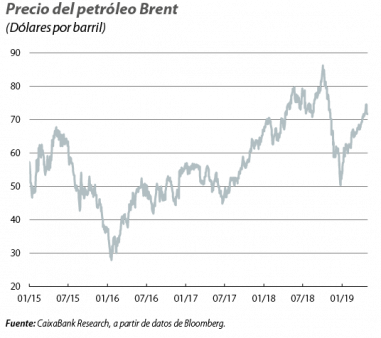

El petróleo se encarece. En el contexto de mejora del sentimiento inversor de abril, el precio del barril de Brent se mantuvo al alza y, puntualmente, llegó a superar los 75 dólares, después de que EE. UU. confirmara el fin de las exenciones de sanciones a los importadores de crudo iraní. Ello se sumó a declaraciones de algunos miembros de la OPEP de no llevar a cabo grandes medidas para compensar las menores exportaciones de Irán, aunque la OPEP y sus principales socios todavía deben valorar la extensión del acuerdo de recortes a la producción que ha respaldado la recuperación del precio del crudo en los últimos meses (probablemente en su reunión de junio).