La vivienda estadounidense: luz al final del túnel

Si se tuviera que señalar un punto de inicio de la Gran Recesión, pocas dudas habría de que todo empezó en el sector de la vivienda estadounidense, con la crisis de las hipotecas subprime. Paradójicamente, cuando muchas economías todavía siguen sufriendo los efectos de la crisis, con países como España e Italia que seguirán retrocediendo en 2013, la vivienda estadounidense ya ha tomado la senda de la recuperación. Esto ya se dijo en 2010. Pero los brotes verdes de la vivienda de entonces resultaron ser engañosos. Sin embargo, esta vez es diferente. Este recuadro intentará mostrar por qué esta vez la recuperación del sector inmobiliario, aunque gradual y modesta, será más sostenible y duradera que entonces.

Antecedentes: un punto de partida muy bajo y unos brotes verdes que acabaron marchitos

La crisis de la vivienda estadounidense fue inédita. Desde los años sesenta, que es cuando empiezan las estadísticas más significativas, no había habido caídas similares ni por asomo. Los precios de la vivienda de segunda mano del índice Case-Shiller retrocedieron un 31,8%, un 35,9% en términos reales, entre abril de 2006 y abril de 2009. Asimismo, la inversión en construcción cayó un 57,5% de inicios de 2006 a inicios de 2010, restando 3,5 puntos porcentuales del total del PIB. La consecuencia más nefasta fue, empero, la pérdida de empleo. El sector de la construcción perdió en la crisis 2,25 millones de empleos, un 25,6% del total que perdió el conjunto de la economía. Además, el empleo de construcción sigue anclado en el fondo, sin participar de la leve recuperación que se está dando a nivel general.

Con la recesión se creó un círculo vicioso entre la caída de los precios de la vivienda y el empleo. El aumento del paro provocó una ralentización en la creación de hogares y un aumento de la morosidad que acababa en viviendas ejecutadas por impago. Menos hogares y más viviendas ejecutadas engrosaron el fondo de viviendas desocupadas empezando una situación de sobreoferta. Esta sobreoferta impidió la recuperación de los precios y dejó al sector prácticamente paralizado. La persistencia de los precios bajos de los inmuebles lastró el consumo de los hogares a través del efecto riqueza e impidió la refinanciación de muchas hipotecas a tipos más bajos porque el principal superaba el valor de la vivienda hipotecada.

Las ayudas estatales a la compra de viviendas y al pago de los créditos trajeron una breve y moderada recuperación de precios y ventas que vino a conocerse como los «brotes verdes». El índice Case-Shiller de precios subió un 4,7% entre abril de 2009 y mayo de 2010 y la venta de inmuebles tuvo un intenso repunte en noviembre de 2009, coincidiendo con el final de las ayudas estatales que la llevó a niveles casi de precrisis. Pero la inversión en construcción siguió anclada en el fondo, la sobreoferta persistió y los «brotes verdes» quedaron marchitos. Los precios encararon una senda de descensos graduales pero ininterrumpidos que se prolongó hasta febrero de 2012, con un índice Case-Shiller que llegó a perder un 42,1% respecto al máximo de abril de 2006, en términos reales.

2012: la luz al final del túnel

La recuperación del sector inmobiliario llegó en 2012. La mejora es gradual y poco intensa, pero sostenida. Así, el índice de precios Case-Shiller acumula un crecimiento del 3,9% entre febrero y julio. La venta de viviendas de segunda mano, que representa el 90% del total, ha aumentado un 10,2% desde inicios de año y, a diferencia del tiempo de los «brotes verdes», la oferta también se mueve. Así, las viviendas iniciadas de agosto se situaban un 29,1% por encima del nivel del mismo periodo del año anterior y el sentimiento entre los promotores es más optimista que hace unos meses. Hay que constatar, empero, que los ritmos de crecimiento son moderados y el punto de partida es bajo. Así, por ejemplo, la inversión en construcción residencial del segundo trimestre de 2012 alcanzó a ser el 2,4% del conjunto de la economía, por encima del 2,2% del mínimo del tercer trimestre de 2011 pero lejos del promedio del 4,1% de los años noventa. Pero, aún con esta intensidad modesta, la inversión en vivienda acumula un incremento del 12,4% desde el inicio de 2011 y lleva contribuyendo positivamente desde entonces al crecimiento de la economía. La pregunta clave es si esta recuperación tendrá continuidad.

¿Una recuperación con continuidad?

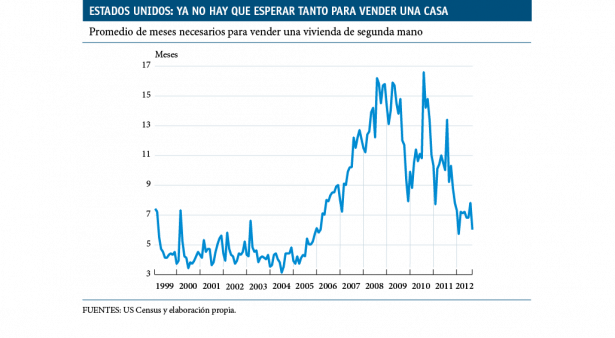

La respuesta es que muy probablemente sí, la recuperación de la vivienda estadounidense continuará siempre que la economía estadounidense no recaiga en recesión. Las razones de esta continuidad están en un mejor equilibrio entre oferta y demanda. El verdadero escollo para la recuperación del sector en esta crisis siempre ha estado en la persistencia de la sobreoferta de inmuebles. Pero la evidencia es que esta sobreoferta se está reduciendo en lo que llevamos de 2012. El mejor indicador de ello es la disminución del número de meses que se tarda en vender un inmueble, que viene de dividir el fondo de viviendas disponibles para la venta por el número de viviendas que se venden en un mes. En agosto de 2012 se tardaban 6 meses en vender un inmueble, muy por debajo de los 10 meses que se necesitaban a lo largo de 2011, y de los 16,6 meses que se necesitaban en julio de 2010, cuando la crisis llevó a la vivienda a su punto más bajo. La situación debería seguir mejorando hasta acercarse a los 4,5 meses de promedio del periodo 1999-2005.

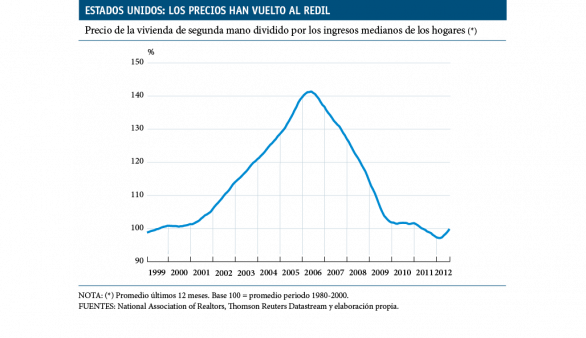

¿Cuál es la razón de esta reducción de la sobreoferta? En primer lugar, hay que notar que la construcción se ajustó en esta crisis con mayor rapidez que en episodios anteriores. La consecuencia es que desde diciembre de 2008 se inician algo menos de la mitad de viviendas de lo que correspondería a una situación normal, sin burbujas ni crisis. En segundo lugar, el número de ejecuciones ha disminuido, con lo que se reduce una vía de alimentación del fondo de viviendas a la venta. Un tercer factor es que muchas de las viviendas a la venta se han reconvertido hacia el alquiler. En cuarto lugar, el aumento sostenido de las ventas también ha contribuido, gracias a unos precios más razonables. La ratio del precio de la vivienda de segunda mano (según el índice de la National Association of Realtors) frente a los ingresos medianos de los hogares vuelve a situarse en niveles normales. Esta relación se había mantenido prácticamente constante entre 1980 y 2000. La burbuja hizo que los inmuebles se apreciaran un 40% respecto a los ingresos, pero las constantes caídas han completado el camino de vuelta y ahora los inmuebles vuelven a estar a tiro para muchas familias. También las tendencias demográficas deberían favorecer la continuidad de este proceso de reducción de la sobreoferta. La formación de muchos hogares jóvenes se ha retrasado debido a la crisis económica. Es de suponer que se formen más hogares en los próximos años como compensación, con el consiguiente incremento de la demanda de viviendas.

El escenario central es por tanto el de una recuperación gradual pero sostenida. Los riesgos para este escenario son dos. En primer lugar, una recaída de Estados Unidos en recesión podría incrementar la morosidad y postergar la formación de hogares. El segundo riesgo es el fondo de inmuebles a la sombra, que consiste en propietarios que, desalentados por los bajos precios, habrían retirado del mercado los inmuebles que tenían a la venta. En cualquier caso, los desequilibrios que aquejaban al mercado inmobiliario se han reducido muy significativamente. Por ello puede decirse que el sector inmobiliario está dejando de ser una debilidad y, de seguir el curso de esta recuperación, pasaría gradualmente a ser una fortaleza de la economía estadounidense.

Este recuadro ha sido elaborado por Jordi Singla

Departamento de Economía Internacional, Área de Estudios y Análisis Económico, "la Caixa"