Canvia la marea a la borsa nord-americana?

Des de la primavera del 2009 fins al mes d'agost, l'índex S&P 500 va experimentar una progressió espectacular, que li va permetre triplicar el seu valor i situar-se el 30% per damunt del nivell assolit en els pics dels anys 2000 i 2007, preludis de descensos forts i perllongats. Amb aquests antecedents, la feblesa que han mostrat les cotitzacions des de mitjan estiu genera una gran inquietud entre els analistes i els inversors. Uns temen que siguem a l'avantsala d'una nova fase a la baixa duradora. Uns altres creuen que només es tracta d'una pausa en la tendència alcista. I, entre aquests últims, les opinions divergeixen sobre la durada de la correcció, sobre la seva intensitat i, en especial, sobre el ritme dels eventuals guanys posteriors.

Un exercici molt útil per aclarir la incerta evolució borsària és examinar si s'apreciaven signes de bombolla cap a la meitat d'enguany. Lògicament, els escenaris que s'obririen serien molt diferents en funció del diagnòstic. Per desgràcia, no hi ha instruments precisos per mesurar els fenòmens de sobreescalfament o de bombolles als mercats financers, però l'examen combinat de diversos indicadors rellevants proporciona una guia raonable. Les bombolles se solen caracteritzar per la presència, en dosis variables, de tres factors. Primer, un factor fonamental: el preu de mercat es desvia de manera notable del que marcarien els fonaments intrínsecs de l'actiu. Segon, un factor especulatiu: l'estat d'ànim dels inversors es caracteritza per una eufòria que estimula les compres especulatives i les allunya de la racionalitat. Tercer, un factor de risc: alts nivells de palanquejament que poden acabar generant inestabilitat.

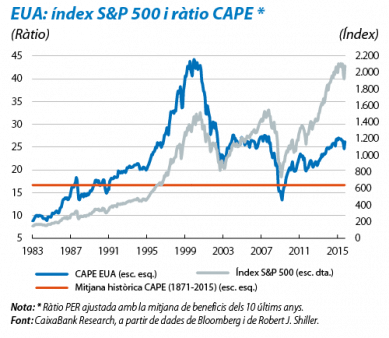

Una de les mètriques més fiables per avaluar el factor fonamental és la ràtio CAPE, que mesura la relació entre el preu de les accions en un moment puntual i la mitjana dels beneficis empresarials en els 10 últims anys. Cap a la meitat de l'any, aquest indicador es va situar per damunt de la mitjana històrica, però lluny del nivell registrat abans de les grans crisis borsàries del 1929, del 2000 o del 2007. A més a més, dos elements han pogut esbiaixar a l'alça el CAPE: el baix nivell dels tipus d'interès (aquest indicador no en considera el nivell) i els canvis reguladors que han penalitzat els guanys en computar les provisions per pèrdues en actius. Així, doncs, aquests elements poden introduir distorsions a l'hora de fer una comparació històrica. Per la seva banda, no sembla que els diversos índexs que aproximen el factor especulatiu assenyalin un ímpetu desbocat. Per exemple, la rotació de les accions (share turnover), que mesura el volum d'intercanvi d'accions i que augmenta quan creix l'activitat especulativa, se situava molt per sota del nivell assolit el 2000. L'anomenada «prima de dividend», que és la diferència de les ràtios preu de mercat/valor comptable mitjà de les empreses que paguen dividends i de les que no ho fan, apunta en el mateixa direcció. Atès que les primeres són més segures, en condicions normals, aquesta prima tendeix a ser positiva, però, en moments de febre especulativa, pot arribar a ser negativa, com va succeir en la cresta de la bombolla puntcom de l'any 2000. Cap a la meitat de l'estiu, la prima era positiva, la qual cosa suggereix molta menys activitat especulativa que en aquella ocasió. Finalment, si ens fixem en les compres palanquejades (margin debt) per mesurar el nivell de risc a la borsa, s'ha de reconèixer que es trobaven en un nivell més alt que el previ a la crisi del 2000 i similar al del 2007, encoratjades, segurament, pels baixos tipus d'interès. Un atenuant és que fa temps que aquest indicador es manté en nivells elevats i que, en els últims mesos, no ha mostrat la pauta d'increment explosiu observat abans de l'esclat de bombolles en el passat.

La lectura conjunta d'aquests indicadors i d'altres similars,1 emmarcada, a més a més, en el context d'un creixement moderat (tant del PIB com dels beneficis empresarials) i de normalització monetària gradual que es dibuixa per als dos o tres pròxims anys als EUA, proporciona un parell d'elements valuosos en relació amb el debat d'opinions assenyalat al començament. D'una banda, l'absència de signes prou clars de bombolla hauria de rebaixar el temor al fet que estiguem a les portes d'un mercat a la baixa brusc arran d'una hipotètica punxada de la bombolla. D'altra banda, però, les ràtios de valoració se situen en nivells relativament generosos, de manera que anticipen taxes de retorn a mitjà termini molt més modestes que les de l'últim quinquenni. En definitiva, l'escenari més plausible apunta a una moderació de la tendència alcista dels últims anys.

1. Vegeu el Focus «La prima de risc borsària implícita: un indicador clarament imperfecte que cal tenir en compte», de l'IM11/2015.