Semana del 9 al 16 de febrero de 2024

- Los precios de la electricidad en España están detrás del ligero repunte de la inflación general en enero, pero la núcleo sigue bajando

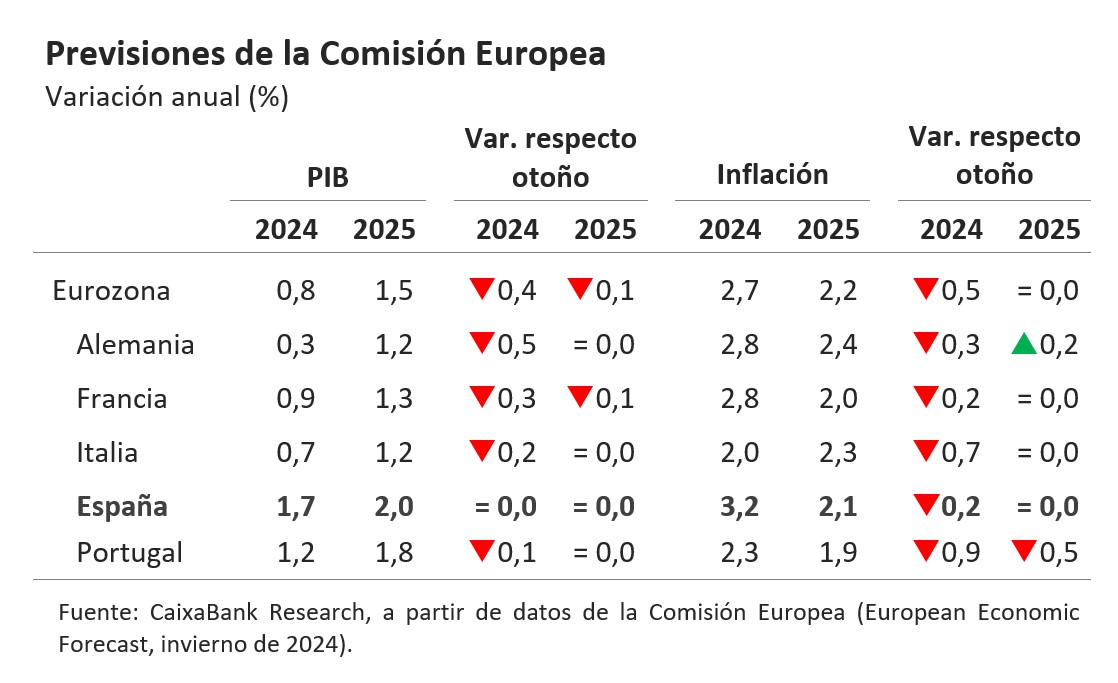

- La Comisión Europea revisa a la baja su escenario de crecimiento e inflación para la eurozona

- El dato de inflación en EE. UU. provoca otro ajuste en las expectativas acerca de la primera bajada de tipos de la Fed

- Spanish Economy

Los precios de la electricidad en España están detrás del ligero repunte de la inflación general en enero, pero la núcleo sigue bajando

Los datos finales del INE confirmaron que en enero la inflación general subió 0,3 p. p. hasta el 3,4%. En cambio, la subyacente cayó 0,2 p. p., hasta el 3,6%. El aumento en la inflación general vino dado por una fuerte subida en la inflación de la electricidad (+26,9 p. p., hasta 9,6%) y, en menor medida, por los alimentos (+0,3 p. p., hasta el 6,9%). Pese a la fuerte subida de los precios de la electricidad, la caída del 7,7% en los precios de los carburantes permitió que la inflación del componente de energía permaneciera en terreno negativo (–2,3% vs. –6,4% anterior). Por su parte, la inflación núcleo, que excluye energía y alimentos, descendió 0,2 p. p. respecto a diciembre y se situó en el 3,0% (véase la Nota Breve).

Last actualization: 14 November 2025 - 11:00La deuda pública española en porcentaje del PIB se redujo en 2023, aunque permanece en niveles elevados. Así, según datos provisionales, la deuda del conjunto de las Administraciones públicas, según el Protocolo de Déficit Excesivo, alcanzó a cierre de 2023 los 1,575 billones de euros, lo que representa un aumento de casi 72.000 millones respecto a 2022. En términos de PIB, la ratio de deuda pública fue del 107,7%, 3,9 p. p. por debajo de 2022, pero todavía 9,5 p. p. por encima de 2019.

- International economy

La Comisión Europea revisa a la baja su escenario de crecimiento e inflación para la eurozona

En su informe de invierno, la Comisión recorta 0,4 p. p., hasta el 0,8%, el crecimiento previsto para la eurozona en 2024, y en 0,1 p. p., hasta 1,6%, el de 2025. Respecto a la inflación, recorta en 0,5 p. p., hasta el 2,7%, la previsión para 2024, pero mantiene sin cambios en el 2,2% su previsión para 2025. También señala que la economía de la eurozona ha iniciado 2024 con menos impulso del que esperaba hace unos meses, pero confía en alcanzar ritmos de crecimiento en torno al 0,4% a finales de año. Esta progresión de «menos a más» sería posible gracias al impulso que supondrán para el consumo y la inversión la caída de la inflación y la relajación de las condiciones monetarias. Asimismo, estima que la inestabilidad en el Mar Rojo podría aumentar entre 0,2 p. p. y 0,3 p. p. la inflación. Además, señala que el impacto de este conflicto sobre el crecimiento sería bastante acotado, ya que se están logrando ampliar los plazos de entrega sin interrumpir la producción. Por otro lado, el índice de confianza ZEW para Alemania mejoró en enero y marcó máximos de 12 meses, gracias al aumento en el porcentaje de encuestados que percibe una mejora de la situación económica: +2,5 p. p., hasta el 35,7%. Sin embargo, la incertidumbre sigue siendo muy elevada, dado que casi el 49% de los encuestados considera que la situación va a seguir como ahora (en el 4T, el PIB cayó un 0,3% intertrimestral).

La inflación cayó en enero en EE. UU., pero a un ritmo menor de lo esperado. Así, la inflación general se moderó 0,3 p. p., hasta el 3,1%, gracias, principalmente, al descenso de la inflación de algunos bienes (por ejemplo, los vehículos usados) y de los precios de la energía. Sin embargo, la publicación del dato arrojó algunas dudas acerca de la velocidad a la que la inflación seguirá descendiendo, ya que la inflación núcleo se mantuvo por segundo mes consecutivo en el 3,9% interanual. El principal causante de esta persistencia es el precio de los alquileres (shelter, con un peso del 35% en el conjunto de la cesta), que aumentó un 0,6% intermensual (véase la Nota Breve). Por otro lado, en enero las ventas minoristas y la producción industrial decepcionaron al caer, respectivamente, un 0,8% y 0,1% intermensual. Sin embargo, no debe hacerse una lectura demasiado negativa de estos datos, dada la solidez que sigue mostrando el mercado de trabajo y la favorable evolución seguida por diferentes indicadores de clima industrial, como el ISM o el PMI, en valores compatibles con crecimientos positivos de la actividad.

Last actualization: 12 September 2025 - 15:00Decepcionante comportamiento del PIB en el 4T en el Reino Unido y Japón, que entran en recesión técnica. De hecho, la economía nipona retrocedió un 0,1% intertrimestral en el 4T, tras caer un 0,8% en el 3T, lo que sitúa el avance en el conjunto de 2023 en un 1,9% (0,9% en 2022). La debilidad del final de año se explica por la caída de la demanda interna por tercer trimestre consecutivo, mientras que la demanda externa tuvo una aportación positiva de 0,2 p. p. al crecimiento. Esta debilidad de la economía aumenta las dudas acerca de una pronta subida de los tipos de interés (en el –0,1% desde febrero de 2016) y aleja el momento en el que el Banco de Japón abandone su estrategia de control de la curva de tipos soberanos. Por otro lado, el PIB en el Reino Unido descendió un 0,3% en el 4T, tras el –0,1% del 3T, lo que sitúa el crecimiento en el conjunto de 2023 en el 0,1%, mínimo desde 2009, si no consideramos 2020 por el impacto de la COVID. Pese a esta debilidad económica, parece que el proceso de descenso de la inflación se ha frenado: en enero, la inflación general se mantiene sin cambios en el 4,0%, con una inflación subyacente que repite en el 5,1% por tercer mes consecutivo.

- Financial markets

El dato de inflación en EE. UU. provoca otro ajuste en las expectativas acerca de la primera bajada de tipos de la Fed

Semana de fuertes variaciones en los mercados financieros muy afectados por el ajuste vivido en las expectativas sobre el primer recorte de tipos en EE. UU. Inicialmente, la sorpresa de un dato de inflación de enero en EE. UU. algo más elevado de lo esperado (véase la noticia de Economía internacional) aumentó el nerviosismo entre los inversores, que veían cómo la fortaleza del mercado laboral y la resistencia de los precios alejaban el primer recorte en cuatro años de los fed funds hasta, al menos, la reunión de junio. Esta circunstancia provocó un notable repunte de rentabilidad en todos los tramos de la curva de treasuries (en torno a los 20 p. b.), que llegaron a cotizar cerca de las referencias de diciembre, y favoreciendo una apreciación del dólar frente al euro hasta los 1,07 dólares. Sin embargo, parte de esta subida de las TIR se deshizo tras conocerse la debilidad con la que las ventas minoristas y la producción industrial habían comenzado el año. Esta volatilidad de la curva americana se contagió, aunque en menor medida, a la deuda soberana de la eurozona, donde la revisión a la baja de las previsiones de la Comisión favoreció el estrechamiento de las primas de riesgo de la periferia de la región. Por su parte, la renta variable también sufrió una corrección tras el dato de inflación en EE. UU., aunque en el caso del S&P 500 el buen comportamiento del sector tecnológico devolvió al índice a los 5.000 puntos. Las materias primas tampoco fueron ajenas a la volatilidad y el Brent continuó negociando cerca de su precio máximo en lo que va de año por el aumento de las tensiones en el Mar Rojo, a pesar de la apreciación del dólar y del aumento de los inventarios de crudo en EE. UU. En la otra cara de la moneda, el precio del gas natural europeo (TTF holandés) sumó una nueva semana de descensos, reflejo del elevado nivel de reservas existente para esta época del año y la debilidad de la demanda que se deriva de un invierno más suave de lo habitual.

Tercer mes consecutivo de recuperación de los flujos de capital hacia las economías emergentes. Tras haber alcanzado casi los 180.000 millones de dólares en 2023, según datos del Instituto Internacional de Finanzas, en enero los flujos netos de cartera hacia las economías emergentes ascendieron a 35.700 millones. Gran parte de este montante se destinó a activos de renta fija, atraído por el aplazamiento de los recortes de los tipos de interés en EE. UU. y el estrechamiento de los diferenciales de crédito. Varios países como México, Polonia o Arabia Saudí aprovecharon la coyuntura y decidieron adelantar sus estrategias de financiación externa, para lo cual realizaron cuantiosas emisiones de deuda soberana. Por su parte, los flujos inversores hacia China (tanto de renta variable como de deuda) cayeron por segundo mes consecutivo.

Principales indicadores financieros

15-2-24 9-2-24 Var. semanal Acumulado 2024 Var. interanual Tipos (puntos básicos) Tipos 3 meses Eurozona (Euribor) 3,92 3,89 2 1 121 EE. UU. (SOFR) 5,32 5,31 +1 -1 52 Tipos 12 meses Eurozona (Euribor) 3,66 3,66 +0 15 9 EE. UU. (SOFR) 5,00 4,88 +12 23 -19 Tipos 2 años Alemania 2,76 2,72 +4 36 -12 EE. UU. 4,57 4,48 +9 32 -7 Tipos 10 años Alemania 2,36 2,38 -2 42 -12 EE. UU. 4,23 4,18 5 35 37 España 3,28 3,37 -9 37 -17 Portugal 3,12 3,20 -8 57 -24 Prima de riesgo (10 años) España 92 99 -7 -4 -5 Portugal 76 82 -6 15 -12 Renta variable (porcentaje) S&P 500 5.030 5.027 0,1% 5,4% 23,0% Euro Stoxx 50 4.743 4.716 0,6% 4,9% 10,4% IBEX 35 9.927 9.897 0,3% -1,6% 6,4% PSI 20 6.127 6.126 0,0% -4,2% 2,1% MSCI emergentes 1.008 996 1,2% -1,6% -0,3% Divisas (porcentaje) EUR/USD dólares por euro 1,077 1,078 -0,1% -2,4% 0,9% EUR/GBP libras por euro 0,855 0,854 0,1% -1,4% -3,9% USD/CNY yuanes por dólar 7,194 7,194 0,0% 1,3% 4,9% USD/MXN pesos por dólar 17,043 17,088 -0,3% 0,4% -8,0% Materias Primas (porcentaje) Índice global 95,6 96,9 -1,4% -3,1% -11,0% Brent a un mes $/barril 82,9 82,2 0,8% 7,6% -2,7% Gas n. a un mes €/MWh 25,0 27,1 -7,9% -22,8% -52,0% Fuente: CaixaBank Research, a partir de datos de Bloomberg.

PULSO ECONÓMICO es una publicación de CaixaBank Research, que contiene informaciones y opiniones que proceden de fuentes que consideramos fiables. Este documento tiene un propósito meramente informativo, por lo cual CaixaBank no se responsabiliza en ningún caso del uso que se pueda hacer del mismo. Las opiniones y las estimaciones son propias de CaixaBank Research y pueden estar sujetas a cambios sin notificación previa.