La actividad en la eurozona sorprendió al alza en el 1T 2019

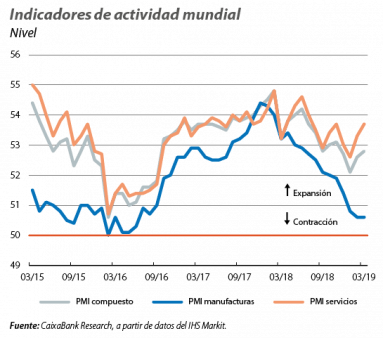

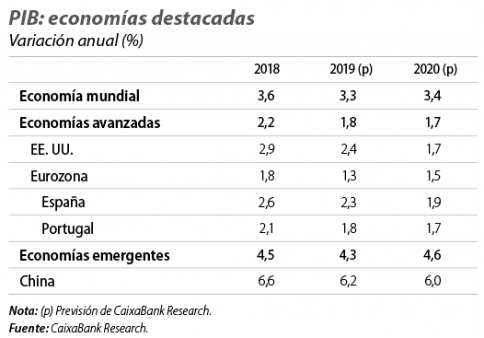

La expansión de la economía mundial continúa, pero las perspectivas de crecimiento se han moderado. Fruto de la propia madurez del ciclo, la incertidumbre geopolítica, las tensiones comerciales y los lastres temporales sobre economías clave, en los últimos trimestres la actividad global avanza a un ritmo más contenido. Así lo reflejan indicadores como el índice de sentimiento empresarial (PMI) compuesto que, aunque en marzo aumentó ligeramente (52,8 puntos) gracias a la mejora en los servicios, sigue lastrado por la debilidad del sector industrial (el PMI de manufacturas se mantuvo en los 50,6 puntos, rozando el límite de los 50). Este entorno de crecimiento más moderado también se refleja en el nuevo cuadro macroeconómico que el FMI presentó en abril, en el que redujo sus previsiones de crecimiento mundial (del 3,5% para 2019 que manejaba en enero al 3,3%), especialmente entre las economías avanzadas, y mantuvo el balance de riesgos sesgado a la baja. A pesar de esta revisión, y como señala el propio FMI, el ritmo de actividad económica podría mostrar un mejor tono a medida que avance el año, gracias a la pausa en el endurecimiento de la política monetaria de los grandes bancos centrales, el mantenimiento de una política fiscal expansiva en países como China, la distensión en el conflicto comercial entre EE. UU. y China, y el desvanecimiento de los lastres temporales.

Del destensionamiento comercial a la incertidumbre del brexit. En el ámbito comercial, EE. UU. y China están cada vez más cerca de llegar a un acuerdo que favorecería una reducción de la incertidumbre a nivel global. En este sentido, Robert Lighthizer, representante comercial de EE. UU., y Steven Mnuchin, secretario del Tesoro, viajaron a China a finales de abril con la intención de cerrar las negociaciones comerciales entre ambos países. Desde EE. UU. ya se ha anunciado que parte de las negociaciones cubren aspectos como la propiedad intelectual, la transferencia forzosa de tecnología o las barreras no arancelarias. Pero mientras EE. UU. y China encauzan sus tensiones comerciales, la incertidumbre alrededor del brexit se mantiene. En concreto, la UE concedió al Reino Unido una nueva extensión del artículo 50, esta vez hasta el 31 de octubre, con el fin de dejar más tiempo para reconsiderar la estrategia de salida. El Reino Unido tendrá hasta entonces para ratificar el acuerdo de salida, aunque sigue abierto un amplio abanico de posibilidades (desde revocar el artículo 50 en su totalidad y cancelar el brexit hasta una salida sin un acuerdo). No obstante, la extensión reduce los temores a un brexit desordenado (una opción que, además, ha sido rechazada por una amplia mayoría del Parlamento británico).

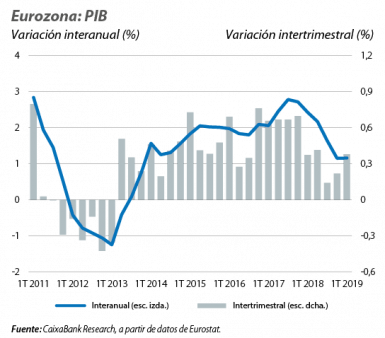

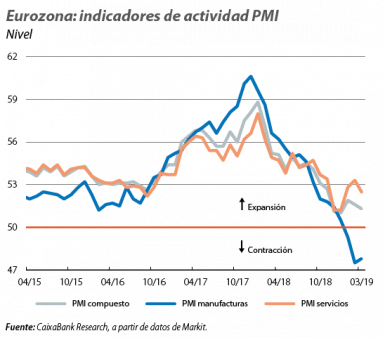

La actividad en la eurozona sorprendió al alza en el 1T 2019. En particular, el PIB avanzó un 0,4% intertrimestral, 2 décimas por encima del dato del 4T 2018 y por encima de nuestras previsiones y del consenso de analistas. El dato sorprendió en positivo, ya que los modestos registros de algunos indicadores de sentimiento y los problemas del sector industrial en el primer tramo del año apuntaban a que la moderación de la segunda mitad de 2018 se mantendría en el 1T. De hecho, la economía de la eurozona había pasado de tasas del 0,4% intertrimestral a principios de 2018 a cotas en torno al 0,2% a finales de 2018. Parte de esta ralentización refleja el impacto de un elemento temporal: las disrupciones en el sector de la automoción ante la nueva normativa de emisiones europeas. No obstante, dos factores de carácter más duradero también han lastrado la actividad: la ralentización del comercio mundial y fuentes de incertidumbre de naturaleza política (la resolución del brexit, el conflicto alrededor de la política fiscal italiana o las tensiones comerciales entre EE. UU. y China). En este sentido, a medida que algunos de estos factores vayan a menos en los próximos meses, la eurozona mantendrá un mejor desempeño en la segunda mitad del año. Por países de los que conocemos datos, destacó en positivo España, con un crecimiento del 0,7% intertrimestral (véase la sección de Economía española de este mismo Informe Mensual), y Francia (0,3%). El PIB de Italia aumentó un 0,2% en términos intertrimestrales, un dato modesto pero que se produjo tras dos trimestres consecutivos con crecimientos intertrimestrales negativos. En este contexto, la contención de las presiones inflacionistas de la eurozona (1,4% interanual en marzo, 1 décima por debajo del registro del mes anterior debido, en gran medida, a la desaceleración de la inflación subyacente hasta el 1,0%) sigue apuntando a una recuperación muy gradual de la inflación hacia el objetivo del BCE (~2%) y refuerza la perspectiva de que la institución mantendrá una política acomodaticia en los próximos trimestres.

La dinámica más suave en el crecimiento de la eurozona se mantiene al inicio del 2T. Los PMI de la eurozona siguieron sin repuntar en abril e indican que la región sigue avanzando de forma contenida. En particular, el PMI compuesto de la eurozona se mantuvo en niveles modestos (51,3 puntos en abril, tras los 51,6 puntos de marzo) y decepcionó a las expectativas del consenso de analistas. En el detalle sectorial, el PMI de manufacturas continuó en zona contractiva (47,8 puntos) y el de servicios (52,5 puntos) retrocedió 0,8 puntos. En la misma línea, el índice de confianza del consumidor empeoró ligeramente en abril y se situó en los –7,7 puntos. Se trata de un dato peor de lo esperado y que rompe con una tendencia de mejora entre diciembre y marzo. Así, en su conjunto, los últimos datos sugieren que la economía de la eurozona no ha superado sus lastres temporales en el inicio del 2T.

Portugal: crecimiento favorable, pero con las dudas del sector exterior

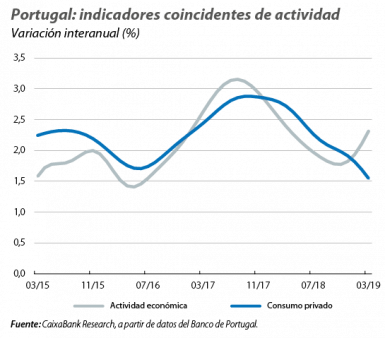

Los indicadores de actividad apuntan a un inicio de año positivo, a pesar de algunas señales mixtas. A la espera de la publicación del PIB del 1T 2019, el conjunto de indicadores sugiere que la actividad mantuvo un ritmo de avance favorable en el primer trimestre del año. En concreto, el indicador coincidente de actividad elaborado por el Banco de Portugal, que históricamente presenta una buena correspondencia con el crecimiento del PIB, aceleró hasta el 2,3% en marzo y se situó en el 2,1% en el promedio del trimestre. Además, los datos disponibles reflejan un desempeño positivo de la inversión en todos sus componentes y una aceleración del volumen de negocios tanto en el sector manufacturero como en los servicios, de la mano de una mejora de los indicadores de sentimiento económico en ambos sectores. Frente a estas dinámicas positivas, pero, también aparecen algunas señales más mixtas. En particular, el indicador coincidente para el consumo privado mantuvo una tendencia descendente en el 1T 2019, y cerró en el 1,5% en marzo y con un promedio trimestral del 1,7% (3 décimas menos que en el 4T 2018), lo que sugiere que el consumo de las familias podría haber sido menos boyante en los primeros compases del año. Por otro lado, como se detallará a continuación, una nota más disonante sigue sonando en el sector exterior, donde las cifras más recientes continúan señalando un incremento del déficit por cuenta corriente que lastra parcialmente la capacidad de reducir el endeudamiento exterior.

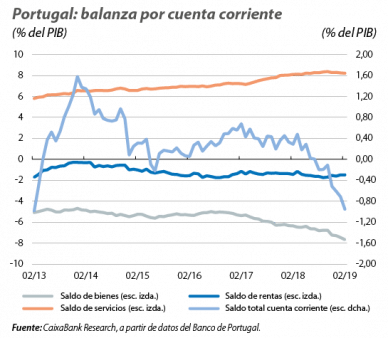

El deterioro del saldo corriente prosiguió en febrero. El déficit de la balanza por cuenta corriente se situó en los 1.900 millones de euros (acumulado de 12 meses), equivalente al –1,0% del PIB, lo que refleja un claro deterioro respecto al registro del año pasado (en el –0,3% del PIB). Esta diferencia se debió a la bajada del déficit de bienes (–7,7% del PIB), puesto que los saldos tanto de la balanza de servicios (+8,2%) como de rentas (–1,5%) se mantuvieron prácticamente constantes. Por su parte, la balanza de capital permaneció en terreno positivo y más que compensó el déficit por cuenta corriente (el saldo conjunto se situó en el +0,1% del PIB en febrero). En este contexto, cabe resaltar la importancia de preservar un superávit exterior que permita seguir reduciendo la deuda externa neta (en 2018, se situó en el 89% del PIB, 2,7 p. p. por debajo de la cifra de 2017).

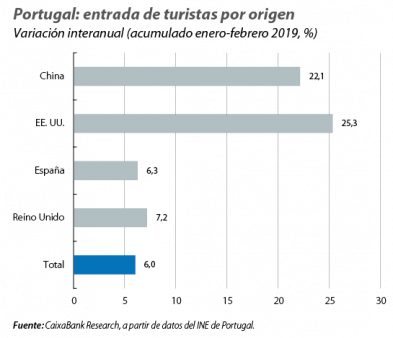

La actividad turística muestra un buen tono en el inicio del año. En el acumulado de enero y febrero de 2019, el número de turistas extranjeros aumentó un 6,0% respecto al mismo periodo del año anterior. Por destinos, destaca la recuperación de la llegada de turistas procedentes del Reino Unido, que crecieron un significativo 7,2%, así como el fuerte avance de los turistas de EE. UU. (25,3% interanual) y China (22,1%). Por su parte, los ingresos de los establecimientos de alojamiento turístico aumentaron un 6,5% interanual gracias al incremento de la cantidad de turistas, dado que el rendimiento medio por habitación disponible apenas creció (de los 25,3 euros a los 25,8 euros).

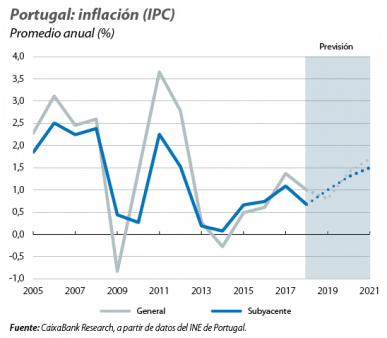

La inflación se mantiene en cotas moderadas. En abril, la inflación general (medida según el índice de precios al consumo) se situó en el 0,8% interanual, mientras que la inflación subyacente (que excluye los precios de los alimentos no procesados y de la energía, que son especialmente volátiles) se emplazó en un moderado 0,8%, solo ligeramente por encima del 0,7% de marzo. Así, en el conjunto de los últimos 12 meses, la inflación general registró un promedio del 1,0% (la misma cifra que en marzo).

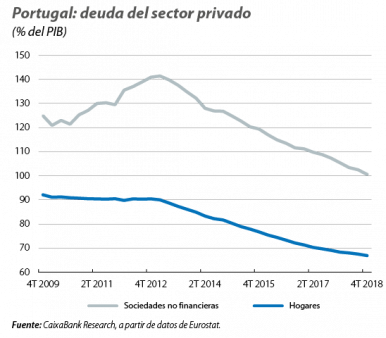

Las empresas y las familias avanzan en la reducción de su endeudamiento. En concreto, en el 4T 2018, el endeudamiento de las empresas no financieras y el de las familias siguió disminuyendo y se situó en el 100,6% del PIB y el 66,9% del PIB, respectivamente (lo que supone una reducción de 6,7 p. p. y de 2,2 p. p. frente al 4T 2017). Además, respecto a los niveles máximos registrados entre 2009 y 2013, la deuda de las empresas no financieras ha disminuido en 40,8 p. p., mientras que la de las familias lo ha hecho en 25,2 p. p.

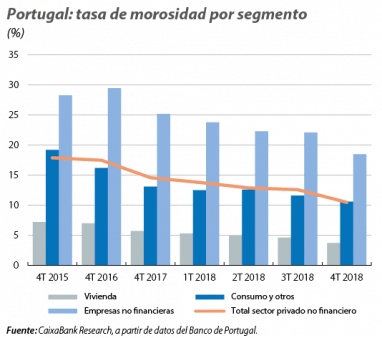

La cartera de crédito del sector privado sigue contrayéndose. En particular, la cartera registró una caída del 2,5% interanual en febrero, explicada, en gran parte, por la contracción del crédito a las sociedades no financieras (–5,6% interanual; con la exclusión de las ventas de carteras de préstamos dudosos, este habría aumentado un 0,5%). Al mismo tiempo, la cartera de crédito a las familias disminuyó un 0,6% interanual, debido a la contracción de la cartera de crédito a la vivienda (–1,4% interanual, que se explica por el hecho de que las nuevas operaciones crecen a buen ritmo, aunque todavía son insuficientes para compensar las amortizaciones), mientras que el crédito al consumo continuó creciendo de forma robusta (9,4% interanual). Por su parte, la ratio de morosidad del sector privado se redujo del 14,6% en 2017 al 10,5% en 2018, gracias a una reducción del crédito dudoso del 29,0% anual. El segmento que más contribuyó a la mejora fue el de empresas, cuyo crédito dudoso se contrajo en 7.000 millones de euros durante el año, lo que situó la ratio de morosidad empresarial en el 18,5% (–6,7 p. p.). La notable mejora en la morosidad durante 2018 se explica, en gran medida, por el mayor dinamismo en las ventas de carteras de créditos dudosos, tendencia que se mantendrá durante el 2019.