Persisten los riesgos en un entorno de desaceleración mundial

Moderación de la actividad global en el 3T. En un contexto de notables focos de incertidumbre geopolítica, que se intensificaron durante el verano, los distintos indicadores publicados en el último mes han ido confirmando la moderación de la actividad económica mundial en el 3T 2019. Así lo reflejan indicadores de actividad como el índice global de sentimiento empresarial (PMI) compuesto, que en agosto se emplazó en un nivel contenido (51,3 puntos, ligeramente por debajo del dato de julio). Por componentes, el índice de manufacturas se mantuvo por debajo del límite de los 50 puntos (49,5), indicativo de contracción en el ámbito manufacturero, mientras que el índice de servicios continuó por encima de los 50 puntos (51,8) pero cada vez más cerca de este umbral. En este sentido, el mes pasado, en CaixaBank Research redujimos ligeramente nuestras previsiones para el crecimiento mundial en 2019 y 2020: ahora en el 3,0% y 3,2%, respectivamente, 2 décimas menos de lo previsto antes del verano.

Una de cal y otra de arena en la guerra comercial que mantienen EE. UU. y China. EE. UU. impuso, a principios de septiembre, la primera ronda de los aranceles que había anunciado en agosto, y China hizo lo propio sobre las importaciones estadounidenses. En concreto, EE. UU. ha aplicado aranceles de un 15% sobre 112.000 millones de importaciones chinas en lo que supone la primera ronda hasta los 300.000 anunciados y China impuso aranceles de entre el 5% y el 10% sobre cerca de 2.000 productos estadounidenses. A pesar de la escalada proteccionista que ello supone, en septiembre también hubo algunos elementos con un tono más constructivo en el plano comercial: EE. UU. y China acordaron reiniciar las negociaciones en octubre, EE. UU. anunció el retraso de algunos de los aranceles sobre las importaciones chinas y China retiró de su lista arancelaria 16 productos estadounidenses. En este sentido, cabe seguir esperando que ambas partes puedan alcanzar un acuerdo de mínimos. Aun así, la incertidumbre ya ha hecho mella en el sentimiento económico y no está claro que un acuerdo eventual sea estable a medio plazo, por lo que la confianza erosionada solo se restaurará de forma gradual y los efectos negativos de las tensiones comerciales sobre la actividad económica se mantendrán en lo que queda de 2019 y a lo largo de 2020.

En Europa, el brexit no da respiro, mientras que en Italia se reduce la incertidumbre política. En el Reino Unido, todo parece indicar que es difícil que se produzca un brexit duro a finales de octubre. El motivo es que la Cámara de los Comunes aprobó una ley que obliga a pedir una nueva extensión del brexit si no se alcanza un acuerdo con la UE antes del 19 de octubre. Además, la suspensión del Parlamento del país hasta el 14 de octubre quedó anulada por el Tribunal Supremo, lo cual refuerza el escenario de extensión a finales de octubre. Una salida sin acuerdo, no obstante, no queda descartada, y unas elecciones que desembocaran en un nuevo Parlamento con una mayoría pro-brexit podrían apoyar esta opción. Por otro lado, en Italia, y tras el colapso del Gobierno en agosto, la alianza entre el Movimiento 5 Estrellas y el Partido Demócrata permitió una nueva formación de Gobierno durante el pasado mes, con una coalición que reduce los riesgos de un nuevo enfrentamiento con la UE en el ámbito fiscal. No obstante, ello no cambia dramáticamente el escenario macroeconómico de Italia, con unos indicadores que siguen siendo débiles.

EUROPA

En la eurozona, la debilidad sigue siendo la tónica. Los indicadores de actividad de la eurozona siguen apuntando a avances de actividad muy contenidos. Así, el modelo de previsión en tiempo real del Banco de Italia prevé que el PIB de la eurozona avance un discreto 0,2% intertrimestral en el 3T, el mismo registro que en el trimestre anterior, y claramente por debajo de los avances de 2017 (en el 0,6%). Este dato sugiere que la moderación de la actividad que vive la eurozona desde 2018 continuará en el segundo semestre de 2019. A nivel de país, cabe destacar la debilidad en Alemania. Así, la producción industrial de Alemania sufrió una nueva y acusada caída en julio (–5,3% interanual), lo que contrastó con variaciones relativamente modestas en el resto de las principales economías de la región. En la misma línea, el indicador IFO de actividad empresarial en Alemania se desplomó en julio y agosto.

Incertidumbre comercial y

ESTADOS UNIDOS

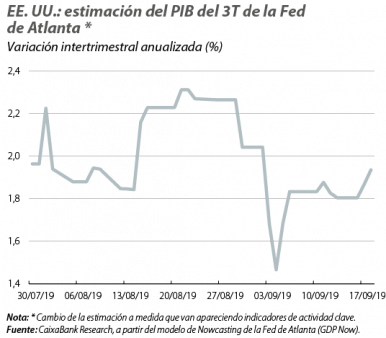

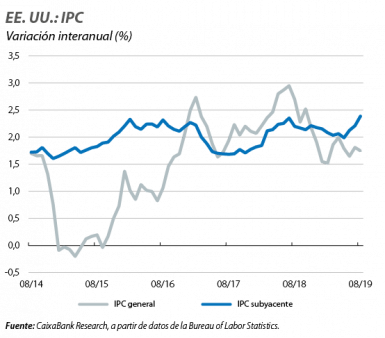

Los datos de actividad siguen apuntando a avances considerables, a pesar del conflicto comercial, y de la puesta en marcha de la investigación para una posible destitución de Trump. Los modelos de previsión del PIB de las distintas reservas federales sitúan el crecimiento del PIB del 3T en torno al 2,0% en términos intertrimestrales anualizados (eso es, en cotas parecidas a las del 2T). De hecho, se trata de un crecimiento cercano al potencial que atribuimos a la economía estadounidense. En este entorno, una nueva escalada en las tensiones comerciales y nuevas medidas proteccionistas son riesgos destacables sobre la actividad económica del país. Sin embargo, algunas medidas posibles de estímulo fiscal durante 2020 (año electoral), así como la nueva reducción de tipos de interés efectuada por la Fed en su reunión de septiembre pueden contrarrestar parte de estos elementos disruptivos. En concreto, la institución monetaria del país rebajó el tipo de interés de referencia en 25 p. b. hasta el intervalo 1,75%-2,00% alegando el contexto de riesgos globales, puesto que mantuvo prácticamente inalterado su cuadro de perspectivas macroeconómicas: con un crecimiento en torno al 2,0% y sin una aceleración de las presiones inflacionistas a la vista.

EMERGENTES

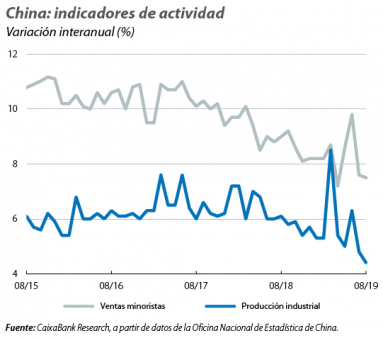

La economía china sigue desacelerando, por lo que las autoridades continuarán estimulando la economía. Los principales indicadores de actividad de China se desaceleraron en agosto. En concreto, el crecimiento de la producción industrial se moderó hasta el 4,4% (4,8% en julio), el registro más bajo en 17 años, mientras que las ventas minoristas también se suavizaron, con un crecimiento interanual del 7,5% (7,9% en julio) y lastradas por la caída de las ventas de automóviles (–8,1% interanual). En la misma línea, las exportaciones retrocedieron un 1,0% interanual, lastradas por el conflicto comercial y la desaceleración global. Estos datos apuntan a que la economía china continúa ralentizándose, y lo podría estar haciendo algo por encima de lo que preveíamos hace unos meses. En este contexto, el Ejecutivo del país está apoyando la economía con distintas medidas, como algunas dirigidas a impulsar la inversión en infraestructuras. En concreto, se ha anunciado un incremento de la cuota de bonos emitidos por las corporaciones locales destinados a financiar proyectos de inversión en infraestructuras. Un apoyo que seguirá a lo largo de los próximos trimestres.

El PIB de Turquía se contrajo menos de lo esperado en el 2T. En el 2T 2019, el PIB cayó un 1,5% interanual, menos de lo previsto debido a que la contribución del sector exterior fue significativamente mayor que la de los trimestres anteriores y más que compensó el empeoramiento de la demanda interna. El dato es indicativo de que el ajuste macroeconómico se está materializando con intensidad, especialmente en su dimensión exterior: en el 2T, el saldo por cuenta corriente fue positivo, +0,1% del PIB, una situación que no se daba desde 2002. Con todo, las perspectivas inmediatas seguirán lastradas por la contracción de la demanda interna.