Sincronización económica en un área económica y monetaria común

En 2008, para celebrar el décimo aniversario del nacimiento del euro, la Comisión Europea publicó un extenso documento que discutía la experiencia de la Unión Económica y Monetaria.1 Aunque en el documento se trazaban áreas de menor y mayor éxito, la conclusión que se extraía es que «tras 10 años de existencia, el euro es un éxito rotundo».2 Pasados nueve años de su publicación, y una crisis económica global, nos costaría encontrar adherentes a esta visión. Este cambio de percepción está ligado a los problemas que ya se mencionaron en el debate previo a la creación del euro. Este artículo se enfoca en el peligro que entraña la ausencia de un ciclo económico común entre los países de la eurozona. Repasaremos las razones por las que es deseable que los países de la eurozona compartan un ciclo económico, evaluaremos el grado de sincronización económica entre sus distintos países y discutiremos algunos factores que limitan dicho grado de sincronización.

El debate previo a la creación del euro giró alrededor del concepto de «área monetaria óptima». Este concepto, que nace, en gran parte, del trabajo del Premio Nobel de Economía Robert Mundell establece que los países que comparten un área monetaria común deberían tener un ciclo económico sincronizado. Para evitar confusiones, siempre que hablemos de sincronización del ciclo económico en este artículo, nos estaremos refiriendo a que un grupo de países experimenta las fases expansivas y recesivas del ciclo de forma simultánea y que los shocks económicos afectan a los países miembros del grupo de forma similar. Así, cuando un grupo de países establece un área monetaria común, por definición, al perder cada país la soberanía sobre su política monetaria y sobre el tipo de cambio, se pierden dos valiosos instrumentos de ajuste frente al ciclo económico. Si todos los países experimentan un ciclo sincronizado de similar intensidad, la pérdida de estos instrumentos no genera tensiones, dado que la política llevada a cabo por la autoridad central monetaria es adecuada para todos los países miembros. Por lo contrario, si los ciclos no están sincronizados o tienen una intensidad distinta, la ausencia de los instrumentos mencionados anteriormente podría ser problemática.

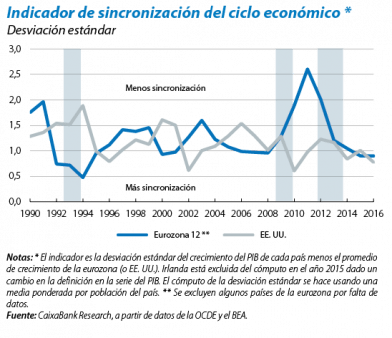

Entonces, la pregunta sería ¿cómo ha evolucionado la sincronización del ciclo económico entre los países miembros de la eurozona en las últimas décadas? Para responder a esta cuestión, en este artículo usamos una medida basada en el grado de dispersión de las tasas de crecimiento del PIB. Existen otras medidas, como las basadas en la correlación de las tasas de crecimiento o las basadas en la descomposición del crecimiento del PIB en factores comunes y factores idiosincráticos de cada país. Sin embargo, dado que el cómputo de correlaciones no da importancia al diferencial entre tasas de crecimiento y las medidas basadas en la descomposición del crecimiento del PIB requieren de supuestos arbitrarios para identificar la descomposición, la medida basada en el grado de dispersión nos parece la más adecuada.3

En el gráfico, comparamos el indicador de sincronización de un grupo de 12 países de la eurozona con el de las ocho grandes regiones de EE. UU.4 A mayor magnitud del indicador, menor es el grado de sincronización. Las áreas en gris indican aquellos años en los que la eurozona sufrió una recesión. Como se puede ver, el grado de sincronización del ciclo de las regiones de EE. UU. se ha mantenido relativamente estable durante el periodo analizado. En el caso de la eurozona, se puede apreciar que después de un pronunciado aumento de la sincronización a principios de los noventa, probablemente debido al esfuerzo armonizador de cara a la creación del mercado único en 1993, este se mantuvo relativamente constante y a un nivel similar al de EE. UU. durante el resto de los noventa y la primera década de los 2000. En efecto, si hubiéramos escrito este artículo en el 2008, y basándonos en el indicador mostrado, hubiéramos concluido, del mismo modo que el artículo de la Comisión Europea mencionado anteriormente, que la eurozona había logrado un grado de sincronización aparentemente satisfactorio.5 Sin embargo, el grado de sincronización en la eurozona cayó de forma significativa durante los años de la crisis financiera global, cosa que no ocurrió en EE. UU. Pese al aparente buen grado de sincronización previo a la crisis, el indicador sugiere que hay shocks que pueden afectar a los países de la eurozona de forma muy asimétrica.

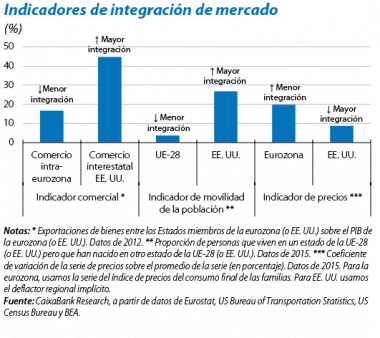

Existen varios elementos que hicieron que la profundidad de la recesión fuera muy distinta entre los países de la eurozona. Como se comenta en los otros dos artículos del presente Dossier, en parte, ello fue debido a que la arquitectura institucional de la eurozona no estaba preparada para hacer frente a shocks de tal magnitud. Otro elemento diferencial entre EE. UU. y la eurozona es el grado de integración de sus respectivos mercados. Ello es relevante, dado que si los mercados están más integrados, el grado de sincronización es más elevado. En el gráfico adjunto, mostramos tres indicadores: uno de integración comercial, uno de movilidad de la población y uno de dispersión de precios. En un mercado muy integrado, esperaríamos ver que los Estados miembros comercian mucho entre ellos, que hay muchas personas viviendo en estados en los que no han nacido y que los precios de los bienes y servicios no varían demasiado entre estos. Tal como se puede ver en el gráfico, la eurozona compara de manera muy desfavorable respecto a EE. UU.

Si los cuatro principios que rigen el mercado único son la libre circulación de personas, bienes, servicios y capitales, ¿a qué se debe la fragmentación presente en el mercado único? En gran medida, la fragmentación es debida a la propia naturaleza de la eurozona. El mercado único se compone de países con lenguas, culturas y leyes muy distintas. Esta heterogeneidad, que hace al continente tan rico y diverso, limita también la capacidad de integración de los países de la eurozona si no se toman las medidas adecuadas.

Desde la creación del mercado único con la firma del Acta Única Europea en 1987, la construcción del mercado único ha avanzado mucho. Sin embargo, un mayor grado de integración es posible. Por ejemplo, para aumentar el grado de movilidad de las personas, se podría establecer un sistema rápido de homologación de grados educativos y títulos profesionales o ampliar las garantías de portabilidad de los planes de pensiones o de los seguros médicos entre estados. En el mercado de productos, facilitarían la circulación de bienes y servicios a nivel europeo reformas en los mercados de productos que armonizaran las regulaciones y especificaciones técnicas, o la unificación de los trámites administrativos y requisitos legales para ejercer actividad económica en cada uno de los países de la eurozona. Asimismo, un mayor grado de interconectividad en sectores como la energía, con la creación de un regulador único, aumentaría la eficiencia económica y reduciría el diferencial de precios entre los estados. Finalmente, en términos de circulación de capitales, si bien la unión bancaria supone un paso importante hacia adelante, el sector bancario de la eurozona todavía está fragmentado. En este sentido, medidas que contribuirían a una mayor integración incluyen, entre otras, armonizar los regímenes de insolvencia y eliminar discrecionalidades supervisoras todavía existentes entre países y unificar criterios (por ejemplo, la definición de préstamo dudoso). Asimismo, queda pendiente también dotar al Fondo Único de Resolución de un mecanismo de última instancia (o backstop fiscal) y crear un sistema europeo de garantía de depósitos que permita una mayor mutualización de riesgos entre países. Aún queda mucho por hacer.

Oriol Carreras Baquer

Departamento de Macroeconomía, Área de Planificación Estratégica y Estudios, CaixaBank

1. Comisión Europea (2008), «EMU@10, Successes and challenges after ten years of Economic and Monetary Union», European Economy, vol. 2.

2. Traducido del inglés por el autor.

3. Véase el artículo de la Comisión Europea (2008) para una exposición más detallada de los problemas relacionados con cada medida.

4. Los países incluidos de la eurozona son: Alemania, Austria, Bélgica, España, Finlandia, Francia, Grecia, Países Bajos, Irlanda, Italia y Portugal. Las regiones de EE. UU. son: New England, Mideast, Great Lakes, Plains, Southeast, Southwest, Rocky Mountains y Far West. Las ocho regiones engloban el conjunto del territorio de EE. UU.

5. Los indicadores alternativos mencionados anteriormente también sugerían un buen grado de sincronización antes de la crisis.