La evolución de la pandemia seguirá marcando el ritmo de la economía mundial

La variante ómicron complica el inicio de año y condiciona el escenario para el conjunto de 2022

Cuando pensábamos que lo peor ya había pasado, la rápida expansión de la variante ómicron nos recuerda que la pandemia está lejos de estar controlada. Todo apunta a un freno de la actividad en el 1T 2022, tanto en el bloque de las economías desarrolladas como en el de las emergentes. Este débil inicio de año puede provocar que la desaceleración que esperamos para 2022 pueda ser, incluso, algo más acentuada de lo que estimamos a cierre de este informe. Por tanto, de nuevo el escenario global vuelve a estar condicionado por la evolución de la pandemia si bien los avances en la vacunación, la disponibilidad de retrovirales y la adaptación de los agentes a operar en un contexto con restricciones y elevada incertidumbre pueden suavizar el impacto sobre el crecimiento de las medidas que deban adoptarse, en caso de nuevos rebrotes.

Los cuellos de botella persistirán en los próximos meses

Este agravamiento de la pandemia prolongará, al menos a corto plazo, los problemas de las cadenas de suministro global, toda vez que China sigue aplicando una política de COVID cero. De hecho, los costes de los fletes vuelven a subir y habrá que ver en qué medida estas presiones alcistas sobre los precios se ven contrarrestadas por la menor presión de la demanda en un contexto de desaceleración económica. Vemos un riesgo elevado de que la inflación descienda en los primeros meses del año a menor ritmo de lo que esperamos, sobre todo en las economías avanzadas, pero seguimos confiando en una corrección a partir de primavera.

ESTADOS UNIDOS

La inflación marcará la agenda económica en 2022

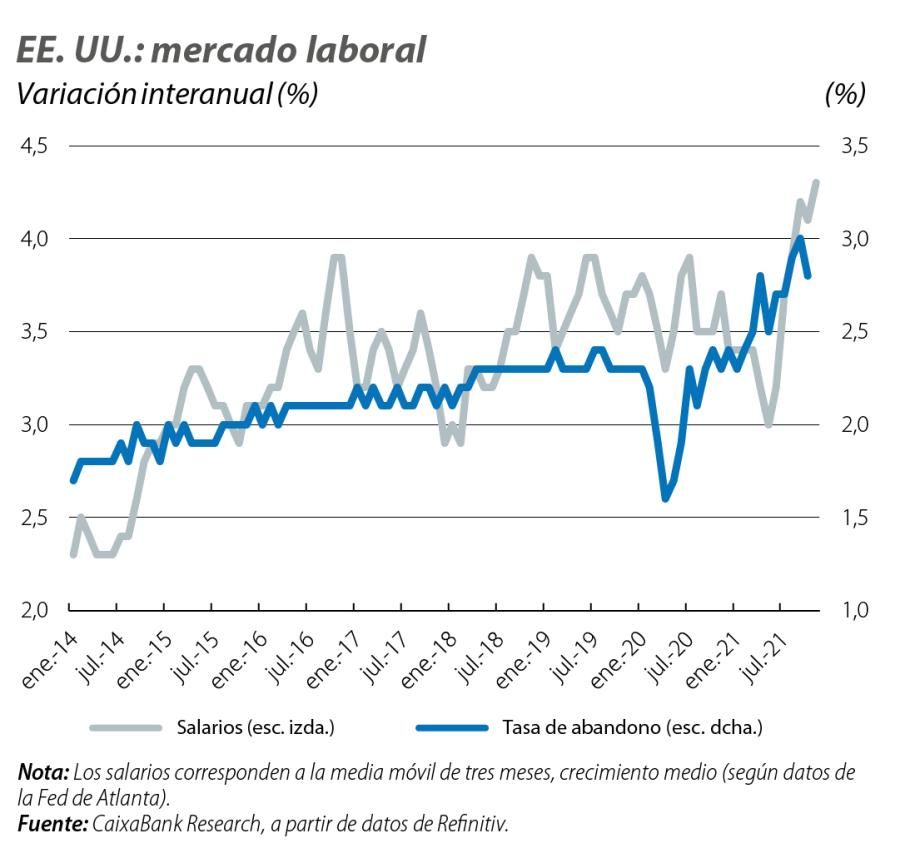

EE. UU. también está sufriendo un recrudecimiento de la pandemia y, aunque por el momento no se están endureciendo las restricciones (como sí ocurre en la eurozona), representa un factor de riesgo para el crecimiento. Otro elemento que hay que vigilar es la inflación, en clara senda alcista. Precisamente, este aumento de las perspectivas de inflación explica la actitud claramente hawkish de la Fed, pese a los riesgos que introduce la pandemia sobre el escenario de crecimiento (véase la sección de Mercados financieros). Además, al encarecimiento de los inputs ante la persistencia de los cuellos de botella se suma el aumento del coste del factor trabajo. A este respecto, llama la atención que la tasa de actividad se encuentra todavía por debajo de su nivel prepandemia, lo que puede explicarse, en parte, a cambios en los patrones de comportamiento de los trabajadores en un entorno de pandemia y que se traduce en una cifra récord de vacantes de empleo superior a los 10 millones.

Los trabajadores podrían estar aumentando su poder de negociación

A modo ilustrativo, en una reciente encuesta de Gallup el 68% de los trabajadores aprobaba los sindicatos, el mayor porcentaje de los últimos 57 años. Esta mayor «conciencia de clase» en un contexto de claro desequilibrio del mercado de trabajo explica que se estén demandando salarios atractivos para volver/permanecer en el puesto de trabajo que, además, deben garantizar el poder adquisitivo en el actual contexto de precios al alza (la inflación marcó un 6,8% en noviembre, máximo de 40 años). Habrá que esperar para conocer en qué medida el aumento de la inflación termina afectando a la capacidad de compra del consumidor que, por el momento, sigue recurriendo al ahorro embalsado para financiar su gasto. Sin embargo, este «colchón» ya se ha utilizado de forma importante: la tasa de ahorro ha pasado de casi un 20% de la renta disponible en enero a un 6,9% en noviembre, ligeramente por debajo de su media prepandemia.

El nuevo plan fiscal de Biden, encallado

En este contexto, el plan fiscal Build Back Better de 1,75 billones de dólares de Joe Biden, centrado en un mayor gasto social y en medidas climáticas, se estancó en el Senado ante la falta de apoyo del senador demócrata Joe Manchin. Esta negativa arroja serias dudas acerca de que las medidas económicas del plan, tal y como se plantean en la actualidad, puedan ser aprobadas.

EUROZONA

La expansión de la variante ómicron fuerza el endurecimiento de las restricciones

La buena marcha de la vacunación no ha impedido una preocupante expansión del virus, obligando a adoptar fuertes medidas restrictivas en un contexto en el que persisten los problemas de oferta global. Alemania es la que mayores dudas plantea debido no solo a las estrictas medidas adoptadas para contener al virus, sino a su elevada exposición a los cuellos de botella: casi el 90% del sector manufacturero reconocía en octubre sufrir problemas de abastecimiento, frente a algo más del 50% de media en la eurozona. Además, y a nivel de toda Europa, hay que considerar la posibilidad de que algunos de los proyectos incluidos en los planes de recuperación nacionales desarrollados en el marco del NGEU deban posponerse por falta de materiales. Por tanto, los riesgos para el crecimiento en el 1T 2022 se concentran claramente a la baja.

Mientras, los riesgos para la inflación a corto plazo se concentran al alza

A las presiones inflacionistas generadas por los cuellos de botella se suma el encarecimiento de la electricidad por la fuerte subida de los precios del gas: se han multiplicado por siete desde enero y no dejan de batir récords. Este comportamiento se debe a que los inventarios de gas se encontraban en niveles históricamente bajos para afrontar la llegada del invierno, al tiempo que aumentaban las tensiones geopolíticas con Rusia (suministra el 30% del gas que consume Europa), a consecuencia de la paralización por parte de Alemania de la certificación para poner en marcha el gaseoducto del Nord Stream 2. No obstante, la presión sobre la inflación debería remitir tras la primavera, a medida que se resuelvan los cuellos de botella globales, ya que, a diferencia de EE. UU., en la eurozona los salarios están contenidos. Esto se debe, por un lado, a que los convenios en Europa abarcan periodos de tiempo amplios y fijan máximos en los mecanismos de indiciación. Del otro, a que los mecanismos de regulación temporal de empleo han frenado la pérdida de puestos de trabajo, pero a costa de limitar la capacidad de los trabajadores de exigir mejoras salariales aprovechando la reapertura económica. En consecuencia, el crecimiento interanual de los salarios negociados descendió a mínimos históricos en el 3T. Por tanto, creemos que el aumento de la inflación será temporal y anticipamos un descenso gradual desde los máximos actuales (4,9% en noviembre-diciembre). Con todo, habrá que estar atentos a la evolución de los salarios en un contexto en el que algunos países comienzan a reconocer ciertos problemas a la hora de encontrar mano de obra.

ECONOMÍAS EMERGENTES

En China se anticipa una significativa desaceleración en 2022

La política de COVID cero, las restricciones energéticas y los problemas de su sector residencial son algunos de los mayores retos que afrontará la economía en 2022. En este sentido, las medidas adoptadas para corregir los excesos del sector residencial (más de un 12% del PIB chino), restringiendo las posibilidades de endeudamiento de los promotores, ya explicaron la fuerte corrección del sector durante 2021, tendencia que continuará a lo largo de 2022 (véase el Focus «El sector inmobiliario chino: no da igual 8 que 80», en este mismo Informe Mensual). La necesidad de estas medidas queda justificada ante el impago por parte de Evergrande de dos cupones a comienzos de diciembre, que le ha supuesto el recorte de calificación por parte de Fitch a RD (impago restringido).

Más positivas son las perspectivas para su sector exterior

Más positivas son las perspectivas para su sector exterior, reforzadas por la entrada en vigor desde el 1 de enero de 2022 de la Asociación Económica Integral Regional (RCEP, por sus siglas en inglés). Es el mayor acuerdo de libre comercio del mundo, que está firmado por China y otras 14 economías de Asia Pacífico (India se retiró en 2019): engloba a cerca del 30% de la población y del PIB mundial. En cualquier caso, conviene recordar que tanto la política fiscal como la monetaria tienen margen suficiente para actuar en caso de un deterioro de la actividad mayor del esperado.

El resto de economías emergentes afrontan un 2022 con perspectivas desiguales

El resto de economías emergentes afrontan un 2022 con perspectivas desiguales y condicionadas, en parte, por su vulnerabilidad externa. Las economías asiáticas son, en general, las que presentan las mejores perspectivas, mientras que para Rusia (2,5% vs. 3,8% en 2021) y, sobre todo, Brasil (0,8% vs. 5,3%) anticipamos una sustancial desaceleración, consecuencia, en parte, de las subidas de tipos de interés iniciadas a comienzos de 2021 para contener la inflación. México también frenará sustancialmente su crecimiento en 2022 (3,0% vs. 6,2%), por el impacto negativo sobre la inversión de la retórica nacionalista del Gobierno de López Obrador y de las subidas de tipos de interés que previsiblemente se producirán una vez que la Fed inicie su propio proceso de subidas. Así pues, los riesgos para el escenario de las economías emergentes se concentran a la baja. El principal factor de riesgo se encuentra en la normalización de la política monetaria en las economías avanzadas, sobre todo en EE. UU., por la inestabilidad que puede generar en algunos países que, incluso, deberán elegir entre sostener el crecimiento o evitar la salida de capitales (véase el Focus «Política monetaria en los emergentes: días difíciles a la vista», en este mismo Informe Mensual). Entre los más vulnerables se encuentran Brasil, Egipto, Argentina, Sudáfrica y Turquía. De hecho, Turquía está copando los titulares en las últimas semanas por la fuerte depreciación de la lira y por las medidas, poco ortodoxas, aplicadas para controlar este movimiento (véase la sección de Mercados financieros).