Los mercados financieros se muestran erráticos

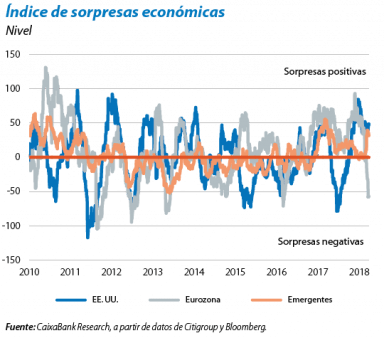

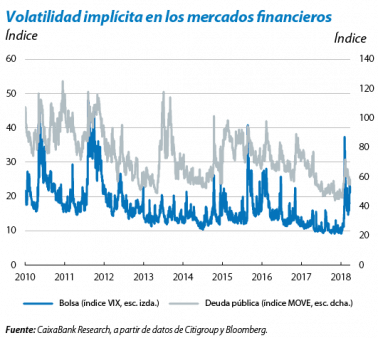

Un entorno financiero más volátil. Tras permanecer en un entorno de muy baja volatilidad durante los últimos años, en los primeros meses de 2018, la inestabilidad ha vuelto a los mercados financieros de la mano de las expectativas de una política monetaria menos acomodaticia y de los temores de un giro proteccionista a nivel global. Así, tras los repuntes de los tipos de interés soberanos en enero y las correcciones bursátiles de febrero, este pasado marzo las principales bolsas internacionales mantuvieron un comportamiento errático y siguieron sufriendo pérdidas. No obstante, mientras que en febrero las correcciones bursátiles estuvieron desencadenadas por la expectativa de un mayor endurecimiento de la política monetaria de la Fed, en marzo las pérdidas siguieron a los anuncios de aumentos arancelarios por parte de la Administración Trump, tanto a principios como a finales de mes. De hecho, las reuniones de los bancos centrales de este mes fueron recibidas sin turbulencias por los inversores. Tanto la Fed como el Banco Central Europeo (BCE) enfatizaron el buen desempeño de la actividad de sus economías, de modo que, en EE. UU., la Fed realizó un nuevo incremento de sus tipos de interés de referencia y, en la eurozona, el BCE, que se encuentra en una fase mucho más inicial de la retirada del estímulo, dio pistas de que se acerca el fin del programa de compra de activos. Así, en el conjunto del mes, los mensajes de confianza de los bancos centrales, respaldados por un entorno macroeconómico positivo, contrastaron con el aumento de los temores proteccionistas y la sensibilidad de las cotizaciones financieras a los factores de riesgo geopolítico y comercial.

La política monetaria, el proteccionismo y la geopolítica dominan el mapa de riesgos. Las correcciones de las bolsas de los últimos meses ilustran la predominancia de la geopolítica, el proteccionismo y la retirada de los estímulos monetarios como factores de riesgo para el escenario macrofinanciero global. Por un lado, el episodio de correcciones bursátiles de febrero estuvo desencadenado por un aumento de los temores inflacionistas en EE. UU. y el consiguiente reajuste de las expectativas de los inversores alrededor de la política monetaria de la Fed, que exacerbó las dudas sobre la sostenibilidad de las elevadas cotizaciones de la bolsa estadounidense en un entorno de mayores tipos de interés. Por otro lado, en marzo, fueron los temores a un entorno global más proteccionista los que estuvieron detrás de las pérdidas sufridas por las bolsas. Ambos factores, junto con una batería de conflictos geopolíticos a nivel internacional que se han analizado en las últimas ediciones de este Informe Mensual, seguirán condicionando el escenario en los próximos trimestres, por lo que cabe no menospreciar la posibilidad de que el entorno financiero se mantenga más volátil pese a la solidez del crecimiento económico mundial.

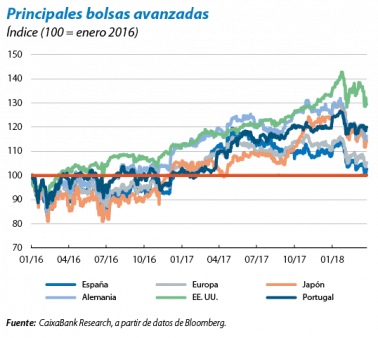

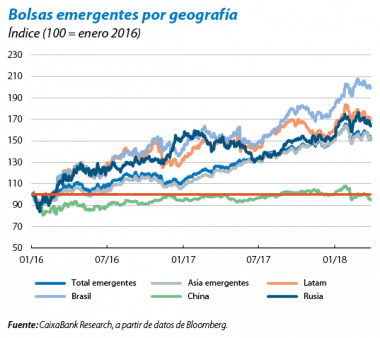

Las bolsas vuelven a sufrir pérdidas. En marzo, los principales índices bursátiles siguieron una dinámica errática y marcada por tres episodios de retrocesos. Las primeras pérdidas se produjeron entre finales de febrero y principios de marzo, con los anuncios de la introducción de aranceles sobre las importaciones de acero y aluminio por parte del Gobierno estadounidense, tras los que las bolsas internacionales acumularon una semana con retrocesos alrededor del 3,5%. A mediados de mes, los parqués sufrieron un segundo episodio de pérdidas que se concentró en las empresas tecnológicas (a raíz de noticias que vinculaban acontecimientos políticos, como las pasadas elecciones presidenciales en EE. UU. y el brexit, con la recopilación de datos personales procedentes de las redes sociales). Este episodio, más breve, provocó una caída del índice estadounidense NASDAQ superior al 2,5%, pero afectó menos al resto de índices y apenas incidió sobre las bolsas emergentes. Sin embargo, a finales de mes, los índices bursátiles internacionales sufrieron un tercer episodio de pérdidas de manera generalizada entre las economías avanzadas y emergentes, y que estuvo vinculado a nuevos anuncios de imponer aranceles sobre las importaciones procedentes de China por parte de la Administración Trump. En este último episodio, los índices bursátiles estadounidenses acumularon retrocesos superiores al 3,5%, mientras que en China las pérdidas se acercaron al –5,0% y el resto de los parqués internacionales retrocedieron alrededor de un 2,0%. Así, todas las principales bolsas internacionales cerraron el mes claramente en negativo (S&P 500: –2,7%, Eurostoxx 50: –2,3% e índice MSCI para el conjunto de los emergentes: –2,2%).

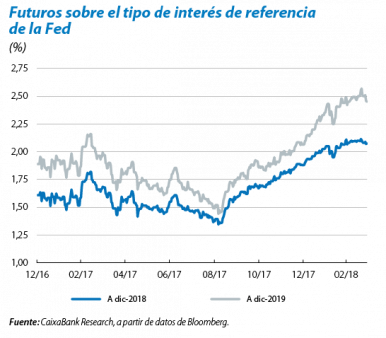

La Fed da continuidad al endurecimiento de la política monetaria con una nueva subida de tipos. Según lo anticipado por inversores y analistas, en la reunión de marzo, el Comité Federal de Mercado Abierto (FOMC, por sus siglas en inglés) aumentó el tipo de referencia objetivo en 25 p. b. y lo situó en el intervalo 1,50%-1,75%. Los miembros del FOMC presentaron una valoración más firme del entorno macroeconómico y revisaron al alza la senda esperada de los tipos de interés, con una proyección mediana de tres subidas en 2018 y tres más en 2019, que lo situarían en el intervalo 2,75%-3,00% a diciembre de 2019. Además, en la reunión también se presentó la actualización trimestral del cuadro macroeconómico de la Fed, en el que se revisaron sustancialmente a la baja las previsiones de la tasa de desempleo (que en los próximos años se situará holgadamente por debajo de su nivel a largo plazo). Los mercados recibieron los resultados de la reunión sin movimientos de calado. De hecho, según los contratos de futuros, las cotizaciones financieras incorporan plenamente la expectativa de un total de tres subidas de tipos en 2018 (de acuerdo con las proyecciones de la Fed), aunque para 2019 todavía reflejan la expectativa de entre uno y dos incrementos de tipos en 2019, algo por debajo de la senda indicada por la Fed.

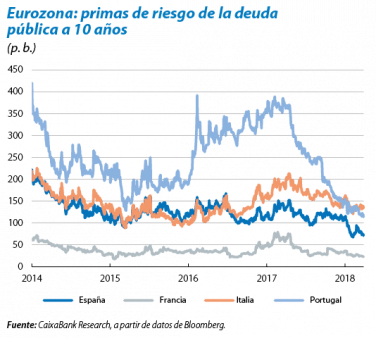

El BCE da un nuevo paso hacia el final del programa de compras de activos. En su reunión de marzo, el Consejo de Gobierno (CG) del BCE decidió reflejar su mayor confianza en la recuperación de la inflación con una comunicación menos acomodaticia, que es una manera de indicar a los inversores que deben prepararse para una política monetaria menos expansiva en el futuro. En particular, el CG destacó que el buen desempeño de la actividad de la eurozona en los últimos trimestres y unos indicadores que señalan la continuidad de esta dinámica positiva generan mayor confianza alrededor del escenario de recuperación gradual de la inflación. Por ello, el BCE decidió, en primer lugar, revisar ligeramente al alza sus previsiones de crecimiento para el conjunto de la eurozona. Además, en segundo lugar, el CG eliminó de su comunicación oficial la referencia explícita a la posibilidad de aumentar las compras de activos y, así, empezó a reorientar su comunicación para, poco a poco, transmitir a los inversores la expectativa de una política monetaria futura menos acomodaticia. No obstante, el BCE también reiteró su compromiso de mantener inalterados los tipos de interés por un largo periodo de tiempo. Ello, junto con el hecho de que, mediante la reinversión de los vencimientos, mantendrá una presencia importante en los mercados incluso después de terminar las compras netas de activos, refuerza la expectativa de una retirada muy gradual del estímulo monetario. Así, con estos mensajes en el trasfondo, las primas de riesgo soberanas de los países de la periferia de la eurozona se movieron a la baja y, en particular, en España, los tipos de interés de la deuda soberana se beneficiaron de la revisión de la nota crediticia por parte de S&P, que mejoró la calificación un escalón (de BBB+ a A-) y mantuvo la perspectiva positiva.

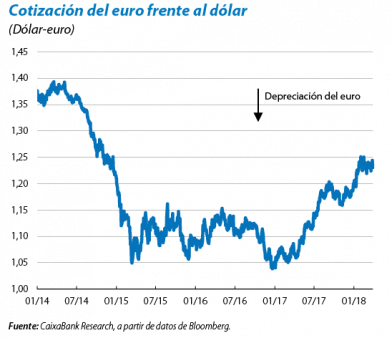

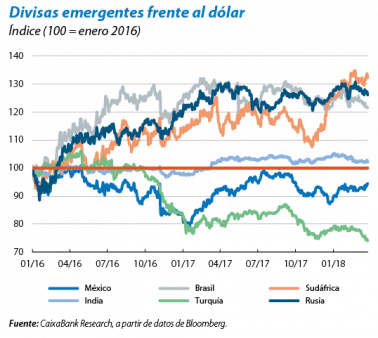

El dólar se debilita frente a las principales divisas avanzadas. En el conjunto del mes de marzo, el dólar retomó una ligera dinámica de depreciación, con un retroceso del 0,7% frente a la cesta de las principales divisas internacionales. Así, el euro se apreció un 0,9% frente al dólar estadounidense, hasta situarse alrededor de los 1,23 dólares, mientras que el yen japonés avanzó un 0,4% en su cruce con el dólar y la libra esterlina se apreció más de un 1,8%, hasta alcanzar los 1,40 dólares. En lo que respecta a las divisas emergentes, mientras que el peso mexicano se apreció por encima del 3,5% frente al dólar, el real brasileño y la lira turca se depreciaron más de un 2,0% y 3,9%, respectivamente. En el caso de Turquía, además, a principios de mes, Moody’s rebajó la nota crediticia soberana (de Ba1 a Ba2) y enfatizó el deterioro de la calidad institucional y los desequilibrios macroeconómicos del país.

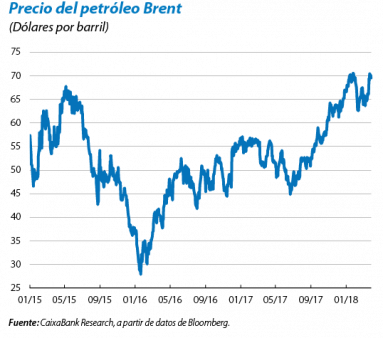

El precio del petróleo repunta con fuerza. Aunque en las primeras semanas de marzo el precio del petróleo se mantuvo estable alrededor de los 64 dólares por barril, en los últimos 10 días del mes el precio del crudo repuntó con fuerza hasta situarse en los 70 dólares por barril. Este aumento, de cerca del 8,0%, estuvo impulsado por la publicación de datos que señalaban una reducción más rápida de las existencias de crudo estadounidenses, así como por mayores especulaciones alrededor de la imposición de sanciones económicas a Irán por parte de EE. UU.