La situación financiera de los hogares millennials en EE. UU. y España: ¿serán capaces de alcanzar a las anteriores generaciones?

En los artículos anteriores de este Dossier se ha caracterizado a los millennials como una generación que ha llegado a la edad adulta en un contexto económico desfavorable e incierto, con un mercado laboral deprimido y un sector inmobiliario en contracción. Estas condiciones económicas ya hacen intuir que la situación financiera de estos jóvenes, en general, no debe ser muy halagüeña. Además del contexto económico adverso mencionado, ciertos aspectos que caracterizan a esta generación, como el hecho de que posponen decisiones vitales como la formación de un hogar o los retos propios a los que deben hacer frente, como el aumento del precio de la educación universitaria en EE. UU., también han condicionado sus decisiones financieras, a las cuales dedicamos el presente artículo.

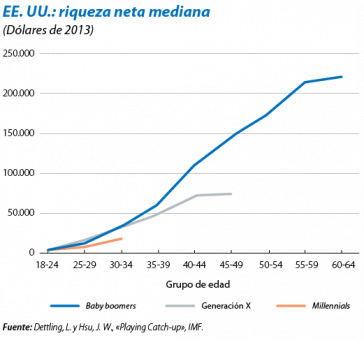

Para analizar la situación financiera de los hogares encabezados por millennials, comparamos la evolución de la riqueza neta mediana de cada generación a lo largo del ciclo vital.1,2 Los gráficos adjuntos muestran que las diferencias generacionales son muy significativas: en EE. UU., la riqueza neta mediana de los millennials entre 25 y 34 años es un 60% de la riqueza mediana de un joven de la generación X en la misma franja de edad. En España, se observa una diferencia todavía mayor: la trayectoria de la riqueza neta de cada generación se encuentra por debajo de la generación precedente y, en el caso concreto de los millennials, su riqueza neta mediana es de 3.000 euros frente a los 63.400 euros que acumulaban los jóvenes de la generación anterior cuando tenían la misma edad.

¿A qué se debe este notable gap de riqueza neta entre generaciones? Como veremos, hay dos motivos principales. El aspecto más relevante, y que explica la mayor parte de la diferencia, es poseer o no una vivienda. El segundo, el elevado endeudamiento no hipotecario.

En cuanto al primer factor, la compra de una vivienda es la decisión financiera más importante que toma un hogar, puesto que esta acostumbra a ser el activo de mayor valor que poseen las familias y, además, constituye el principal instrumento a través del cual acumulan riqueza, ya que actúa como un mecanismo de ahorro. ¿Qué nos dicen las cifras? En EE. UU., un 34% de los millennials tienen su vivienda en propiedad, un porcentaje ligeramente inferior a la generación precedente (del 39%). Una situación todavía más diferenciada se observa en las sucesivas generaciones de jóvenes españoles: un 44% de los hogares millennials tienen su vivienda en propiedad, comparado con un 65% de la generación X.

Si tenemos en cuenta este factor (el «efecto composición») y nos centramos solamente en aquellos hogares que tienen su vivienda en propiedad, observamos que la diferencia en riqueza neta mediana se desvanece en EE. UU. mientras que, en el caso de España, la diferencia se reduce de forma significativa, aunque sigue siendo notable (47%). En palabras llanas: los hogares millennials que consiguen comprar su casa tienen poco más de la mitad de la riqueza neta que alcanzaron sus predecesores, unos 54.500 euros frente a los 103.000 euros de la generación X (véase la tabla adjunta). La decisión de comprar una vivienda y la evolución de su precio, por tanto, tiene importantes consecuencias sobre el proceso de acumulación de riqueza a lo largo del ciclo vital.

Como apuntábamos anteriormente, el segundo factor que explica la menor riqueza neta de los millennials es su elevado endeudamiento no hipotecario, es decir, el que no está relacionado con la compra de la vivienda. En EE. UU. se trata principalmente de deuda contraída para financiar los estudios universitarios. Entre 1997 y 2017, se ha multiplicado el número de estudiantes con este tipo de deuda, pasando de la mitad a dos tercios de los estudiantes. Además, el valor promedio del préstamo se ha duplicado y alcanza actualmente los 27.000 dólares. El endeudamiento no hipotecario de los millennials españoles también es superior al de la generación precedente: un 33% de los que no tienen la vivienda en propiedad tienen algún tipo de deuda, en su mayoría crédito al consumo. Además, la carga financiera de esta deuda (pagos por deuda) representa un 21% de los ingresos del hogar, muy superior al 13% de los hogares comparables de la generación X, y un 33% sufre estrés financiero.3

La desfavorable situación financiera de los millennials les sitúa en una peor situación de partida para poder afrontar los retos de futuro, siendo el más relevante de ellos el de afrontar su jubilación. En EE. UU. se ha producido un cambio radical en la forma en la que los empleadores gestionan los planes de pensiones de sus empleados: se ha pasado de un sistema de beneficio definido, en el que se garantizaba una cantidad en la jubilación, a un sistema contributivo en el que el empleador y el empleado hacen aportaciones a un plan de pensiones privado, de manera que la responsabilidad de decidir qué cantidad ahorrar para su jubilación y gestionar el plan de pensiones recae sobre los individuos. En los países europeos, incluido España, el envejecimiento de la población ha llevado a reformar los sistemas públicos de pensiones, reduciendo su generosidad. En este contexto, los millennials tienen la exigencia de empezar a ahorrar para su jubilación más pronto que tarde, aunque ciertamente su nivel de renta no acompañe. En este sentido, los datos muestran que queda mucho por hacer: aunque en EE. UU. se observa un incremento en la participación de los jóvenes en planes de pensiones, las aportaciones han descendido a raíz de la Gran Recesión. Y, en España, solo un 10,6% de los millennials tienen un plan de pensiones, aunque una gran mayoría (el 70%) piensa que la pensión pública no será suficiente para vivir.4

En definitiva, la situación financiera de los millennials no es muy halagüeña y es fundamental que las decisiones financieras que tomen en un futuro sean las más acertadas. Desafortunadamente, a pesar de que se trata de una generación con un elevado capital humano, su formación financiera no es del todo satisfactoria: según los resultados de la S&P Global FinLit Survey,5 que evalúa los conocimientos financieros de los jóvenes, un 57% de los norteamericanos pasan la encuesta con un aprobado, mientras que solo lo hacen el 52% de los europeos. En España esta cifra desciende hasta el 49%. En positivo, es importante mencionar que se ha observado un aumento (en comparación con la generación anterior) en el número de jóvenes que recurren al consejo de expertos o familiares con más experiencia, o bien usan herramientas digitales para asesorarse. Así pues, los millennials tienen a su alcance numerosas herramientas para ayudarles a tomar decisiones financieras óptimas. El futuro nos dirá si son capaces de ir cerrando el gap financiero respecto a generaciones anteriores.

1. Nótese que se trata de jóvenes que han formado un hogar independiente al de sus progenitores. En concreto, los datos de EE. UU. provienen de la Survey of Consumer Finances y los de España de la Encuesta Financiera de las Familias (EFF). En España, los millennials se definen como los jóvenes entre 22 y 33 años en la EFF de 2014 (nacidos entre 1981 y 1992) y la generación X son las personas de la misma franja de edad (22-33 años) en la EFF de 2002 (nacidos entre 1969 y 1980). Para los detalles sobre los datos de EE. UU, véase Dettling, L. y Hsu, J. (2014), «The State of Young Adults’ Balance Sheets: Evidence from the Survey of Consumer Finances». Federal Reserve Bank of St. Louis Review, Fourth Quarter 2014, 96(4).

2. La riqueza neta es la variable que mejor aproxima la situación financiera de los hogares y se calcula como la diferencia entre los activos (financieros e inmobiliarios) y los pasivos o deuda del hogar. La mediana es el valor más representativo, puesto que la mitad de los hogares se encuentra en una situación mejor (o peor) respecto a dicho valor. Los tramos de edad permiten comparar distintas generaciones controlando por el ciclo vital.

3. El estrés financiero se refiere a los hogares con una carga de la deuda superior al 40% de los ingresos del hogar.

4. Véase Barómetro de VidaCaixa (2016), «Desmitificando a la nueva generación de jóvenes de España».

5. Véase Klapper, L., Lusardi, A. y Van Oudheusden, P. (2015), «Financial Literacy Around the World», Standard & Poor’s Ratings Services Global Financial Literacy Survey.