Balón de oxígeno con un panorama político más despejado

La incertidumbre política marcó un periodo de risk-off que terminó tras la primera vuelta de las elecciones presidenciales en Francia. Como viene siendo la tónica en este 2017, el riesgo político siguió marcando la evolución de los mercados financieros en el mes de abril. En EE. UU., la nueva Administración Trump tuvo que retirar su primera propuesta de reforma del sistema sanitario ante la falta de apoyos a finales de marzo, lo que abrió la puerta a las dudas sobre la capacidad de la nueva Administración para sacar adelante las reformas prometidas. Entre ellas destaca una reforma fiscal que, como anticipaban los inversores, persigue impulsar el crecimiento y los márgenes empresariales. En Europa, la convocatoria de elecciones generales anticipadas en el Reino Unido para el 8 de junio y, sobre todo, la primera vuelta de las elecciones presidenciales francesas mantuvieron en vilo a los inversores. A nivel mundial, las tensiones geopolíticas en Siria y Corea del Norte agitaron los mercados financieros. Además, una cierta debilidad en el precio de las materias primas supuso un freno también para los activos de riesgo emergentes. En conjunto, todos estos elementos propiciaron un periodo de risk-off en la primera mitad del mes de abril, con un reposicionamiento en las expectativas de inflación y la búsqueda de activos refugio. Así, tanto el precio del oro como el de los bonos alemanes y estadounidenses repuntaron con intensidad, lo que se tradujo en una bajada de las rentabilidades de su deuda pública a largo plazo. En la otra cara de la moneda, la renta variable global registró retrocesos moderados en la primera parte de abril.

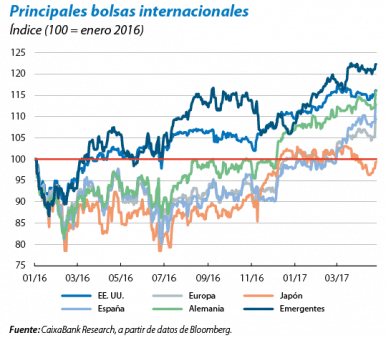

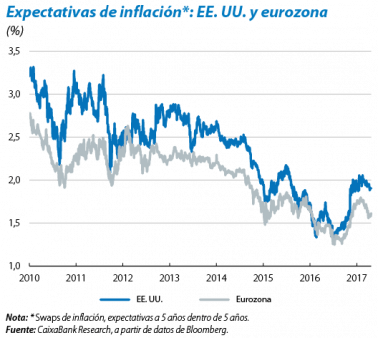

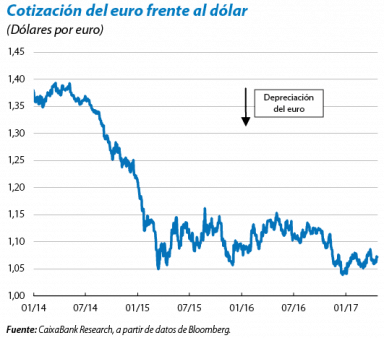

En la segunda mitad de mes las bolsas recuperaron el tono constructivo. Finalmente, el pase a segunda vuelta de Macron y Le Pen en las elecciones francesas, con un mejor posicionamiento del primero para la segunda ronda, consiguió revertir el modo risk-off generado por las tensiones políticas. Las bolsas europeas rebotaron con fuerza y se revirtió gran parte de los movimientos previos en activos refugio. La rentabilidad del bono a 10 años estadounidense deshizo buena parte del descenso registrado en abril, y la TIR de su homólogo alemán recuperó toda la bajada del mes. El desenlace electoral resultó muy favorable para el euro, que se apreció un 1,85% frente al dólar en los días después de las elecciones. No obstante, la reversión del tono negativo en los mercados ya había comenzado con los datos macroeconómicos que se habían ido conociendo en EE. UU., y con la lectura de los mismos por parte de la Reserva Federal (Fed) en su Beige Book. Dichos indicadores siguen apoyando una dinámica de mercado basada en el impulso de crecimiento económico global y en una reanudación de la tendencia alcista en las expectativas de inflación. A la espera de mayor detalle, los inversores mantuvieron la cautela ante la reforma fiscal anunciada por Trump a finales de abril.

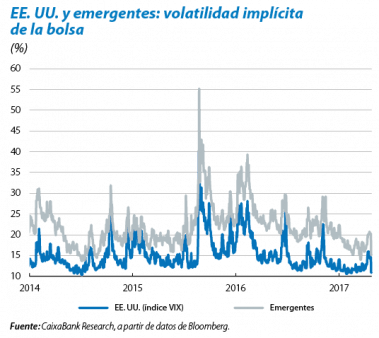

Los rebrotes de volatilidad se fueron calmando a medida que se disipaban los frentes de riesgo político. Durante la mayor parte de abril los índices de volatilidad, tanto en la bolsa estadounidense como en la europea, mantuvieron una trayectoria ascendente en reflejo de la incertidumbre en cuanto a política económica en EE. UU., la tensa situación geopolítica global y el nerviosismo previo a las elecciones en Francia. En Europa, el referente de volatilidad sobre el Eurostoxx 50 (índice VSTOXX), que había superado el nivel previo a la elección de Trump, se desplomó hasta los niveles de principios de año con el resultado de las elecciones francesas. En EE. UU., el índice VIX también se desinfló hasta niveles mínimos de 2017 y permanece en niveles históricamente bajos.

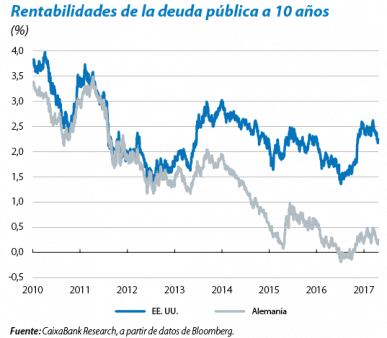

La Reserva Federal (Fed) mantiene su plan de normalización monetaria pero las yields de largo plazo se ajustan a la baja. Detrás del repliegue de la TIR norteamericana a 10 años se encuentran factores como los flujos de entrada en bonos estadounidenses por sus características de activo refugio, unos datos de inflación algo más débiles (en parte por el descenso de los precios energéticos), o las dudas acerca de la implementación de reformas y la magnitud de su impacto. El mercado de futuros sobre los tipos de interés pasó a descontar un ritmo de entre dos y tres subidas del tipo de interés de referencia antes del final de 2018, frente a entre tres y cuatro anteriormente. No obstante, la Fed constató en su Beige Book cierta aceleración del crecimiento económico y de los salarios en varios distritos, lo que favoreció la interpretación de que los datos macroeconómicos siguen siendo positivos. Este escenario avala que la Fed mantenga su plan de subidas de tipos, con dos anuncios más este año y otros tres en 2018, en consonancia con las previsiones de CaixaBank Research. En este contexto, seguirá siendo clave su comunicación, también en lo referente a su estrategia de balance y la reinversión de vencimientos de bonos.

Como se esperaba, el BCE mantuvo sin cambios los parámetros de su política monetaria. En la reunión del pasado 27 de abril, el Consejo de Gobierno indicó que los indicadores de actividad de la eurozona siguen apuntando a una mayor firmeza de la recuperación, y que el mapa de riesgos sigue sesgado a la baja, aunque en menor medida. Por otro lado, la lenta mejora del mercado laboral mantiene subyugadas, por el momento, las presiones inflacionistas. A ello hay que sumar la incertidumbre política, que aconseja prudencia antes de realizar cualquier leve cambio de política monetaria. Con ello, algunos miembros del Consejo de Gobierno han reforzado el apoyo a una estrategia secuencial de normalización monetaria, en la que el BCE no subiría tipos antes de finalizar las compras netas de activos. Según contemplan las previsiones de CaixaBank Research, la primera subida del tipo refi en la eurozona se producirá a mediados de 2019.

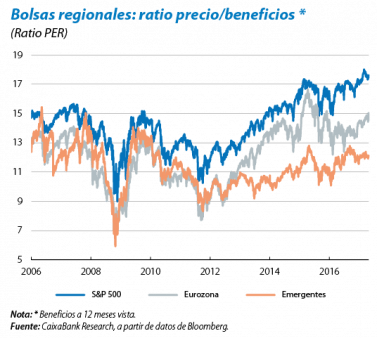

Con la disminución del riesgo político, los mercados de renta variable se vuelven a centrar en los fundamentos económicos. Con la temporada de resultados empresariales aún en sus inicios, las primeras presentaciones parecen confirmar las previsiones de incremento en beneficios esperado para este año. El tono constructivo de las últimas semanas ha reanudado la tendencia a revisar al alza dichas previsiones, que continúan decantándose por asignar mayor potencial en la eurozona y en los mercados emergentes que en EE. UU., que además presenta unas ratios de valoración notablemente más elevadas. Así, el Eurostoxx volvió a mostrar un desempeño mensual superior al del S&P 500, con el sector bancario como protagonista de los avances a consecuencia de su mayor sensibilidad al actual entorno, tanto político como financiero. Los flujos de cartera también reflejaron fielmente las expectativas de los inversores, dando continuidad a las salidas de fondos estadounidenses hacia renta variable europea.

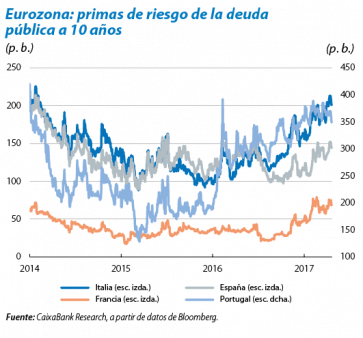

En un entorno de aversión al riesgo, el apetito por la renta fija revalorizó las carteras de deuda soberana y corporativa. A pesar de cierto repliegue a final de mes, los índices de renta fija global se revalorizaron en torno a un 1%. Los ascensos fueron más pronunciados en las carteras compuestas con vencimientos de más largo plazo, y en las de bonos soberanos frente a las de deuda corporativa. El efecto del descenso en rentabilidades soberanas de largo plazo en EE. UU. se notó en un ligero aumento de diferenciales corporativos, especialmente en el segmento high yield. A su vez, el reajuste en las expectativas de inflación se tradujo en una menor demanda de bonos protegidos de inflación. En Europa, la caída de la rentabilidad del bono alemán a 10 años contribuyó al incremento en las primas de riesgo soberanas durante buena parte de abril. Las primas de riesgo corporativas también experimentaron un leve repunte pero, al igual que las estadounidenses, aun permanecen en niveles bajos. Habrá que esperar para ver cómo afectan a los diferenciales corporativos europeos la incertidumbre política y la reducción del ritmo de compras de bonos por parte del BCE.

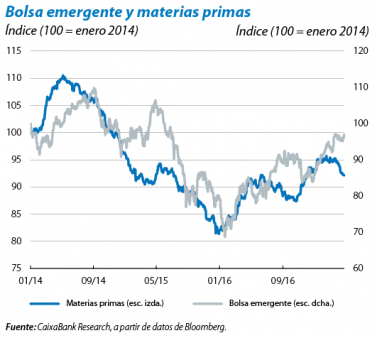

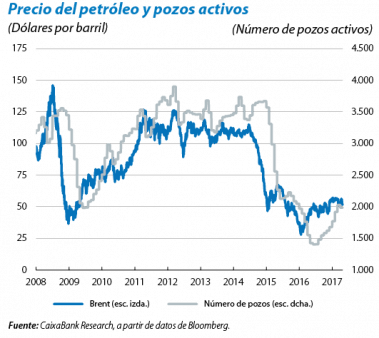

Los mercados emergentes también hicieron un alto en el camino, pero continuaron mostrando un ritmo sólido de entradas de flujos de cartera, tanto en renta variable como en renta fija. El leve debilitamiento del dólar parece haber dado cierto atractivo al riesgo de divisa emergente, con mayor demanda de bonos en moneda local. Eso sí, las preferencias se revelan por bonos soberanos en lugar de corporativos, signo de preocupación por los niveles de endeudamiento en el sector privado. De mantenerse la tendencia positiva en las cifras macroeconómicas y de disiparse los focos de tensión geopolítica, los activos de riesgo emergentes pueden seguir capitalizando sus valoraciones, que actualmente son notablemente inferiores a las de mercados maduros. Las divisas emergentes también se mantuvieron relativamente estables, a excepción del rand sudafricano y de la lira turca, recuperando esta última cierto tono tras el referéndum que ratificó la reforma constitucional el pasado 16 de abril. Destaca el buen comportamiento del peso mexicano, que prácticamente ha deshecho toda la caída tras la elección de Trump. Por último, la debilidad en las principales materias primas también ayuda a explicar el receso en las bolsas emergentes. El continuado incremento en la producción no convencional de petróleo condicionó la evolución de su precio, pero las caídas se extendieron también a otras materias, como los metales industriales.