El BCE centra su atención en las condiciones monetarias de la eurozona

El mes de septiembre ha sido testigo de desenlaces satisfactorios en diversos frentes clave para los mercados, lo que ha permitido un buen comportamiento general. La decisión por parte de la Reserva Federal (Fed) de aplazar el inicio de su estrategia de salida, la tranquilizadora evolución de los acontecimientos en Siria y el resultado continuista de las elecciones alemanas están detrás de esta pauta constructiva. Además, las sorpresas positivas de actividad llegadas desde el bloque emergente, principalmente de China y Brasil, han contribuido a reforzar el optimismo entre los inversores.

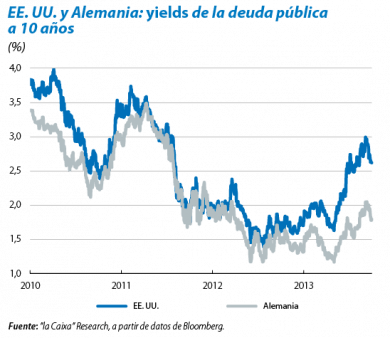

Contra todo pronóstico, la Fed pospone el comienzo de la retirada de estímulos monetarios. El deterioro que se venía observando en las condiciones de financiación de la economía estadounidense (en particular el repunte de los tipos hipotecarios) es la causa principal que explica esa inesperada decisión adoptada en la reunión del 18 de septiembre (véase el Focus «La Fed aplaza el inicio de su estrategia de salida»). La reacción en los mercados de deuda ha sido brusca, lo que ha dado lugar a fuertes descensos en las tasas internas de rentabilidad (yields) de los treasuries y, por extensión, del conjunto de la renta fija internacional. Así, las yields de los bonos públicos a diez años de EE. UU. y Alemania han abandonado la zona de máximos de dos años que alcanzaron a principios de mes y han cerrado en el 2,6% y el 1,8%, respectivamente.

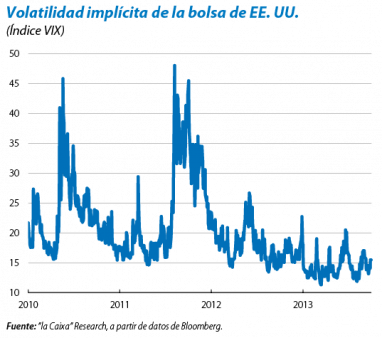

Los argumentos esgrimidos por la Fed están alineados con sus mensajes anteriores, que apuntaban hacia una normalización muy lenta de la política monetaria con el fin de no socavar la recuperación económica. Así pues, lo más probable es que el comienzo de la reducción de estímulos se anuncie en la reunión que celebrará en diciembre. No obstante, la incertidumbre sobre esta cuestión es notable, dado que a los factores habituales relativos a la evolución de la coyuntura económica y financiera se añaden dos excepcionales: el relevo de Ben Bernanke al frente de la Fed, y la disputa presupuestaria entre republicanos y demócratas. Esto hace pensar que los mercados seguirán bajo la influencia de posibles episodios de volatilidad, aunque previsiblemente de menor recorrido e intensidad que los observados en los últimos meses.

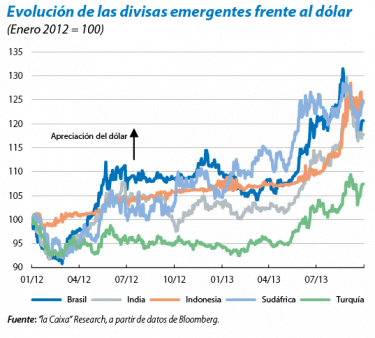

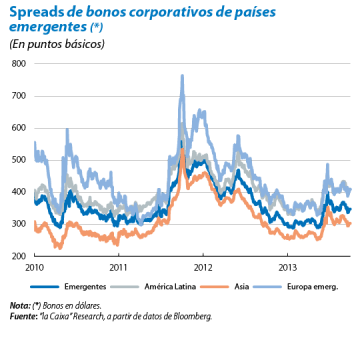

Las turbulencias financieras en el bloque emergente remiten de la mano de una progresiva normalización en los flujos de capital. Tras el recrudecimiento de las tensiones en agosto, particularmente acusado en el mercado de divisas (véase Focus «Divisas emergentes: ¿castigo excesivo?»), en septiembre las monedas de los países más golpeados han corregido parte de las pérdidas frente al dólar. Las bolsas emergentes han registrado avances importantes, mientras que los spreads que miden el riesgo de impago, tanto soberano como corporativo, han mostrado una tendencia a la baja. La decisión de la Fed ha contribuido a todo ello. También han sido importantes los satisfactorios registros macroeconómicos publicados por China, que han ayudado a mejorar la percepción del riesgo de las economías emergentes entre los inversores internacionales. Más allá de factores exógenos, la política monetaria en buena parte de los emergentes (por ejemplo, India, Indonesia o Brasil) mantiene un sesgo hacia la restricción, con el fin de frenar la salida de capitales.

Sin embargo, la inestabilidad no puede darse por finalizada en los países con fundamentos económicos poco sólidos. El denominado grupo de «los cinco frágiles» (Brasil, India, Indonesia, Sudáfrica y Turquía) sigue siendo vulnerable a las condiciones globales de liquidez (en gran parte condicionadas por los tempos que adopte la Fed), así como a la volatilidad de los flujos internacionales de capital (cuyo comportamiento está fuertemente relacionado con el sentimiento inversor y el apetito global por el riesgo). Esto puede provocar volatilidad a corto plazo, si bien la tendencia debe encaminarse hacia una lenta pero sostenida senda hacia la normalización del entorno financiero en las regiones emergentes, al compás de la mejora del pulso económico (que empieza a ser perceptible en Brasil y China), y de avances en las reformas estructurales.

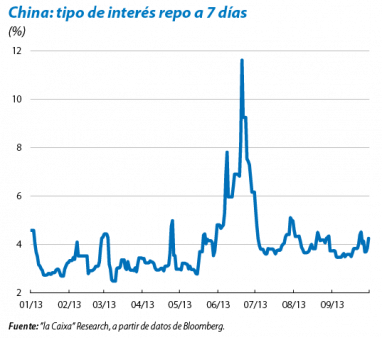

Las condiciones de liquidez en China permanecen bajo control. El banco central chino ha intensificado sus intervenciones en los mercados monetarios, inyectando liquidez con el propósito de evitar episodios de tensión como el ocurrido el pasado mes de junio. A pesar de la ausencia de turbulencias en el mercado interbancario, la liquidez se ha tornado menos abundante en comparación con la primera mitad del año, tal y como habían avisado las autoridades con base en su deseo de evitar la formación de burbujas. Asegurar la estabilidad del sector financiero es una pieza clave en el actual proceso de cambio del modelo de crecimiento en el que está inmersa la economía china. La transición se antoja compleja, por lo que los latentes desequilibrios financieros pueden constituir un foco de inestabilidad a corto y medio plazo.

En clave europea, victoria contundente de Angela Merkel en las elecciones alemanas. La coalición democristiana (CDU/CSU) se hizo con el 41,5% de los votos, su mejor resultado en más de 20 años. Sin embargo, deberá buscar nuevo socio para formar un Gobierno estable tras el mal resultado cosechado por el partido liberal, que no logró obtener representación parlamentaria. En este sentido, el partido socialdemócrata (SPD) se perfila como la alternativa de pacto más probable. De cara a la resolución de la crisis del euro, esto dibuja una perspectiva de liderazgo reforzado, continuidad en la estrategia (disciplina fiscal y reformas estructurales), pero con matices en favor de la solidaridad entre países y las políticas pro crecimiento. Los inversores han acogido favorablemente los resultados electorales esperando que se confirme la «gran coalición», así como la luz verde del Tribunal Constitucional germano al programa de compra de bonos del BCE.

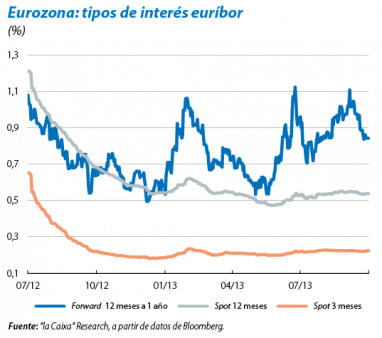

El BCE centra su atención en las condiciones monetarias de la eurozona. La devolución anticipada por parte de los bancos de los fondos obtenidos a través de las operaciones de financiación a muy largo plazo (LTRO), efectuadas por el BCE en 2011 y 2012, ha dejado el nivel de «exceso de liquidez» muy próximo al mínimo de adecuación que contempla el BCE. Esto tiende a provocar presiones alcistas sobre los tipos monetarios, circunstancia que preocupa al BCE dado que penalizaría la frágil y tenue recuperación de la actividad económica. El propio Mario Draghi ha manifestado que la entidad está barajando la posibilidad de realizar otra inyección de liquidez a largo plazo para atajar esta amenaza, a la vez que no descarta la posibilidad de rebajar el tipo de interés oficial.

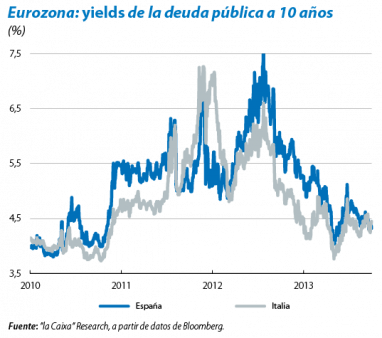

Los mercados de deuda soberana de la periferia continúan mostrando avances, con un papel destacado para España. La prima de riesgo española ha evolucionado en sentido favorable a lo largo de septiembre, beneficiándose del boyante entorno global y la estabilización económica local. En el tramo final del mes reapareció el fantasma de la inestabilidad tras un nuevo episodio de crisis política en Italia, pero solo de manera fugaz. En claro contraste con las pautas de 2011 y 2012, este tipo de contratiempos ya no tienen efectos devastadores, gracias sin duda a los avances que han logrado en el fortalecimiento de la UEM y en la corrección de los desequilibrios económicos. En este sentido, el cumplimiento del objetivo de déficit público para 2013 por parte de la Administración pública española cobra especial relevancia para dar continuidad a la mejora observada en los costes de financiación de los últimos meses.

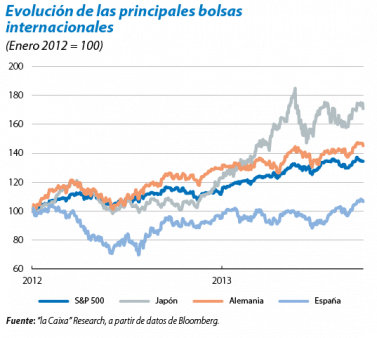

La renta variable exhibe buen tono en EE. UU., Europa y Japón con el apoyo de varios factores: monetarios (decisión de la Fed de aplazar el inicio en la reducción de estímulos y sesgo expansivo del BCE), económicos (datos de actividad en China y la eurozona), geopolíticos (reconducción del conflicto en Siria) y empresariales (beneficios corporativos y operaciones de M&A). Como reflejo de lo anterior, los índices SP 500 y Dow Jones volvieron a batir máximos históricos en septiembre, a lo que siguió una leve corrección a finales de mes que debe entenderse como fase de consolidación transitoria. Por su parte, el Nikkei japonés ha subido con fuerza de forma casi ininterrumpida. En el viejo continente, tanto el Eurostoxx 50 como el Ibex 35 han mostrado sólidos avances en el cómputo mensual, estableciendo en ambos casos máximos de dos años. Destaca el buen comportamiento del sector bancario. En Europa, y particularmente en España, el potencial de revalorización es elevado si la recuperación económica adquiere tracción y la crisis de deuda en la eurozona continúa evolucionando de forma positiva.

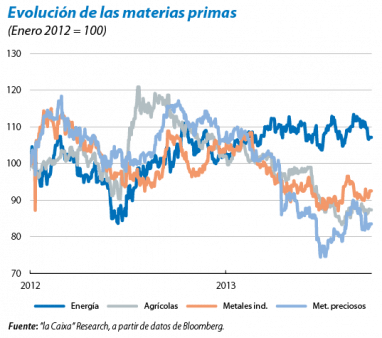

Las decisiones de la Fed fortalecen al euro, que se aprecia hasta los 1,35 dólares, el límite superior del rango de cotización prevaleciente desde hace meses. Previsiblemente dicho rango se mantendrá, y lo más probable es que el euro vuelva a depreciarse cuando la Fed inicie la reducción en las compras mensuales de deuda. En el apartado de materias primas, destaca la moderación del precio del petróleo Brent hasta 108 dólares al hilo de la solución del conflicto sirio, respetando también su rango de fluctuación de los últimos meses (100-110 dólares). En el segmento de los metales, el comportamiento ha sido heterogéneo, repuntando el cobre debido al mejor tono de la actividad en China.