El crédito del crédito

La evolución del crédito se ha observado con preocupación durante la crisis y no ha dejado a nadie satisfecho. Las entidades financieras han visto cómo su principal actividad, y por tanto su principal fuente de ingresos, se reducía año tras año. Para los hogares y las empresas, la caída del crédito ha supuesto un handicap adicional a la ya de por sí difícil situación económica. Sin embargo, finalmente parece que empieza a tomar un nuevo rumbo.

Uno de los factores primordiales que ha limitado la capacidad crediticia de las entidades financieras durante los últimos años ha tenido su origen en la regulación del propio sector o, más concretamente, en los cambios que ha experimentado dicha regulación. Con el inicio de la crisis se puso de manifiesto que la regulación existente, conocida como Basilea II, había sido incapaz de prevenir el colapso de muchas entidades, hecho que acabó poniendo en duda la solvencia del conjunto del sector. El proceso que rápidamente se activó para reformularla culminó en enero de 2014 con la puesta en marcha de Basilea III. De forma muy sucinta, el principio general que inspira el nuevo marco regulatorio es que las entidades deben disponer de un mayor colchón de capital, y de mejor calidad, para poder afrontar escenarios adversos. Así, está previsto que los requerimientos de capital mínimos que deben tener las entidades se eleven gradualmente, pasando de un core capital del 2% de los activos ponderados por riesgo al 7,0% en 2018. Además, el nuevo marco exige a las entidades que durante las fases expansivas del ciclo creen un colchón de capital adicional para que, si es necesario, pueda ser utilizado durante las recesiones. La nueva regulación, por tanto, incorpora un principio muy importante, y ampliamente reclamado tanto desde el mundo académico como desde el propio sector: reconoce que para las entidades financieras aumentar el capital es costoso y, si se tiene que hacer rápidamente, puede acabar perjudicando su capacidad crediticia. Es por ello que la nueva regulación prevé que los requisitos mínimos de capital se eleven gradualmente y que el colchón de capital adicional se cree durante las fases expansivas del ciclo. Con ello se pretende fortalecer la solvencia de las entidades a largo plazo sin menoscabar su capacidad crediticia a corto plazo.

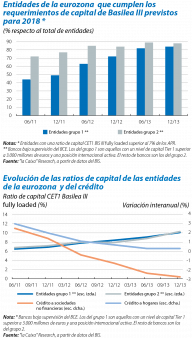

Sin embargo, aunque el principio que inspira la nueva regulación sea bien intencionado, su aplicación ha tenido el efecto contrario al deseado. El nuevo marco regulatorio se ha aplicado de manera anticipada y en un entorno de debilidad económica que ha mantenido las dudas sobre la solvencia de algunas entidades. Y, dado que a menudo es difícil distinguir con suficiente claridad la salud de cada entidad, estas se han visto obligadas a aumentar las ratios de capital de forma acelerada para poder demostrar su fortaleza. A la propia presión del mercado, se le ha añadido la publicación de índices que invitan a comparar si las entidades cumplen de antemano los requisitos que entrarán en vigor en 2018. En el informe que el Banco Internacional de Pagos publica semestralmente se puede observar cómo ya lo hace más del 80% de las entidades, una cifra elevada y que ha ido en claro aumento en los últimos trimestres (como se recoge en el gráfico). En definitiva, mientras la actividad económica se encontraba prácticamente estancada, o en recesión en algunos trimestres, las entidades financieras aumentaban las ratios de capital, lo que con toda seguridad ha precipitado aún más la caída del crédito en el conjunto de la eurozona.

Otro aspecto que tampoco ha ayudado a relanzar la capacidad crediticia de las entidades ha sido la incertidumbre regulatoria, un fenómeno que ha sido generalizado en los países desarrollados, pero especialmente acuciante en la eurozona. Aparte de la propia inseguridad que conlleva la redefinición constante del marco regulatorio del sector, las distintas pruebas de estrés que se han llevado a cabo han supuesto una importante fuente de incertidumbre adicional. A continuación se exponen dos motivos.

Primero, a pesar de que conceptualmente efectuar las pruebas de estrés debería ser positivo para la confianza en el sector financiero, su aplicación ha sido perversa. Los test de estrés, teóricamente, deben servir para analizar si las entidades están preparadas para poder afrontar con garantías un escenario económico muy adverso. Si este escenario se materializa, se presume que las entidades pueden utilizar el capital disponible para poderlo superar. O, dicho de otra forma, no se supone que en el escenario adverso deban mantener un nivel de capital por encima del mínimo regulatorio exigido porque, si este fuera el caso, implícitamente se estaría exigiendo a las entidades que en tiempos de normalidad económica procuraran tener un nivel de capital muy por encima del mínimo regulatorio. Aunque parezca paradójico, esto es lo que ha ocurrido en la eurozona. El escenario económico de los últimos años ha sido similar al que se planteó en los escenarios de estrés que realizó la EBA en 2011. Sin embargo, cuando este escenario de estrés se ha materializado, en vez de permitir que el sector utilizara los márgenes de capital y liquidez para amortiguar el impacto de la recesión sobre la capacidad crediticia, las entidades han tenido que mantener la ratio de capital por encima del mínimo exigido, y de hecho lo han aumentado y han sido sometidas a nuevas pruebas de estrés.

Segundo, en la ejecución de los ejercicios de estrés se han producido cambios metodológicos importantes para el cómputo del capital mínimo que las entidades deben mantener. El caso más notorio tuvo lugar en la realización de los ejercicios de estrés de 2011, cuando se comunicó que la probabilidad de impago de la deuda pública era positiva y, por lo tanto, debía asignarse capital para cubrir tal eventualidad.

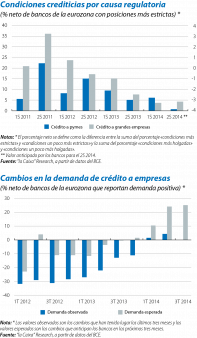

Afortunadamente, parece que el impacto regulatorio negativo sobre la capacidad crediticia de las entidades está llegando a su fin. Uno de los últimos elementos que quedaban por esclarecer, los resultados de los exámenes a los que el BCE está sometiendo a la banca antes de que se convierta en el responsable de su supervisión, se conocerán en el mes de octubre. Todo apunta a que, en general, los resultados serán satisfactorios. De hecho, la encuesta de préstamos bancarios ya muestra que en los próximos meses la regulación y la supervisión dejarán de ser factores que limiten la oferta de crédito.

La mejora de la capacidad crediticia de las entidades bancarias no podía llegar en un mejor momento. A pesar de que el proceso de recuperación económica se prevé lento en la eurozona, la demanda de crédito parece que finalmente empieza a recuperarse. En este contexto, es de máxima importancia que las entidades estén listas para poder apoyar la actividad económica. El crédito debe recuperar el crédito.

Oriol Aspachs

Departamento de Economía Europea, Área de Estudios y Análisis Económico, "la Caixa"