Impacto limitado del repunte de la incertidumbre política

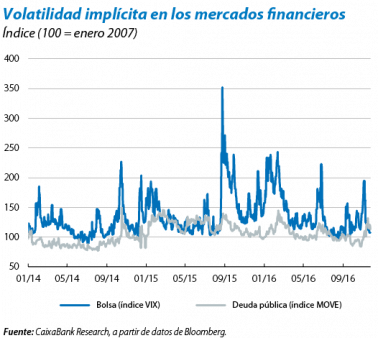

Los mercados globales lidian con relativo éxito el segundo shock de incertidumbre en lo que va de año. Los acontecimientos políticos han vuelto a sorprender a buena parte de la comunidad internacional. La victoria, contra pronóstico, de Donald Trump en las elecciones estadounidenses ha vuelto a poner encima de la mesa la creciente importancia del factor político como un eje de riesgo destacado. Como cabía esperar, la elección del candidato republicano ha desatado fluctuaciones de cierta envergadura en las principales clases de activos. Sin embargo, la dirección de algunos de estos movimientos también ha sido objeto de sorpresa ex post. El clima de elevada aversión al riesgo y volatilidad quedó atrás con rapidez; las bolsas lograron reponerse de las abultadas pérdidas, y las rentabilidades de la deuda pública a largo plazo revirtieron las caídas iniciales. Esta dinámica de risk-on, caracterizada por el intenso repunte de los tipos libres de riesgo, el avance de las bolsas desarrolladas y la apreciación del dólar, se ha prolongado en las semanas posteriores al desenlace electoral. Sin embargo, la continuidad de esta pauta no está asegurada.

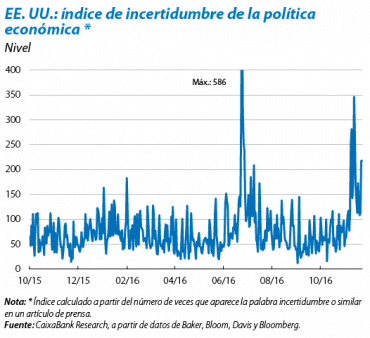

La incertidumbre poselectoral no se disipará y permanecerá elevada, en especial la relacionada con la política económica. Con la llegada de D. Trump a la Casa Blanca, se abren diversos interrogantes con los que deberán convivir los inversores a corto y medio plazo. Estos abarcan la práctica totalidad de las políticas públicas, desde inmigración, comercio, política exterior y regulación hasta política económica. Sin embargo, son las perspectivas relacionadas con esta última parcela las que se erigen como principal foco de atención de los mercados, al menos a corto plazo. A día de hoy, parece bastante probable que la Administración entrante lleve a cabo una política fiscal moderadamente expansiva, que implicará rebajas impositivas y un aumento del gasto en infraestructuras y en defensa. En este sentido, contemplamos que este impulso fiscal se traduzca en tasas de crecimiento del PIB y de la inflación en EE. UU. algo más elevadas que lo anteriormente previsto, tanto en 2017 como en 2018 (véase la Coyuntura de Economía Internacional de este mismo Informe Mensual para un mayor detalle). Con todo, la incertidumbre seguirá siendo elevada hasta que la nueva Administración no tome el mando y empiece a concretar las medidas.

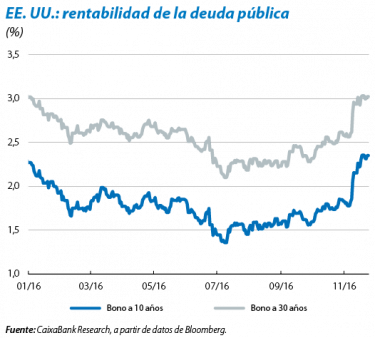

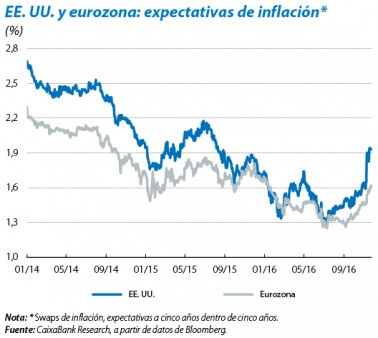

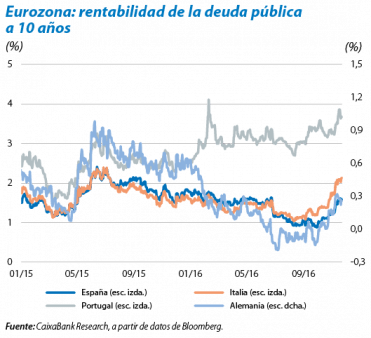

Las expectativas en torno al cambio de rumbo de la política fiscal desatan intensos repuntes en las rentabilidades de los bonos soberanos. La flexión al alza de los tipos soberanos a largo plazo ha sido sustancial. En EE. UU., la rentabilidad del bono a 10 años ha aumentado 50 p. b. desde la celebración de los comicios electorales, hasta el 2,35%. En el caso del bono a 30 años, su rentabilidad ha repuntado 40 p. b., hasta el 3%. Aunque, en menor medida, la deuda soberana en Europa y en Japón no ha permanecido al margen de esta dinámica. La TIR del bund ha ascendido hasta el 0,25% y la del bono nipón a 10 años hasta el 0,05%. El reajuste de las yields soberanas obedece, en buena parte, al repunte de las expectativas de crecimiento e inflación fruto, a su vez, de las perspectivas de estímulos fiscales. De singular importancia es la corrección que han registrado las expectativas de inflación a largo plazo en EE. UU., cercana a los 30 p. b.

Diversos factores sugieren que el repunte de las yields será más permanente que transitorio. El viraje del policy mix del Gobierno Trump hacia políticas fiscales más expansivas y un aumento del riesgo de la toma de medidas proteccionistas dibuja un escenario de tipos de interés a largo plazo algo más elevado. Probablemente, todo ello incida en la normalización de la prima de riesgo de los treasuries de mayor vencimiento, que en los últimos tiempos se ha situado en niveles inusitadamente bajos. A medio plazo, también será relevante la presión que la política fiscal expansiva pueda acabar ejerciendo sobre las finanzas públicas. Con una deuda pública que este año cerrará cerca del 110% del PIB, la preocupación de los inversores por su elevado nivel será cada vez mayor.

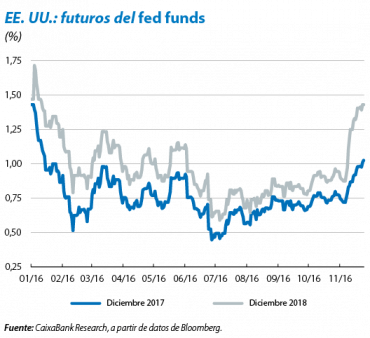

En este contexto, la Reserva Federal (Fed) no alterará los próximos pasos de su estrategia de normalización. Dada la gran incertidumbre reinante en el plano político, la Fed optará por aportar claridad a través de mensajes y actuaciones futuras. De cara a la reunión de diciembre, el escenario de CaixaBank Research contempla que el banco central subirá el tipo oficial hasta el 0,50%-0,75% al tiempo que reiterará la condicionalidad de futuras subidas a la evolución de los indicadores de actividad, precios y salarios. En este sentido, dado que para 2017 y 2018 se espera una moderada aceleración del crecimiento y de la inflación, el sesgo de la política monetaria también se contempla que sea menos acomodaticio. En esta misma línea se ha pronunciado el mercado monetario en EE. UU., que ahora descuenta una subida de tipos en 2017 y dos en 2018, frente a ninguna y una, respectivamente, antes de las elecciones estadounidenses.

Expectación elevada ante los ajustes que anuncie el BCE en su programa de compra de activos (QE). Tras la reunión de octubre, en la que no se produjeron grandes novedades, todo apunta a que el Consejo de Gobierno (CG) del BCE dará a conocer modificaciones relevantes en torno al QE en diciembre. El foco de atención se centrará en la probable extensión del programa de compra de bonos más allá de marzo de 2017. También sobre eventuales referencias en relación con el inicio de la disminución de los estímulos monetarios (tapering). En las últimas semanas, las declaraciones de diversos miembros del CG, en ocasiones discordantes entre sí, no han contribuido a aportar certidumbre sobre las intenciones del BCE. Con todo, el tono de las actas de la reunión de octubre sugiere que Draghi será cauto y que pondrá el acento de su discurso en reforzar el compromiso del BCE para alcanzar su objetivo de inflación. Cautela que parece apropiada si se piensa en la incertidumbre política tanto a nivel mundial como europeo. Citas como el referéndum del 4 de diciembre en Italia y las elecciones generales en los Países Bajos, Francia y Alemania el próximo año auguran que el riesgo político no remitirá.

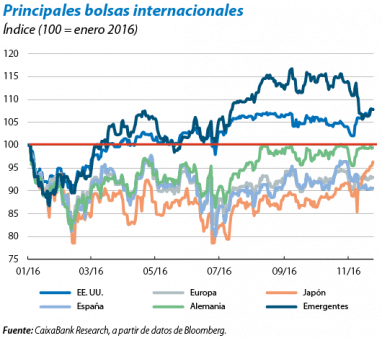

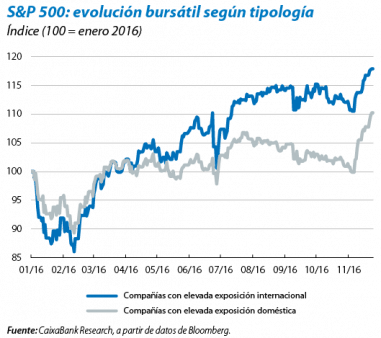

La renta variable aprovecha el repunte de la volatilidad en los mercados de bonos soberanos. Una de las consecuencias más visibles del resultado electoral en EE. UU. ha sido la rotación de flujos que se ha observado desde activos de renta fija hacia activos de renta variable del bloque avanzado. Una circunstancia un tanto paradójica si pensamos que la materialización de la victoria de Trump constituía, a ojos de la mayoría de inversores, un riesgo notable. Así, el S&P 500 se sitúa más de un 2% por encima del nivel previo a las elecciones, el Nikkei cerca de un 7% y el Eurostoxx un tímido 0,5%. Sin embargo, la prolongación de esta pauta positiva es incierta, dado que su continuidad es vulnerable a cambios en la percepción de los inversores sobre los factores que parecen sustentar la firmeza de la bolsa americana. La disección del rally poselectoral muestra que este viene explicado por el avance de aquellos sectores que más podrían beneficiarse, a priori, de las políticas del Gobierno de Trump, como el financiero, el energético, el industrial o el de infraestructuras. El empuje de las empresas estadounidenses con mayor orientación doméstica también es revelador. Más allá de los movimientos a corto plazo, la cuestión verdaderamente relevante es si las políticas que adopte la Administración Trump serán capaces de impulsar el crecimiento a largo plazo sin generar desequilibrios reseñables o si, por el contrario, sus efectos serán temporales.

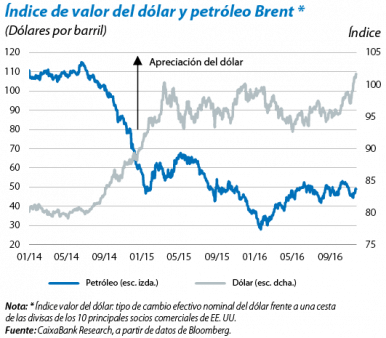

El entorno financiero emergente se tambalea ante el nuevo escenario político de EE. UU. La combinación de medidas fiscales expansivas y de una política monetaria menos acomodaticia en EE. UU. no es propicia para el desempeño de los activos emergentes. Así, las bolsas y divisas del bloque emergente se han visto castigadas ante este cambio del policy mix en EE. UU., y se han producido intensas salidas de capitales de los mercados de acciones y de bonos emergentes, aunque de forma dispar entre países. La apreciación del dólar, que en términos efectivos nominales supera el 4% desde la victoria electoral de Trump, y la tendencia al alza de las yields de la deuda pública estadounidense incrementan los riesgos para la estabilidad financiera de algunos países. No obstante, el conjunto del conglomerado emergente afronta este entorno menos favorable con mayores fortalezas que en anteriores episodios de inestabilidad. Por ejemplo, la vulnerabilidad macroeconómica es hoy sustancialmente menor a tenor de la reducción de desequilibrios internos que muchos países han llevado a cabo (véase el artículo del Dossier del presente Informe Mensual «Perspectivas de los mercados emergentes en 2017» para un mayor análisis sobre las fortalezas y debilidades del cuadro macroeconómico y financiero de los países emergentes). Por último, un factor de soporte adicional podría venir de la mano del alza de los precios del petróleo. El acuerdo alcanzado por los miembros de la OPEP para reducir la producción de crudo debería contribuir en esta dirección. Sin embargo, será clave que este se implemente de manera creíble y coordinada para que la cotización del petróleo muestre un tono más firme.