MAB, la bolsa de las pymes: un tropiezo propio de la infancia

Más del 99% de las empresas españolas son de tamaño pequeño o mediano (pymes), y su actividad aporta alrededor del 65% del PIB. Históricamente se han enfrentado a obstáculos considerables a la hora de acceder a financiación de calidad, precisamente como consecuencia de su escasa dimensión: el capital social es bajo y los activos disponibles a modo de garantía, también. En la última década, y con especial incidencia durante los años de crisis, se ha puesto de manifiesto la necesidad de encontrar para estas empresas canales de financiación alternativos al tradicional crédito bancario. Las fórmulas encaminadas a reforzar el capital fueron las primeras en cobrar protagonismo. En efecto, aunque su uso sea más reducido que en las empresas grandes, las pymes también pueden optar por incrementar sus fondos propios a través de business angels, capital semilla, capital riesgo, o ampliaciones de capital en mercados organizados, en particular las bolsas de valores.

En 2008, atendiendo a la singular necesidad de estas compañías, y a la vista del éxito de espacios específicos para este tipo de sociedades en las bolsas de otros países, se creó el Mercado Alternativo Bursátil (MAB), promovido por Bolsas y Mercados Españoles (BME). El MAB es un segmento de mercado dedicado a las empresas de reducida capitalización que buscan expandirse, con una regulación a medida y unos costes y procesos adaptados a sus características. En comparación con las disposiciones para las empresas que cotizan en el mercado continuo, los requisitos de acceso al mercado de capitales por la puerta del MAB son más flexibles. Pero esto no significa que pierdan rigor: las pymes que solicitan su incorporación al MAB deben cumplir niveles adecuados de transparencia y suministro de información. Para ello se han creado dos figuras: el asesor registrado y el proveedor de liquidez. El primero, además de asumir la misión de ayudar a las empresas a cumplir con las exigencias de información, está obligado a acompañar a la sociedad durante toda su vida como cotizada. El proveedor de liquidez, por su parte, es un intermediario encargado de asegurar una frecuencia mínima de contratación bursátil con el fin de lograr que la formación del precio de las acciones de la compañía sea eficiente, al tiempo que facilita la liquidez del valor. La supervisión de estas actuaciones y el control del cumplimiento normativo corren a cuenta de la Comisión Nacional del Mercado de Valores (CNMV).

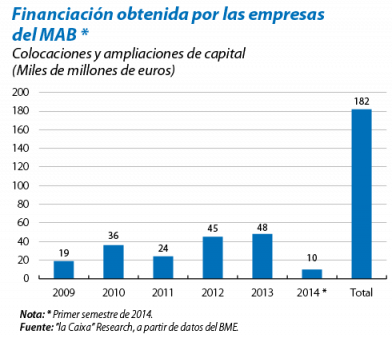

Actualmente, en el MAB cotizan más de una veintena de empresas con presencia en los sectores de bienes de consumo, tecnología y telecomunicaciones, industria, construcción, y servicios de consumo. En conjunto, la experiencia de este mercado, en el contexto de crisis financiera de los últimos años, ha sido razonable. Desde el punto de vista cuantitativo, debutar en el MAB ha permitido a las empresas mejorar su nivel de actividad, su posición patrimonial y su exposición internacional. Además de crecer y acometer proyectos de expansión gracias al aumento de los fondos propios, muchas compañías han incrementado su facturación y su resultado de explotación. En un plano cualitativo, las empresas han encontrado en el MAB una plataforma para lograr notoriedad y prestigio entre clientes y proveedores (comerciales y financieros), así como una mayor transparencia corporativa.

Sin embargo, durante los últimos meses la reputación del MAB se ha visto dañada por un caso de presunto fraude alrededor de, curiosamente, la compañía de mayor capitalización dentro del segmento. La contratación de auditores pequeños y de dudosa fiabilidad por parte de las sociedades y la excesiva flexibilidad de los requisitos de información han resultado ser debilidades del sistema de supervisión. Para evitar que en el futuro se repitan eventos de esta naturaleza, desde el Ministerio de Economía y Competitividad se han anunciado cambios para reforzar el control sobre las compañías, a través de la ampliación de las funciones de supervisión de BME y el establecimiento de nuevos deberes de comunicación a la CNMV. Además, las empresas cuya capitalización bursátil supere los 500 millones de euros dejarán de cotizar en el MAB y pasarán al mercado continuo. Este tipo de reformas en el marco regulatorio merece una lectura positiva: son parte del proceso de aprendizaje y desarrollo de un mercado con solo seis años de vida, que hasta ahora se ha desenvuelto en un contexto general de crisis, pero que dispone de un formidable potencial de crecimiento. En este sentido, también conviene reconocer que todavía queda camino por andar para que el MAB logre equipararse a homólogos europeos como el AIM británico y el Alternext francés. En suma, el principal reto futuro que se plantea para el mercado alternativo es el endurecimiento de los compromisos de transparencia y supervisión.