Otra financiación es posible, pero ¿es más segura?

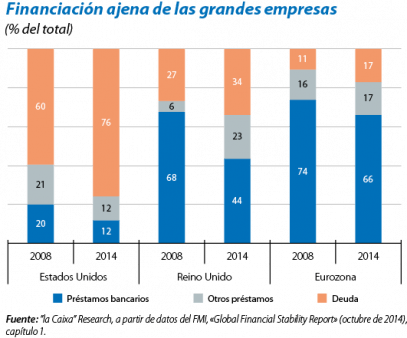

Una vez puesta en marcha la unión bancaria, dos cifras centran ahora la atención de la Comisión Europea: las empresas europeas reciben aproximadamente el 80% de su financiación ajena a través de los bancos y el 20% restante, mediante la emisión de títulos, mientras que las cifras en EE. UU., a grandes rasgos, se invierten. Para acercarnos a la situación de EE. UU., la Comisión Europea se ha fijado como objetivo integrar los distintos mercados de capitales europeos y desarrollarlos plenamente mediante la creación de la unión del mercado de capitales. Como se argumentará en este artículo, una mayor diversificación de los canales de financiación permitiría aprovechar las ventajas que cada uno de ellos ofrece, aunque todas las alternativas presentan riesgos que deberán tenerse en cuenta.

Cuando se habla de canales de financiación, la literatura académica suele distinguir dos canales fundamentales: uno indirecto, basado en la intermediación de los bancos entre el ahorro de los depositantes y el crédito a los prestatarios; y otro basado en el mercado de capitales, en el que los demandantes de fondos los obtienen directamente de los inversores mediante el intercambio de títulos de distinta naturaleza. El mercado de capitales es, en realidad, una multitud de mercados distintos: a los tradicionales mercados de acciones y deuda, se añaden nuevos mercados especializados en los que se negocian instrumentos que permiten una mejor gestión del riesgo (mercados de derivados) o ampliar la base de posibles inversores (mercados de titulizaciones y de productos estructurados).

Sin embargo, además de estos dos canales fundamentales, la generalización del uso de internet está favoreciendo la aparición de un canal alternativo basado en el concepto de financiación colectiva (en inglés, crowdfunding). Los proyectos, anunciados en lo que se conoce como plataformas de financiación participativa, obtienen fondos mediante un gran número de pequeñas aportaciones realizadas directamente por inversores, en su mayoría minoristas. Las aportaciones pueden tomar la forma de préstamos (crowdlending), de participaciones en los beneficios (equity crowdfunding) o incluso de anticipos sobre la venta de un nuevo producto.

Cada canal tiene sus puntos fuertes a la hora de promover el crecimiento económico, por lo que resultan complementarios.1 Los bancos, al establecer relaciones a largo plazo con sus clientes, pueden recabar más información sobre los deudores y monitorizar el destino que dan a los fondos recibidos. Esta ventaja es clave para poder financiar a empresas que no generan información fácilmente transmisible sobre sus proyectos, como las pymes o las startups. Las plataformas de financiación participativa también pueden llegar a ser muy útiles para estas empresas si logran, con sus métodos novedosos, transmitir a los inversores información fiable acerca de los proyectos anunciados. En cambio, para las empresas que sí generan información fácilmente transmisible, la financiación directa a través de los mercados permite una rápida reasignación de los fondos hacia aquellas con mejores perspectivas. Este hecho permite un rápido crecimiento de las empresas y promueve la innovación. Además, la amplia variedad de instrumentos que se negocian en los mercados permite distribuir el riesgo de forma más eficiente entre los inversores con más capacidad de asumirlo.

La Comisión Europea considera que el sistema financiero europeo está excesivamente sesgado hacia la intermediación bancaria, razón por la cual, argumenta el organismo, este sería más inestable y retrasaría la recuperación económica tras un episodio de estrés. Estudios recientes sugieren que el elevado apalancamiento de los bancos les hace muy sensibles a shocks en el precio de los activos que supongan cambios en el valor de las garantías o del capital, de modo que suelen reaccionar expandiendo o contrayendo el crédito intensamente, a lo largo del ciclo.2 Esta elevada prociclicidad del crédito bancario es la que, a ojos de la Comisión, justifica un esfuerzo regulatorio para promover canales alternativos menos procíclicos. Sin embargo, favorecer un mayor recurso a canales alternativos para la financiación empresarial puede dar lugar a otros riesgos.

En el caso de los mercados de capitales, la creciente intermediación de los mercados de crédito por parte de compañías de gestión de activos es, según el Fondo Monetario Internacional (FMI), uno de los principales focos de riesgo. La intermediación la realizan ciertos vehículos de inversión (fondos de inversión libre, fondos del mercado monetario, fondos de inversión, fondos cotizados y fondos de capital riesgo), que compran renta fija corporativa aprovechando las aportaciones de ahorradores en busca de alternativas a los depósitos y las mayores exigencias regulatorias a las que se enfrentan los bancos para satisfacer la demanda de financiación empresarial.3 La preocupación del FMI es que, cuando se empiecen a retirar los estímulos aplicados por los distintos bancos centrales, la liquidez que sustenta estos fondos no se reduzca de forma gradual, sino abrupta, y dé lugar a ventas masivas de activos. La economía real se resentiría, entonces, a causa de la reducción del valor de las garantías, el contagio a los balances de otros intermediarios financieros y la reducción de la financiación en general.

El riesgo que presenta este tipo de intermediación proviene de ciertas características de la industria de gestión de activos. La principal es que los vehículos que emplean están expuestos a un riesgo de liquidez, pues ofrecen a sus inversores la posibilidad de liquidar sus posiciones con una frecuencia que puede no estar alineada con la liquidez de los activos subyacentes. Este hecho les hace vulnerables a pánicos financieros, que podrían conducir a ventas forzosas de sus activos a precios de liquidación. Otras dos características aumentan el riesgo de contagio sistémico. La primera es la importancia de la reputación de la gestora como criterio de selección para los inversores, que se manifiesta en una elevada concentración de esta industria: del total de activos gestionados por las primeras 500 gestoras a nivel mundial, las 10 mayores controlan cerca del 25%. La segunda es la tendencia de los gestores a seguir políticas de inversión muy parecidas y a reaccionar de forma similar ante cambios de expectativas. Ambas características son fruto de la dificultad que tienen los inversores para juzgar la calidad y el desempeño de los gestores, lo cual les lleva a evaluarlos mediante la comparación de sus resultados con los del resto.

En el caso de la financiación colectiva, el principal riesgo es que los inversores tomen sus decisiones basándose en información insuficiente o inexacta. En particular, para que esta alternativa alcance una masa crítica de inversores es imprescindible una mayor certeza acerca de la eficacia de los mecanismos propuestos por las plataformas para transmitir información veraz sobre las habilidades de gestión de los empresarios, el destino real de los fondos y el grado de riesgo objetivo de los proyectos presentados.4 De la misma manera que los bancos emplean las relaciones a largo plazo para recabar este tipo de información, las plataformas invierten en mecanismos que persiguen establecer la reputación de los empresarios: incentivan la divulgación de datos acerca de los gestores (nivel de formación, currículo laboral o historial de proyectos con éxito, por ejemplo), permiten a los inversores comentar su experiencia con la empresa o bien recurren a terceros con reputación establecida para que certifiquen la calidad de los proyectos. Con todo, verificar la información aportada sigue siendo la responsabilidad de los inversores, lo cual puede resultar problemático porque, ante el reducido importe de sus aportaciones, cada inversor tiene incentivos para confiar en que sea otro quien haga ese esfuerzo de verificación. Este hecho puede inducir a la base inversora a comportarse como un rebaño: invirtiendo si alguien lo hace o no invirtiendo si nadie da el primer paso. Por este motivo, resulta imprescindible desarrollar un buen marco regulador que establezca los datos básicos que divulgan las empresas, exija a las plataformas invertir en la detección de información fraudulenta y dé cierta protección a los inversores. España ya se ha dotado de un marco regulador en esta línea, aunque sería necesario uno armonizado a nivel europeo.

En definitiva, desarrollar canales de financiación alternativos a la intermediación bancaria comporta algo más que armonizar la regulación nacional para alcanzar un mercado único de capitales a nivel europeo. Requiere comprender muy bien los problemas de información inherentes a cada canal de financiación y regular convenientemente para minimizar los riesgos que estos comportan.

Sandra Jódar-Rosell

Departamento de Estrategia Bancaria, Área de Planificación Estratégica y Estudios, CaixaBank

1. Véase Levine, R. (2002), «Bank-based or market-based financial systems: which is better?» Journal of financial intermediation 11(4), pp. 398-428.

2. Langfield, S. y Pagano, M. (2014), «Bank bias in Europe: effects on systemic risk and growth» Working Paper.

3. Estos intermediarios se consideran parte de la banca en la sombra, al igual que los dealers (colocadores de títulos y prestadores de servicios mayoristas a otros segmentos de la banca en la sombra) y las sociedades de titulización.

4. Véase Agrawal, A. et al. (2013), «Some simple economics of crowdfunding», NBER Working Paper n.º 19133.