El QE desembarca en la eurozona: una escala de largo plazo

El Banco Central Europeo (BCE) ha puesto en marcha este mes de marzo un ambicioso programa de expansión cuantitativa (quantitative easing, QE). El impacto que ejerza sobre los mercados financieros de la región, en particular el de deuda soberana, se erige como elemento clave para que dicho estímulo monetario no convencional consiga llegar a la economía real. Para arrojar luz sobre esta cuestión, resulta de utilidad comparar el actual programa de compra de activos del BCE con el que en su día llevó a cabo la Reserva Federal (Fed). Las condiciones de partida y del entorno son bien distintas en uno y otro caso, de modo que los efectos sobre los tipos de interés de la deuda pública europea pueden diferir considerablemente de lo observado en EE. UU. Mientras que allí se produjo un impacto intenso (en términos del descenso de las rentabilidades), concentrado (en los bonos con vencimiento entre cinco y diez años) y acotado en el tiempo, en la eurozona se perfila menos intenso pero más amplio y más prolongado. Es decir, la principal contribución del QE del BCE consistirá en prolongar el actual escenario de tipos de interés muy reducidos durante un largo periodo de tiempo, lo que se dejará sentir sobre los activos de riesgo (como las bolsas) y sobre el euro.

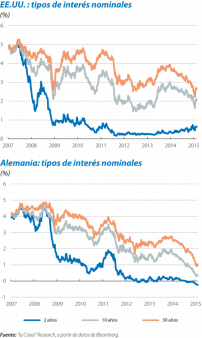

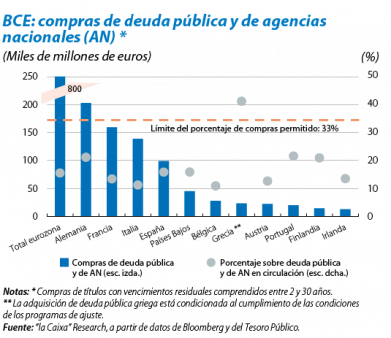

Las magnitudes básicas de las compras son un buen punto de partida para la comparativa entre EE. UU. y la eurozona. Desde que pusiera en funcionamiento el primero de sus tres programas de QE en 2008, la Fed ha incrementado su balance en 4 billones de dólares, de los cuales dos corresponden a deuda pública. Esta última cifra representa el 12% del PIB de EE. UU. y el 17% del mercado de treasuries en circulación. Inicialmente está previsto que las compras totales de deuda soberana del recién anunciado QE del BCE alcancen los 800.000 millones de euros, lo cual equivale al 8% del PIB de la eurozona y al 16% de su mercado de deuda pública. Se trata, pues, de órdenes de magnitud no muy diferentes. En cuanto al impacto de las compras de la Fed sobre la yield de los treasuries, los estudios empíricos estiman que en los momentos de máxima incidencia llegó a alcanzar el rango de 100-120 p. b. en el caso del bono a diez años, en gran medida atribuible al descenso del componente de la prima de riesgo temporal.1 A la hora de plantear paralelismos entre la evolución observada en las rentabilidades de los treasuries y la esperada en la eurozona, afloran dos grandes diferencias entre ambos programas que conviene tener presentes. En primer lugar, el propio nivel de partida de los tipos de interés a largo plazo. Cuando la Fed decidió realizar compras masivas de activos, los tipos de interés a largo plazo de EE. UU. oscilaban entre el 3,5% y el 4,5%. Ello contrasta con el actual entorno de tipos de interés muy reducidos en la eurozona, especialmente en los países del núcleo (en estos momentos, el bono alemán a diez años apenas rinde un 0,3% y el de 30 años está por debajo del 1%). En segundo lugar, la Fed concentró el grueso de sus intervenciones en bonos con vencimiento entre cinco y diez años, con el objetivo de reducir la prima de riesgo temporal en ese tramo de la curva. Por lo que respecta al BCE, las compras de bonos soberanos tendrán mucha más amplitud, puesto que se acometerán a lo largo de toda la curva de deuda, desde el de dos hasta el de 30 años.

A la vista del exiguo nivel actual de las yields europeas, ¿hay que concluir que, a partir de ahora, los efectos del QE en el mercado de bonos soberanos serán irrelevantes? En absoluto. La irrupción de un gran demandante como el BCE en el mercado secundario supondrá, ceteris paribus, un factor de presión bajista sobre las rentabilidades de la deuda pública de la eurozona. Ciertamente, el recorrido adicional a la baja de los tipos de interés a largo plazo se antoja escaso. Pero en comparación con EE. UU., previsiblemente afectará más a los plazos ultralargos, y por más tiempo. Diversos factores se combinan para esperar ese tipo de escenario. Primero, los inversores ya anticiparon, meses atrás, que el BCE recurriría a la compra de deuda soberana, lo que se tradujo en descensos generalizados de las rentabilidades de la deuda pública a causa del apresurado posicionamiento inversor en este mercado. Esta circunstancia ilustra el funcionamiento de uno de los principales canales de transmisión de la política monetaria no convencional: el denominado signalling effect, que parece ya agotado. Segundo, la inclusión de bonos desde dos hasta 30 años entraña un aplanamiento de la curva mucho más acusado que en EE. UU., es decir, un descenso de la prima temporal en todos los plazos, incluyendo el ultralargo (30 años). Este proceso obedece a otro canal de transmisión de la política no convencional, el portfolio balance effect, que entra en juego cuando los mercados de bonos están segmentados entre los distintos plazos, al menos parcialmente, y también cuando hay segmentación entre países. En este sentido, la deuda periférica ofrece un mayor potencial de revalorización que la del núcleo, por lo que el estrechamiento de sus diferenciales respecto a la deuda alemana aún dispone de recorrido adicional. No obstante, la materialización de este último punto está sujeta a dos importantes condiciones: que el ímpetu positivo de crecimiento de países como España tenga continuidad, tal y como prevemos, y que las citas electorales de este año en España y Portugal no generen una inestabilidad elevada en sus respectivos mercados de deuda. Tercero, las caídas que tienden a producirse en las yields tras los anuncios del lanzamiento de un programa de compra masiva de activos suelen dejar paso, algún tiempo después, a un efecto de signo opuesto. Es decir, a medida que la expansión cuantitativa progresa y llega a la fase de madurez, los tipos a largo plazo inician un recorrido alcista, fruto de las expectativas formadas por los inversores en torno a una reactivación del crecimiento y la inflación futuros, y, por ende, a la propia finalización del QE. Aquí, el efecto confianza es el canal operante. En el caso del QE3 de la Fed, esto sucedió relativamente pronto (al hilo del tapering en la primavera de 2013), mientras que las condiciones macroeconómicas de la eurozona, sobre la base del compromiso establecido por el BCE de alargar el QE hasta que la inflación se acerque al objetivo del 2%, hacen pensar que aquí tardará más tiempo en ocurrir.

Ante la intensificación y prolongación de unas condiciones monetarias ultralaxas en la eurozona, el comportamiento de los activos de riesgo se verá respaldado por una dinámica de flujos favorable. En esencia, los bajos niveles de los tipos de interés de la deuda soberana europea y su escaso recorrido adicional a la baja suponen un claro incentivo para que los inversores recompongan sus carteras hacia activos de mayor riesgo y rentabilidad esperada, como la bolsa o la deuda corporativa. Esta reorientación de flujos cabe interpretarla como un portfolio balance effect entre clases de activos, que, junto con los efectos de señalización y confianza mencionados, constituye un importante canal de transmisión de las políticas monetarias no convencionales. En paralelo, las sorpresas positivas que esperamos que se produzcan en los próximos meses en materia de crecimiento económico en la eurozona reforzarán el empuje sostenido de las bolsas europeas y de la española. Asimismo, la intensificación del afán inversor en busca de rentabilidad (search for yield) también favorecerá a los mercados de bonos corporativos europeos. La previsible compresión de las primas de riesgo de este mercado se traducirá en mayores volúmenes de emisión de deuda corporativa, lo que facilitará el acceso de las empresas a los mercados de capitales en condiciones ventajosas. El redoblado apetito por el riesgo también se dejará sentir más allá de las fronteras europeas, en especial en el bloque emergente.2 El uso del euro como divisa para realizar emisiones de deuda en países emergentes o para financiar posiciones de carry trade en los mercados de divisas será otra de las derivadas asociadas a este contexto de gran laxitud. Según datos recientes del BIS, las emisiones en euros de deuda corporativa de empresas no residentes de la eurozona crecieron un 14,1% interanual en el 3T 2014, hasta los 800.000 millones de euros, aproximadamente.

En conclusión, el QE en la eurozona reforzará y prolongará durante largo tiempo un entorno de tipos de interés muy reducidos y liquidez abundante. Sin embargo, los efectos derivados de esta situación pueden desembocar en sobrecalentamientos de las cotizaciones de los activos de riesgo y en apalancamientos excesivos, que pueden constituir fuente de inestabilidad en el futuro. Episodios de turbulencias como el desencadenado en los mercados emergentes tras el preanuncio del tapering en mayo de 2013 ilustran la necesidad de redoblar los esfuerzos en el frente de la estabilidad financiera, local y global.

Carlos Martínez Sarnago

Departamento de Mercados Financieros, Área de Planificación Estratégica y Estudios, CaixaBank

1. Para la descripción e interpretación de la prima de riesgo temporal de los bonos, véase el Focus «La prima de riesgo temporal de los treasuries americanos: no está, pero se la espera» del Informe Mensual de diciembre de 2014.

2. Sobre los efectos de las compras de activos a gran escala en los mercados primarios de deuda corporativa, véase Lo Duca, M.,Nicoletti, G. y Vidal, A. (2013), «Global corporate bond issuance: what role for US quantitative easing», ECB Working Paper Series No. 1649.