Sube la temperatura en los mercados financieros internacionales: ¿burbuja o calentón pasajero?

La revalorización de los activos financieros de las economías desarrolladas está pasando de ser motivo de alegría a fuente de preocupación, al menos para algunos. Concretamente, las elevadas cotizaciones que imperan en numerosos mercados de deuda pública, bonos corporativos y bolsas, así como el tipo de circunstancias bajo las que se han alcanzado, están disparando las alarmas ante la posible formación de burbujas especulativas. Por desgracia, no existen «burbujómetros» exactos y fiables basados en la teoría, de modo que el diagnóstico sobre si estos mercados financieros se encuentran inmersos en una fase de burbuja, entendida en sentido estricto (precios muy por encima de lo que justifican las variables fundamentales), resulta impreciso y discutible. Afortunadamente, la experiencia histórica aporta algo más de luz: además de los precios o cotizaciones hay otros lugares en los que las burbujas suelen dejar rastro, como por ejemplo una volatilidad baja, un volumen de negociación alto, un optimismo elevado por parte de los compradores, una afluencia masiva de inversores poco avezados en el mercado en cuestión, un aumento del apalancamiento, etc. Evaluados en conjunto para las distintas clases de activos, los indicadores revelan que hay más motivos para preocuparse por el mercado de bonos corporativos high yield que por las bolsas o los bonos gubernamentales. Y, geográficamente, más por los mercados estadounidenses que por los de la eurozona.

El actual entorno de bonanza en los mercados financieros está dominado por el nivel excepcionalmente bajo de los tipos de interés nominales y reales. Esto se refleja en un precio alto de los bonos públicos de la máxima calidad crediticia, como los de EE. UU. y Alemania. Un factor que contribuye a este desarrollo es la política monetaria expansiva que han adoptado los bancos centrales en respuesta a la crisis de los últimos años. Ciertamente, las medidas cuantitativas (quantitative easing, en particular las compras de bonos de la Fed y la barra libre de préstamos del BCE), junto con las de orientación sobre los tipos oficiales (forward guidance), presionan a la baja y reducen la volatilidad de la curva de tipos, pero no parece que su influencia sea tan grande como para estar provocando una burbuja en los mercados de treasuries y bunds. Tal como se expone en el artículo «Tipos de interés reales y perspectivas de crecimiento», hay diversos factores fundamentales, unos cíclicos y otros estructurales, que explican el bajo nivel de los tipos libres de riesgo que ahora se observa, y que se espera que perdure durante algún tiempo adicional (si bien con una suave tendencia al alza). Por su parte, los indicadores relativos al clima del mercado también se inclinan en contra de la presencia de una burbuja: los inversores particulares han ido alejándose mientras los bancos centrales y comerciales compraban; la mayoría de ellos espera que bajen los precios y suban las yields; los volúmenes de negociación son moderados.

Más allá del polémico debate sobre sus causas (política monetaria u otras), sí parece claro que el entorno de tipos de interés bajos tiene efectos sobre el resto de activos financieros, básicamente a través del canal conocido como search for yield: la predisposición de los inversores a comprar activos con riesgo, como las acciones y los bonos corporativos, en su afán por obtener mayor rentabilidad ante la pobre remuneración de los activos monetarios y la deuda pública.

La renta variable de los países desarrollados ha experimentado revalorizaciones notables durante los últimos años, pero ostensi-blemente más en EE. UU. que en la eurozona. El índice S&P 500 inició en 2009 una fulgurante subida que ya suma casi un 200% y le ha permitido superar en un 28% el anterior récord histórico de 2007. Lastrado por la crisis de deuda e institucional, el índice Eurostoxx 50 no empezó a subir de manera convincente hasta 2012, acumula desde entonces algo más de un 50% y todavía se encuentra un 30% por debajo del máximo registrado en 2007. En el caso del Ibex 35, la subida desde los mínimos de 2012 es del 80% y también está un 30% por debajo desde los máximos de 2007. En buena medida, este diferencial entre las bolsas norteamericana y europea se explica por la evolución macroeconómica y de los beneficios empresariales a uno y otro lado del Atlántico, que durante los últimos años ha sido mucho más positiva en EE. UU. Pero también parece responder a que la prima de riesgo bursátil en dicho país se ha reducido más rápidamente que en la eurozona. Así se desprende de la ratio PER ajustada al ciclo,1 que para EE. UU. se sitúa por encima del promedio histórico y en cotas cercanas a las que se registraron en el anterior ciclo alcista de 2003-2007, aunque todavía muy alejado de los niveles alcanzados con ocasión de la burbuja tecnológica en el año 2000. Según este indicador, la bolsa norteamericana en su conjunto está cara, de modo que cabe esperar bajos rendimientos a medio plazo, pero no parece tratarse de una burbuja de envergadura. Los indicadores de clima también son propios de un mercado moderadamente sobrecalentado pero sin llegar a la euforia: la actividad negociadora (incluyendo ámbitos como las M&A, las IPO, etc.) es elevada pero está dentro del rango habitual, lo mismo que la mayoría de índices de confianza o sentimiento de los inversores. No pueden dejar de mencionarse algunas excepciones donde sí se perciben de nuevo condiciones burbujeantes, concretamente los sectores relacionados con internet y las redes sociales, así como la biotecnología. En cambio, en la eurozona tanto los indicadores de valoración (CAPE y otros) como los de clima señalan una temperatura templada tirando a fría.

La lectura de la situación en los mercados de bonos corporativos ofrece una impresión de conjunto más preocupante que en las bolsas, tanto en EE. UU. como en la eurozona. El redoblado apetito por el riesgo de inversores institucionales (compañías de seguros, fondos de pensiones, etc.) y particulares dibuja un escenario que, de no revertir o cuanto menos moderarse, puede acabar desembocando en burbuja. En un primer plano, las primas de riesgo crediticio y de liquidez (el diferencial de las yields respecto a la deuda pública de máxima calidad) han vuelto a situarse cerca de los mínimos previos a la crisis de 2007. Además, los indicios que apuntan en una dirección peligrosa son numerosos, especialmente en el segmento de deuda con baja calificación (bonos high yield o basura). En términos de emisiones, los registros son imparables: según datos de Moody's, en el segundo trimestre del año alcanzaron los 88.000 millones de dólares en EE. UU. y los 102.000 millones en Europa, cifras récord en ambos casos, si bien en Europa las emisiones netas son todavía negativas, fruto del proceso de desapalancamiento corporativo. Pero quizás lo más inquietante sea la tipología y el uso de esos fondos, así como la creciente proporción de emisiones de muy elevado riesgo2 sobre el total de emisiones high yield. En el segundo trimestre, la emisión global de este tipo de bonos aumentó un 78% interanual hasta los 60.000 millones de dólares, nuevo máximo histórico y equivalente al 29% del total de emisiones high yield en el periodo. Buena parte de esta financiación ha ido destinada a sufragar operaciones de fusiones y adquisiciones. En esta misma línea, los últimos 18 meses han sido testigos del renovado vigor de la colocación de productos con escasa o nula protección para el bonista, como es el caso de las covenant-lite loans o los payment-in-kind bonds,3 muy por encima de los registros precrisis. Otro ejemplo ilustrativo de esta dinámica caracterizada por una mayor asunción de riesgos a cambio de unas primas de riesgo cada vez más exiguas se encuentra en los denominados cat bonds o bonos catástrofe (instrumentos emitidos por entidades aseguradoras que tienen la peculiaridad de liberar total o parcialmente al emisor del pago del principal o cupones en caso de que afronte pérdidas originadas por huracanes o terremotos). Según datos de Bloomberg, el número de emisiones de bonos catástrofe repuntó en la primera mitad del año un 30% interanual y un 15% en términos de volumen hasta los 6.500 millones de dólares, en un contexto de evolución a la baja de las yields y los diferenciales de estos productos, muy próxima a la zona de mínimos históricos.

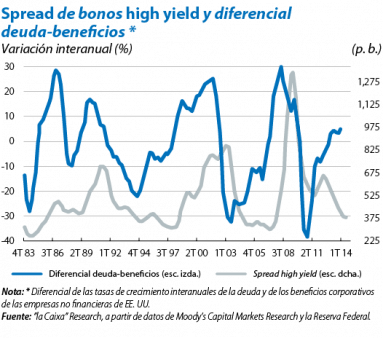

De todo lo anterior se desprende que la dinámica actual que muestran los mercados de bonos corporativos presenta, en diversos ámbitos, vulnerabilidades que podrían activarse e interaccionar entre sí. En primer lugar, el diferencial entre el crecimiento de la deuda empresarial y de los beneficios ha empezado a emitir señales que auguran, tal vez no a corto pero sí a medio plazo, un repunte en las tasas de default en EE. UU., si bien desde niveles reducidos. En segundo lugar, el riesgo de tipo de interés, crédito y refinanciación que afrontan las empresas es elevado, máxime si se confirma un escenario de alza gradual de los tipos de interés globales y atendiendo a las ajustadas primas de riesgo de la deuda corporativa y el creciente apalancamiento en algunos sectores. Por último, un elemento al que se ha prestado menos atención, pero con implicaciones importantes es que la liquidez en los mercados secundarios de renta fija privada ha descendido considerablemente por motivos relacionados con la regulación. En caso de bruscos repuntes en la aversión al riesgo, este factor contribuiría a amplificar y retroalimentar eventuales descensos en las cotizaciones de los bonos.

En suma, la amenaza de burbuja financiera que de manera recurrente ha planeado durante las últimas tres décadas sigue abierta. Si en el año 2000 se materializó en las bolsas, y en el año 2007 en el sector inmobiliario, ahora el ámbito en el que parece haber más probabilidades es el de los bonos corporativos.

Carlos Martínez Sarnago

Departamento de Mercados Financieros, Área de Estudios y Análisis Económico, "la Caixa"

1. También denominado CAPE (por las siglas de Cyclically Adjusted Price Earnings), esta métrica de valoración calcula el PER estándar con el promedio de los beneficios de los últimos diez años.

2. Según Moody's, emisiones con un rating crediticio B3 o inferior.

3. Activos de renta fija de elevado riesgo que condicionan el pago del cupón y/o del principal a determinadas eventualidades. En el caso de los PIK, el emisor está facultado para acometer el pago de sus obligaciones en especie, por lo general con títulos de deuda adicionales.