Tormentas estivales

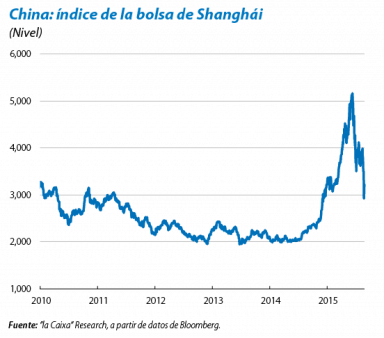

El foco de tensiones se desplaza de Grecia a China. El verano está siendo muy agitado en los mercados internacionales. Las turbulencias del tramo final de junio y de los primeros compases de julio por el temor al grexit dieron paso a unas semanas de sosiego inversor. Dos factores principales ayudaron a recuperar la calma. En primer lugar, la consecución, a mediados de julio, de un acuerdo entre el Gobierno griego y las instituciones europeas sobre las múltiples reformas que deberá abordar el país. Esto puso las bases para la aprobación del tercer programa de rescate, que se espera que proporcione un marco estable al menos durante una temporada. En segundo lugar, los sólidos datos de coyuntura económica publicados en EE. UU. y la eurozona (con un papel destacado de España). Sin embargo, las tensiones reaparecieron pronto y con virulencia, esta vez con origen en China. Una serie de datos de crecimiento más débiles de lo esperado, junto con el anuncio de una modesta devaluación del yuan, dispararon el miedo a un grave deterioro de la segunda economía mundial. La bolsa de Shanghái se desplomó y esto provocó fuertes temblores a nivel internacional, en buena medida amplificados por la escasa liquidez habitual en las fechas veraniegas.

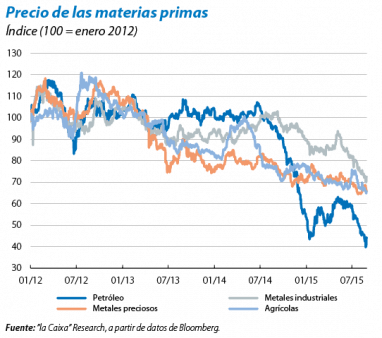

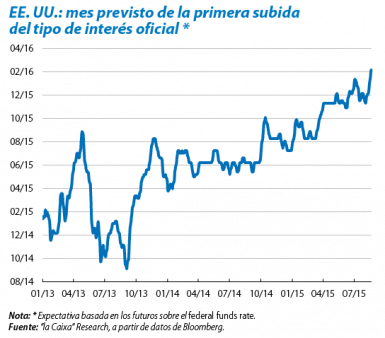

Los inversores redirigen la mirada hacia la Reserva Federal con una mezcla de temor y esperanza. La preocupación por las dinámicas de la economía china y sus repercusiones globales ha realzado, más si cabe, la importancia de los planes de normalización monetaria de la Reserva Federal (Fed). Desde hace algunos meses, la perspectiva de subida de tipos en EE. UU. y la consiguiente tendencia a la apreciación del dólar han sido un factor de presión bajista sobre los mercados emergentes (también muy penalizados por las debilidades internas de algunos de ellos) y las cotizaciones de las materias primas (en las que además incide la abundancia de oferta de muchos productos). Los eventos recientes en China añaden aún más complejidad a ese panorama. Muchos inversores consideran que la Fed debería recalibrar sus planes y demorar la subida de tipos. De hecho, ahora el mercado monetario la descuenta para finales de 2015 o principios de 2016, y lo más probable es que así acabe siendo (hace apenas dos meses, se esperaba para septiembre). No obstante, abordar la normalización de manera suave pero decidida es, posiblemente, la mejor contribución que la Fed puede hacer de cara a la estabilidad macroeconómica y financiera global a medio plazo.

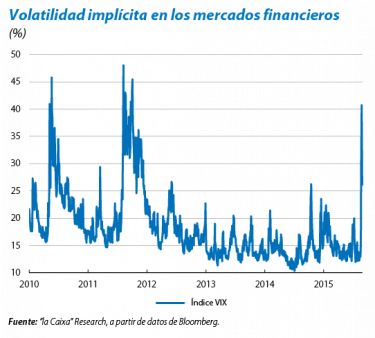

El clima de elevada volatilidad en los mercados de activos no es el mejor para que la Fed suba tipos. Esta es la principal consideración que nos lleva a fechar la primera subida de tipos oficiales en diciembre en lugar de septiembre. Es previsible que para entonces los mercados bursátiles y de materias primas hayan dejado atrás la actual fase de variaciones extremas. Valga indicar, como referencia, que entre mediados de julio y agosto el precio del barril de petróleo Brent acumuló descensos del 30% y luego subió un 25% en apenas tres sesiones. Por su parte, el Ibex cayó un 18% y posteriormente rebotó casi un 10%. Además del factor estacional, estos episodios vuelven a poner de manifiesto que la liquidez de mercado ha menguado tras las regulaciones restrictivas de los últimos años sobre entidades antes muy activas como creadoras de mercado.

La desaceleración de China no es la antesala de una recesión, y mucho menos global. Más allá de las vicisitudes del corto plazo, interpretamos que los acontecimientos recientes en China forman parte del largo y tortuoso proceso de cambio estructural del modelo económico del país, que, por su naturaleza, entraña una desaceleración. Seguimos confiando en que las autoridades chinas conseguirán su propósito de manera compatible con un aterrizaje suave de la actividad económica. Resultan exageradas las críticas por la aparente incapacidad de atajar el crash bursátil, entre otras cosas, porque sus efectos nocivos son modestos (dado el limitado papel de la bolsa en la economía china). Parece minusvalorarse, en cambio, el compromiso con las reformas para ampliar el papel de las fuerzas libres del mercado, incluyendo la determinación del tipo de cambio, que permite avanzar en la internacionalización del yuan y en la progresiva apertura de la cuenta de capitales del país. Con todo, la economía china presenta áreas oscuras, como el elevado apalancamiento en segmentos del sector empresarial y de los Gobiernos locales, o la salud de los balances bancarios, que hacen pensar que el tono de debilidad (y desconfianza) puede prolongarse. El banco central chino (PBOC) recortó los tipos oficiales en agosto y es muy probable que vuelva a hacerlo, además de practicar devaluaciones adicionales de manera controlada. Esto tendrá un impacto bajista sobre la inflación en EE. UU. y la eurozona, modesto pero suficiente para que la Fed y el BCE lo tomen en consideración.

La Fed señala que extremará la gradualidad pero no abortará la normalización monetaria. Antes de las tensiones chinas, en la reunión del Comité Federal de Mercado Abierto del 29 de julio, la Fed constató la buena situación y perspectivas de la economía estadounidense, la solidez del mercado laboral y la mejora del mercado inmobiliario. De hecho, el comunicado condicionó la primera subida del tipo rector al observar tan solo ligeras mejoras adicionales en los datos de empleo. El pronóstico respecto a la inflación fue menos contundente, aunque inclinado hacia un escenario de aumento paulatino de la misma, a medida que se disipen los efectos del descenso de la energía. El shock chino y la volatilidad de los mercados han modulado el discurso de la Fed, pero sin alterar la esencia. Diversos miembros de la entidad han indicado que la fecha de la primera subida podría aplazarse, pero no mucho. De singular importancia fueron los comentarios del vicepresidente, Stanley Fischer, ya a finales de agosto, en los que abogaba por iniciar la subida de tipos en los próximos meses basándose en una visión optimista de la economía y anticipando que la inflación tenderá al alza en los próximos meses.

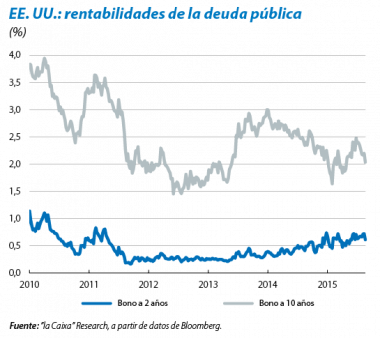

La tasa interna de rentabilidad (TIR) del treasury a dos años alcanza máximos desde 2011, y la de 10 años desciende. Los mensajes de la Fed sobre el inexorable inicio de la subida de tipos oficiales y la fortaleza de los indicadores de actividad se han dejado notar en la parte corta de la curva de deuda soberana. La tasa del bono a dos años se sitúa por encima del 0,7%, su nivel más alto en cuatro años. En contraposición, la TIR del bono a 10 años ha flexionado a la baja hasta el entorno del 2,20%, debido al retroceso de las expectativas de inflación y a la fuerte demanda de activos refugio ante los dos episodios de inestabilidad desatados entre junio y agosto.

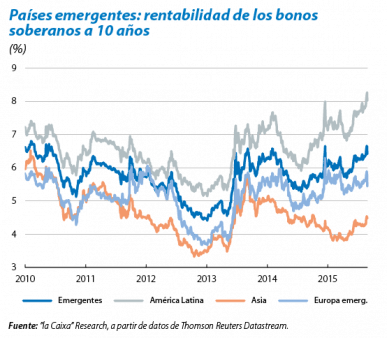

El entorno financiero emergente permanecerá bajo presión en los próximos meses. Al débil aspecto del cuadro macroeconómico en buena parte del área emergente se suman los factores de carácter externo mencionados. En concreto, las decisiones de la Fed en materia de tipos de interés, las crecientes dudas en torno al crecimiento en China y, vinculado en gran medida a este último desarrollo, el descenso del precio de las materias primas constituyen importantes retos para los países emergentes. En este contexto, los flujos de salida de capitales persisten, a la par que las divisas y las bolsas han seguido debilitándose (con mayor intensidad tras la devaluación del yuan). Aun así, el deterioro del entorno financiero no ha alcanzado a los mercados de deuda soberana de la región, y los spreads han mantenido una estabilidad reseñable. Aunque cabe esperar que el sentimiento inversor se mantenga frágil hacia el bloque emergente y la volatilidad elevada de cara a los próximos trimestres, no anticipamos turbulencias graves y persistentes, a diferencia de lo sucedido en 2013.

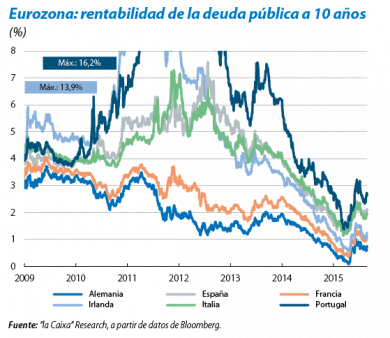

Entre tanto, los mercados de deuda soberana de la eurozona evolucionan favorablemente. Tras el desenlace satisfactorio de la cuestión griega, las TIR periféricas reanudaron la senda descendente y borraron con facilidad los repuntes registrados en junio y julio. Un punto de apoyo poderoso han sido los prometedores registros de crecimiento en países como España o Italia. Otro, los mensajes del BCE en favor de dar continuidad, e incluso ampliar, los estímulos monetarios. Sin embargo, es importante no olvidar los riesgos que todavía amenazan a las economías de la periferia europea. En particular los relacionados con los elevados niveles de endeudamiento (internos y externos) y las citas electorales en Grecia, España y Portugal en otoño. Probablemente este último punto limite el margen para estrechamientos adicionales de la prima de riesgo española frente a la italiana o la portuguesa, si bien el tono de fondo de la deuda española seguirá siendo de relativa fortaleza.

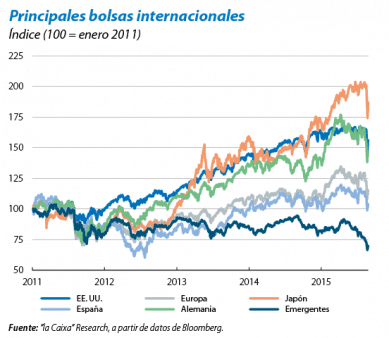

Las bolsas desarrolladas siguen inmersas en una fase de corrección con una volatilidad disparada. El índice VIX de volatilidad implícita de las opciones sobre el S&P 500 ha alcanzado cotas similares a las observadas durante los episodios de crisis en 2010 y 2011. Además del factor chino, la bolsa de EE. UU. está pagando la factura de unos niveles de sobrecompra y exceso de optimismo muy acusados en la primavera. En este sentido, el balance de la campaña de resultados corporativos del 2T en EE. UU. fue más un lastre que un propulsor de las cotizaciones. La tasa de variación interanual de los beneficios de las empresas del S&P 500 fue negativa (–3%) y los datos de ventas siguen sin levantar vuelo. A nivel sectorial, la disparidad fue muy acusada. La cruz la encarna el fuerte deterioro de las cuentas del sector energético a causa del desplome del petróleo. La cara está representada por el sólido desempeño del sector bancario y biotecnológico. En Europa, el perfil ha sido más positivo: el avance de los beneficios se acelera hasta el 15% interanual. Esta circunstancia es atribuible, en buena parte, a las cifras relativas al sector bancario de la región. La consolidación de esta pauta es un factor crucial para apuntalar el escenario positivo que proyectamos para las bolsas europeas y, en particular, para la española, atendiendo al elevado peso que tiene el sector.