La Fed y el BCE inician caminos separados, ¿cuánto tardarán en reencontrarse?

Desde hace algunos meses, las políticas monetarias de la Reserva Federal (Fed) y del BCE han ido divergiendo: la primera avanza lentamente hacia la retirada de estímulos y el segundo intenta profundizar en ellos. Salvo que hubiera una sorpresa mayúscula, el año 2015 será testigo de un hito en este largo adiós: la Fed iniciará las subidas de sus tipos de interés oficiales mientras que el BCE intentará situar los suyos tan abajo como sea posible. Más incógnitas hay, lógicamente, sobre la distancia que se establecerá entre estos dos caminos con el paso del tiempo. El análisis de las curvas de interés de los activos libres de riesgo de EE. UU. y de la eurozona arroja luz al respecto.

De forma simplificada, cada una de dichas curvas se construye a partir de las rentabilidades (anualizadas) a distintos vencimientos que se observan en un determinado momento para activos financieros cuya probabilidad de impago se considere muy reducida. Empezando por el caso de la eurozona, dichos activos pueden ser, por ejemplo, los bonos del Gobierno alemán o los swaps sobre el tipo interbancario a un día, conocido como EONIA. A partir de esta curva se pueden obtener aproximaciones a las expectativas de prestamistas y prestatarios sobre la evolución futura de los tipos de interés. A modo ilustrativo, si disponemos de la rentabilidad de los títulos de deuda pública alemana a seis y 18 meses, podemos derivar, de forma implícita, la rentabilidad que los agentes esperan de un bono con un año de vida para dentro de seis meses. Esto es lo que se conoce como tipo forward implícito, que resulta una buena aproximación del tipo esperado.1

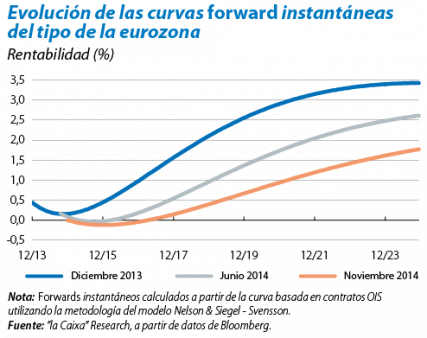

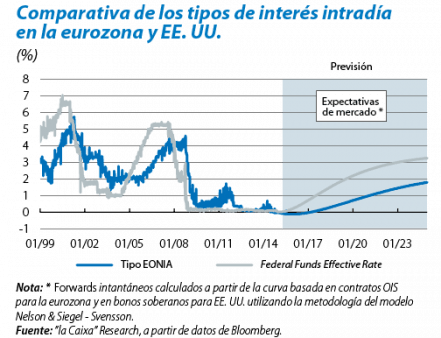

Un tipo forward implícito muy útil es el forward instantáneo (que cabe interpretar como el tipo forward implícito a cortísimo plazo, digamos un día) obtenido a partir de la curva de swaps del EONIA. El motivo es que permite aproximar las expectativas del mercado acerca de los tipos de interés oficiales del BCE (el tipo refi y el tipo de la facilidad de depósito). Las cifras que se observan son muy llamativas: a mediados de noviembre de este año, la curva del forward instantáneo sugiere que los tipos rectores del BCE no empezarán a subir hasta finales de 2017, y que en 2024 (¡dentro de 10 años!) todavía se situarán por debajo del 2,0%. Este ritmo esperado de subidas tan lento recoge el intenso cambio de expectativas que ha tenido lugar durante los últimos meses, al hilo de las decepciones económicas y los pronunciamientos expansivos del BCE. Así, en diciembre de 2013 las expectativas apuntaban a un inicio de las subidas a finales de 2015, para alcanzar el nivel del 2% alrededor de 2018. El escenario lower for longer para el BCE contrasta con las expectativas sobre la actuación de la Fed. En este caso, la curva análoga para el forward instantáneo del tipo interbancario anticipa una senda de subidas que es lenta comparada con ciclos monetarios previos en

EE. UU., pero veloz respecto a lo que se espera para el BCE. Concretamente, el tipo rector de la Fed empezaría a subir a mediados de 2015 y superaría el 2% a mediados de 2017. De hecho, el diferencial entre los tipos de interés a ambos lados del Atlántico irá ampliándose hasta 2019, cuando superará los 230 puntos básicos (un nivel similar a los máximos registrados en episodios del pasado).

En definitiva, las curvas de interés actuales proyectan un escenario de divergencias prolongadas entre las políticas monetarias de EE. UU. y la eurozona. La «singularidad» reside en la extrema lentitud que se espera para las subidas de tipos de interés en la eurozona. Pero si, como consideramos muy probable, la recuperación de la economía europea va más rápido de lo que ahora prevé el mercado, entonces el ritmo de normalización de la política monetaria del BCE no será tan parsimonioso y el reencuentro, o al menos la aproximación, entre los dos bancos centrales no tardará tanto en llegar.

1. Una medición más precisa de la expectativa requeriría el descuento de la prima de riesgo propia de las inversiones a largo plazo respecto a las de corto (prima temporal). En este Focus, nos centraremos en los resultados obtenidos a partir del forward implícito. Para mayor información sobre la prima de riesgo temporal, léase «La prima de riesgo temporal de los treasuries americanos: no está, pero se la espera» de este mismo Informe.