No tan débil como parece

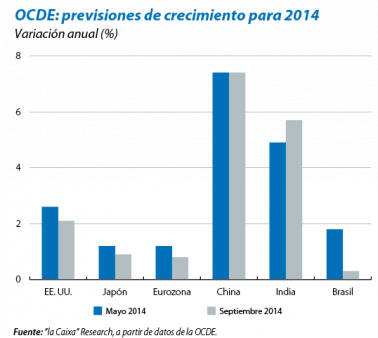

El crecimiento mundial se sitúa en línea con el promedio histórico. Según nuestro escenario central, la economía mundial registrará una expansión del 3,4% en 2014. Se trata de una cifra satisfactoria en tanto que coincide con el promedio alcanzado durante las tres largas décadas comprendidas entre 1980 y 2013. Sin embargo, predomina la percepción de que el pulso global es débil. En este contexto, la OCDE rebaja sus previsiones de crecimiento para la mayoría de las grandes economías y caracteriza la actual expansión mundial de «moderada y desigual». Diversas circunstancias pueden estar contribuyendo a esta apreciación. Primero, la gran heterogeneidad que se observa entre países y regiones, que deja a la vista algunas ovejas negras muy llamativas (en estos momentos, la eurozona). Segundo, el vuelco que ha tenido lugar en los pesos relativos: los emergentes ya superan el 50% del PIB mundial y resultan decisivos para elevar la media, pero son percibidos como un polo lejano de crecimiento. Y tercero, parece que todavía permanecen en el recuerdo, a modo de punto de referencia, los excepcionales registros de 2000-2007, la etapa de auge previa a la última gran crisis. Aunque no se alcanzarán aquellas velocidades, las dinámicas actuales nos llevan a prever una aceleración en 2015 hasta cotas cercanas al 4%, que debería servir para mejorar el sentimiento sobre la economía global. Será crucial la aportación de los dos grandes motores: EE. UU., que ya está acelerando en la segunda mitad de este año, y China, que mantiene ritmos de actividad aceptables mientras reajusta la maquinaria.

ESTADOS UNIDOS

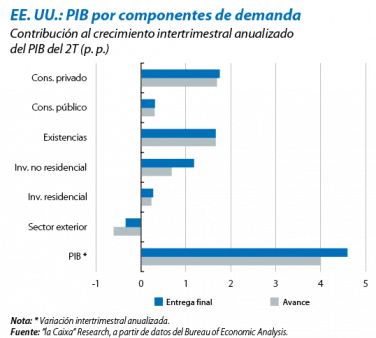

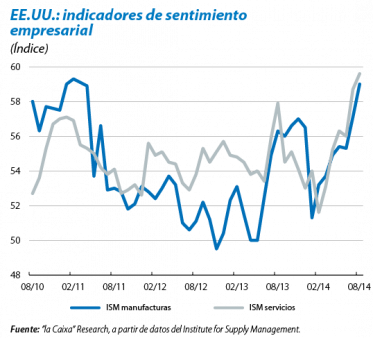

La economía estadounidense confirma su expansión durante el verano. De entrada, se volvió a revisar al alza el avance del PIB en el 2T 2014, desde el 2,5% interanual hasta el 2,6% (del 4,2% intertrimestral anualizado al 4,6%), atribuible en gran medida a los componentes de inversión no residencial y exportaciones. Este tirón en el 2T compensa la fuerte caída que sufrió el PIB en el 1T como consecuencia del temporal hibernal. Ello, junto con el buen tono de la mayoría de indicadores de actividad del 3T, confirma nuestra previsión del 2,2% para el cómputo total del año. Destacan los índices de sentimiento empresarial. El ISM de manufacturas de agosto se encaramó hasta los 59,0 puntos, acercándose al máximo posrecesión de febrero de 2011 (59,3 puntos); y su homólogo en los sectores de servicios subió hasta los 59,6 puntos desde los 58,7 puntos en julio. Asimismo, las ventas minoristas avanzaron un robusto 5,0% interanual en agosto, lo que certifica el dinamismo del consumo. Por contra, el dato de producción industrial de dicho mes decepcionó, desacelerando desde el 4,9% interanual de julio hasta un 4,1%. Con todo, buena parte de la caída se atribuye a una normalización en la producción del sector automovilístico después de una fuerte subida en julio.

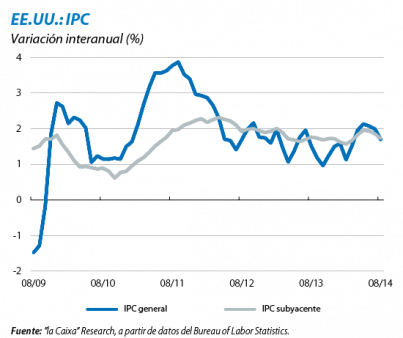

Inflación bajo control. En este entorno de sólido avance, se mantiene la estabilidad de los precios. Así, la tasa de inflación de agosto fue del 1,7% interanual, tres décimas por debajo del registro de julio por la bajada del precio de la gasolina. Por su parte, el IPC subyacente (sin energía ni alimentos) también avanzó un 1,7% interanual (1,9% en julio). Esta pauta estable de los precios, que prevemos que se mantenga el resto del año, apoya el curso muy gradual de normalización monetaria defendido por la presidenta de la Reserva Federal, Janet Yellen. En particular, en la reunión de septiembre del Comité Federal de Mercado Abierto (FOMC, por sus siglas en inglés) se reiteró el compromiso de mantener los tipos de interés muy bajos durante un «periodo de tiempo considerable» después del cese del tapering (previsto para finales de octubre).

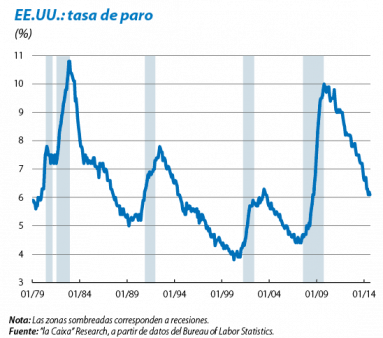

Prosigue la mejora del mercado laboral, a pesar de la ligera decepción que supuso el dato de creación de puestos de trabajo en agosto. En concreto, se crearon 142.000 empleos netos,

la primera vez en seis meses que no se supera la barrera de los 200.000. Con todo, desde la finalización de la recesión, la economía estadounidense ha generado más de nueve millones de puestos de trabajo, de modo que se han recuperado los empleos destruidos durante la crisis. La tasa de paro ha descendido desde el 10% de finales de 2009 hasta el 6,1% de agosto. Por su parte, los avances salariales se muestran todavía tímidos (0,2% intermensual y 2,1% interanual en agosto), lo que favorece la contención de precios de nuestro escenario central.

En este entorno de mejora, el mercado de la vivienda sigue sin mostrar la robustez prevista. Aunque en líneas generales el sector inmobiliario sigue recuperándose, lejos quedan los pronósticos de que el sector sería uno de los pilares sobre los que se apoyaría el crecimiento económico en 2014. Esto es lo que ponen de manifiesto las cifras un tanto débiles de diversos indicadores de los últimos dos meses. En concreto, el índice Case-Shiller de precios para 20 áreas metropolitanas aumentó un 6,7% en julio, lo que supone una nueva desaceleración con respecto al avance de junio (de 1,3 p. p.). Asimismo, las ventas de viviendas de segunda mano bajaron por primera vez desde marzo (–1,8% intermensual). Sin embargo, no hay motivos para pensar en una recaída generalizada del sector. Así, las ventas de viviendas nuevas sorprendieron al alza con un crecimiento del 18% entre julio y agosto, el mayor salto intermensual desde principios de los noventa (2,4% interanual para el acumulado de enero a agosto).

JAPÓN

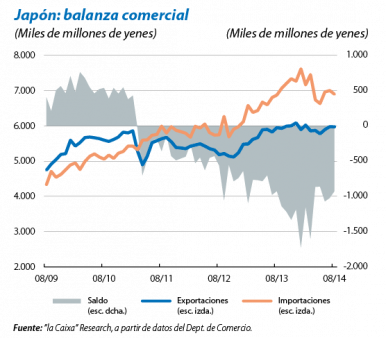

La contracción del 2T de la economía nipona fue mayor que lo que sugería la estimación preliminar del PIB. Tras el repunte del PIB del 1T por el efecto anticipación de la subida del IVA en abril, el fuerte retroceso del 2T (un 1,8% intertrimestral, previamente un 1,7%) nos hace poner un sesgo bajista a la previsión de avance para el conjunto de 2014 (1,1%). La revisión ahonda en la caída del consumo privado y de la inversión. En este sentido, los primeros indicadores de actividad del 3T, como la atonía de las importaciones, sugieren que la demanda interna todavía se mantiene débil. Asimismo, las exportaciones, uno de los motores tradicionales del crecimiento de Japón, siguen sin despegar, situándose todavía un 17% por debajo del nivel de 2007.

En este entorno, los precios continúan subiendo en Japón, aunque menos de lo esperado. En particular, el IPC de agosto subió un 3,3% interanual, ligeramente por debajo del registro de julio (3,4%). Por su parte, el IPC subyacente (sin alimentos ni energía) se mantuvo de nuevo plano en el 2,3%. Sin el efecto distorsionador del aumento del IVA, el IPC se habría situado en el 1,3%, todavía lejos del objetivo del Banco de Japón del 2% pero sin signos de recaída deflacionista. A este respecto, finalmente podemos hablar de un incremento significativo de los salarios nominales (del 0,9% interanual en el salario base en julio frente al –0,5% interanual en diciembre de 2013). Este es un elemento clave para el apoyo de la demanda interna.

EMERGENTES

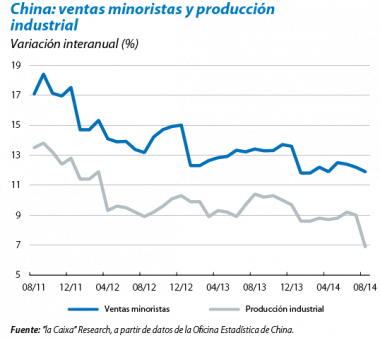

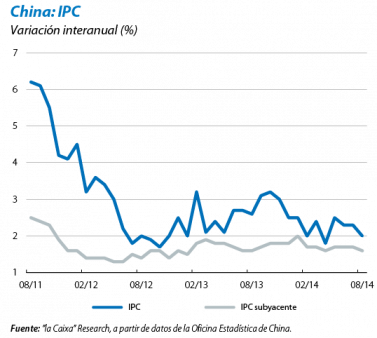

Las perspectivas de crecimiento para China siguen ancladas en torno al 7,5%, a pesar de la pérdida de ímpetu de algunos indicadores de actividad de agosto. Sobresale la producción industrial, que avanzó un 6,9% interanual, desacelerando significativamente desde el 9,0% de julio. Ventas minoristas e inversión también crecieron a un ritmo ligeramente más pausado que el mes anterior (11,9% y 16,5% interanual, respectivamente). Por su parte, el índice de sentimiento empresarial del sector manufacturero PMI (elaborado por Markit) del mes de septiembre se quedó plano en los 50,2 puntos. En positivo, el superávit exterior anotó un nuevo récord mensual en agosto, acercándose a los 50.000 millones de dólares, gracias tanto a la fortaleza de las exportaciones, que crecieron un 9,4% interanual, como a la contracción de las importaciones (–2,4%). Precisamente este buen dato del saldo comercial queda algo deslucido por dicha contracción importadora, que refleja cierta debilidad del consumo interno y, por tanto, la dificultad a la que se enfrenta el país asiático para virar hacia un modelo con un mayor protagonismo del gasto de los hogares.

Gran disparidad entre el resto de emergentes. Los casos de India, Turquía y Brasil ilustran el contraste de casuísticas. Así, mientras que la India continúa corrigiendo algunos de sus desequilibrios más apremiantes (inflación y cuenta corriente), Brasil se muestra incapaz de controlar sus precios. A esto se le suma la incertidumbre electoral que se cierne sobre el país latinoamericano. Por su parte, en Turquía, el PIB cayó un 0,5% intertrimestral (lo que supone dejar en un 2,1% la tasa interanual). A pesar del retroceso, cabe señalar que no solo esperábamos un dato peor sino que además la composición del PIB va en la línea correcta, toda vez que combina el ineludible ajuste de la demanda interna con una mayor contribución de la demanda externa (lo que ayuda a reducir el abultado desequilibrio por cuenta corriente). Asimismo, los indicadores del 3T sugieren que la actividad ya está mejorando, si bien de forma leve. De acuerdo con todo ello, revisamos ligeramente al alza las perspectivas de crecimiento de la economía turca para el total de 2014 hasta el 2,8%.