Semana del 9 al 16 de junio de 2023

- La inflación en España retoma su tendencia a la baja en mayo

- El BCE apenas revisa los escenarios de crecimiento e inflación para la eurozona

- Dos marchas distintas entre la Fed y el BCE

- Economía española

La inflación en España retoma su tendencia a la baja en mayo

La inflación general confirmó la caída que apuntó el indicador adelantado para el mes de mayo y se situó en el 3,2% interanual (4,1% en abril), el nivel más bajo desde mediados de 2021. Esta moderación vino dada por una caída generalizada en los principales componentes del IPC. Así, la inflación núcleo (que excluye todos los alimentos y la energía) se situó en el 4,3% interanual, 0,3 p. p. por debajo del registro de abril, gracias a una fuerte moderación en la tasa de inflación de bienes industriales. Por su parte, la inflación de alimentos, bebidas y tabaco continuó moderándose hasta el 11,6%, 0,8 p. p. por debajo de abril, y mostrando un avance intermensual por debajo del promedio histórico para un mes de mayo. Finalmente, el componente de precios de la energía ahondó en su caída interanual, situándose en el –19,6% (–15,6% en abril). Con respecto a nuestro escenario de previsiones, estas cifras se han situado por debajo del rango esperado (véase la Nota Breve).

Última actualización: 13 febrero 2026 - 10:00Los salarios en España aceleran su ritmo de crecimiento. Según la Encuesta trimestral de coste laboral (ETCL), el coste laboral por trabajador creció en el 1T a una tasa interanual del 5,8% (4,3% anterior), lo que se corresponde con un aumento del 5,4% del coste salarial y del 6,7% de los otros costes, entre los que se incluyen las cotizaciones a la Seguridad Social. Sin embargo, el coste salarial por hora trabajada registra un crecimiento inferior (del 4,1%), un ritmo que está en línea con el incremento que apuntan otros indicadores salariales y las subidas en los convenios colectivos. Por otra parte, las vacantes no cubiertas en el mercado laboral registran un fuerte avance y alcanzan las 149.644, nuevo máximo de la serie: los servicios concentran el 89% de las vacantes, sobre todo sanidad, comercio y, muy especialmente, la Administración pública.

Última actualización: 19 diciembre 2025 - 10:34Se prolonga la corrección del déficit comercial exterior de España. El déficit comercial de bienes acumulado hasta abril se situó en 10.954 millones de euros, la mitad que en el mismo periodo de 2022 (21.811 millones), aunque por encima del promedio del periodo prepandémico (8.576 millones en 2014-2019). Por un lado, el déficit energético se redujo hasta 11.640 millones frente a 16.155 millones en el mismo periodo de 2022, fruto de la caída de las importaciones (–17,6%). A su vez, la balanza de bienes no energéticos también mostró un comportamiento positivo, al anotar un superávit de 687 millones en contraste con el déficit de 5.656 millones del año pasado. La mejora acusa el mayor dinamismo de las exportaciones (10,4% vs. 4,4% las importaciones), un dato que, sin embargo, refleja el aumento de los precios (+10,1%), ya que en volumen están prácticamente estancadas (+0,3%).

La actividad inmobiliaria en España se sigue moderando. En abril, se realizaron 43.311 compraventas de vivienda, un 8,1% menos que en abril de 2022. Por segmentos, la moderación fue generalizada, aunque la caída fue más pronunciada en vivienda usada que en obra nueva (–9% y –4,2% interanual, respectivamente). Las compraventas han anotado una caída del 3,4% en lo que llevamos de año, por lo que se empieza a manifestar el impacto sobre la demanda del aumento de los tipos de interés y de la erosión del poder adquisitivo de los hogares. Con todo, cabe recordar que la moderación parte de un punto de partida muy elevado. Así, a pesar de la caída, las compraventas en el acumulado enero-abril de 2023 se mantienen un 16,7% por encima del registro del mismo periodo de 2019.

- Economía internacional

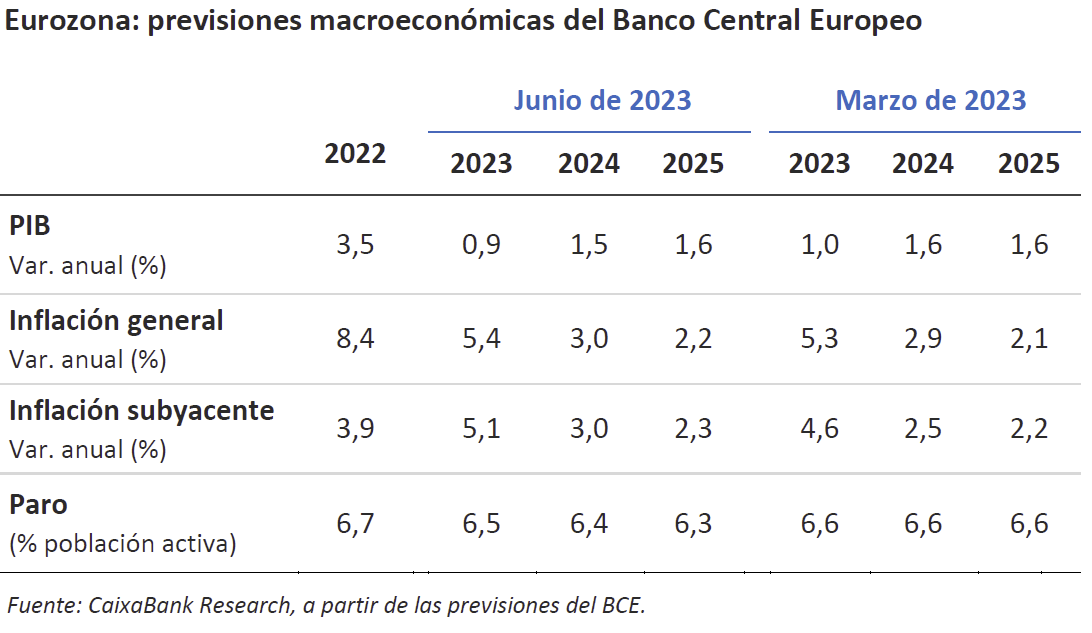

El BCE apenas revisa los escenarios de crecimiento e inflación para la eurozona

La autoridad monetaria ha recortado en 0,1 p. p. el crecimiento previsto para la eurozona en 2023 y 2024, hasta el 0,9% y 1,5%, respectivamente. Estas estimaciones, no obstante, hay que tomarlas con cierta cautela, ya que se realizaron antes de la revisión de la estadística del PIB, por lo que incorporan un crecimiento en el 1T 2023 del 0,1% intertrimestral y no del –0,1% resultante tras la revisión de los datos. Más allá de estos matices, el BCE se muestra bastante confiado con la marcha de la economía en el segundo semestre, a medida que se sigan normalizando las cadenas de oferta globales y se recupere la renta real, gracias al buen momento del mercado de trabajo en un contexto de moderación gradual de la inflación. Sin embargo, reconoce que el endurecimiento de la política monetaria y la normalización de la política fiscal afectarán negativamente al crecimiento. Respecto a la inflación general, eleva solo en 0,1 p. p. su previsión en 2023 y 2024, hasta el 5,4% y 3,0%, respectivamente; mientras que reconoce una mayor persistencia para la inflación subyacente (excluidos alimentos y energía), elevando en 0,5 p. p. su estimación para 2023 y 2024, hasta el 5,1% y el 3,0%, respectivamente. En cualquier caso, el BCE reconoce que la incertidumbre que rodea a sus escenarios sigue siendo muy elevada.

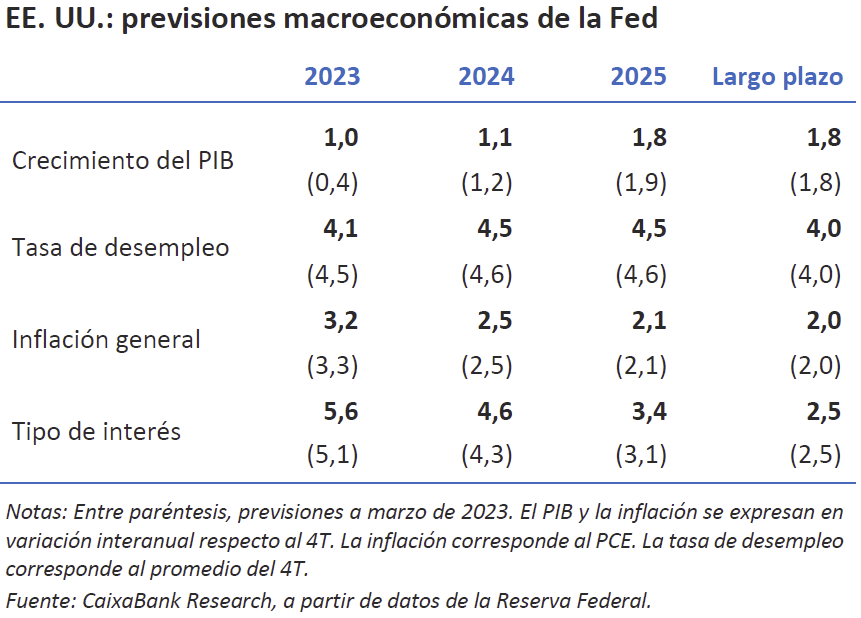

Indicadores mixtos de actividad económica en EE. UU. mientras la inflación sigue cayendo. La inflación general estadounidense mantuvo su tendencia de moderación en mayo y descendió hasta el 4,0% interanual, el registro más bajo desde marzo de 2021, gracias, sobre todo, a un fuerte descenso de los precios energéticos (–3,6% intermensual). Los otros componentes de la cesta tuvieron un comportamiento similar al del mes anterior: confirman las presiones desinflacionistas con respecto a lo observado en 2022 pero se mantienen en cotas elevadas, con cierta persistencia en algunos componentes de la inflación núcleo (que excluye alimentos y energía), que cayó 2 décimas hasta el 5,3% interanual (véase la Nota Breve). En cuanto a la actividad económica, las ventas minoristas aumentaron un 0,3% intermensual en mayo (0,4% en abril), en cambio la producción industrial cayó un 0,2%. Ambos indicadores apuntan en direcciones distintas, pero son coherentes con las señales de resiliencia en el mercado laboral, que sostienen el consumo privado, y una debilidad en el sector de las manufacturas. En este contexto, la actualización del cuadro de previsiones de la Reserva Federal mostró para el 4T 2023 no solo unos mayores tipos de interés, sino también una inflación núcleo más elevada (3,9%), una menor tasa de paro (4,1%) y un mayor crecimiento económico (1,0%).

Los datos de mayo apuntan a un 2T decepcionante en China. Los principales indicadores económicos han dado señales de enfriamiento del gigante asiático en mayo. Y es que, tras la sorpresa negativa en los datos de exportaciones la semana pasada, los datos de producción industrial (+3,6% interanual en mayo vs. 5,6% anterior), ventas minoristas (+12,7% vs. 18,4% anterior) e inversión (+4,0% en acumulado del año vs. 4,7% anterior) confirman que la recuperación de la economía china, a pesar de haber superado las expectativas en el 1T, ha perdido rápidamente su dinamismo en los últimos meses. En este contexto, el Banco Popular de China ha empezado una nueva ronda de flexibilización monetaria. Tras esta señal de preocupación de las autoridades chinas con la economía, se esperan más anuncios de estímulos monetarios y fiscales.

- Mercados financieros

Dos marchas distintas entre la Fed y el BCE

En su reunión de junio, la Reserva Federal no modificó los tipos de interés, tras 10 reuniones consecutivas subiéndolos. Así, mantuvo el intervalo objetivo en el rango 5,00%-5,25% y explicó que pausando la subida de tipos de interés podrían valorar mejor cómo la economía absorbe el agresivo endurecimiento monetario realizado hasta la fecha. No obstante, pese a que en el comunicado no hay una referencia explícita sobre qué dirección tomarán los tipos de interés en el futuro, el dot plot (gráfico con previsiones de los tipos oficiales) publicado y las declaraciones posteriores del presidente Jerome Powell muestran que casi todos los miembros del FOMC son partidarios de realizar más subidas de tipos en lo que resta de año (véase la Nota Breve). Por su parte, en Europa, el BCE sí subió los tipos de interés en 25 p. b. (tal y como se esperaba) y situó el depo y el refi en el 3,50% y 4,00%, respectivamente. Además, espoleado por la inercia en las presiones inflacionistas subyacentes (el nuevo cuadro macroeconómico proyecta una desaceleración algo más lenta de la inflación núcleo en todo el horizonte 2023-2025), el BCE apuntó a un nuevo incremento de los tipos en julio («muy probable», dijo la propia Lagarde, si «no hay un cambio material en las perspectivas macroeconómicas»), aunque formalmente el BCE no se comprometió y, de hecho, reiteró la estrategia de ir «reunión a reunión» y «según la evolución de los datos» (véase la Nota Breve).

Los inversores digieren con altibajos los anuncios de los bancos centrales. Junto al BCE y a la Fed, los dos principales bancos centrales en Asia, el Banco de Japón y el Banco Popular de China, también mantuvieron reuniones de política monetaria en la semana. En el primero, se confirmó la estrategia de mantener el sesgo acomodaticio en la política monetaria, tanto en los tipos oficiales (–0,1%) como en la política de control de la curva soberana. En el segundo, se anunció un recorte de 10 p. b. en los tipos oficiales, la primera reducción desde agosto de 2022. En los mercados financieros, los distintos anuncios de política monetaria, junto a la sorpresa positiva en los datos de inflación de EE. UU., se reflejaron en movimientos de ida y vuelta en los principales activos de riesgos, bajo un patrón de «más a menos» a lo largo de la semana. Así, las señales de una estrategia de «tipos más altos por más tiempo» en las reuniones tanto del BCE como de la Fed se transmitieron en una revisión al alza en los implícitos en los mercados monetarios: en EE. UU., se espera una última subida de 25 p. b. y ya no descuentan bajadas este año; en la eurozona, se cotiza un tipo terminal (depo) cercano al 3,9%, mientras que el euríbor a 12 meses cerró la semana cotizando en torno al 4,0% por primera vez desde agosto de 2008. En este contexto, los tipos soberanos ascendieron (avance más notable en la parte corta de la curva), el euro se apreció frente al dólar y los índices bursátiles cerraron con avances generalizados. Con respecto a las materias primas, el precio del petróleo (Brent) también zigzagueó para cerrar prácticamente plano en la semana, mientras que, en contraste, el precio del gas natural en Europa (TTF holandés) llegó a superar los 40 €/MWh, el máximo nivel en los últimos dos meses, influido por una mayor demanda asociada al aumento de las temperaturas y por disrupciones de oferta en Noruega.

Principales indicadores financieros

15-6-23 9-6-23 Var. semanal Acumulado 2023 Var. interanual Tipos (puntos básicos) Tipos 3 meses Eurozona (Euribor) 3,55 3,47 8 142 372 EE. UU. (Libor) 5,51 5,54 -3 74 345 Tipos 12 meses Eurozona (Euribor) 3,97 3,93 +4 67 291 EE. UU. (Libor) 5,82 5,78 +4 34 215 Tipos 10 años Alemania 2,50 2,38 13 7 79 EE. UU. 3,72 3,74 -2 -15 52 España 3,45 3,36 8 -7 56 Portugal 3,17 3,09 7 -27 33 Prima de riesgo (10 años) España 94 98 -4 -14 -23 Portugal 66 72 -6 -34 -47 Renta variable (porcentaje) S&P 500 4.426 4.299 3,0% 15,3% 20,7% Euro Stoxx 50 4.365 4.290 1,8% 15,1% 27,3% IBEX 35 9.431 9.310 1,3% 13,4% 16,7% PSI 20 6.039 5.967 1,2% 5,5% 2,6% MSCI emergentes 1.024 1.002 2,1% 7,0% 1,5% Divisas (porcentaje) EUR/USD dólares por euro 1,095 1,075 1,8% 2,2% 3,8% EUR/GBP libras por euro 0,856 0,855 0,2% -3,3% 0,2% USD/CNY yuanes por dólar 7,121 7,131 -0,1% 3,2% 6,2% USD/MXN pesos por dólar 17,122 17,282 -0,9% -12,2% -16,1% Materias Primas (porcentaje) Índice global 103,5 101,0 2,5% -8,2% -20,6% Brent a un mes $/barril 75,7 74,8 1,2% -11,9% -36,8% Gas n. a un mes €/MWh 41,1 32,0 28,4% -46,1% -66,9% Fuente: CaixaBank Research, a partir de datos de Bloomberg.

PULSO ECONÓMICO es una publicación de CaixaBank Research, que contiene informaciones y opiniones que proceden de fuentes que consideramos fiables. Este documento tiene un propósito meramente informativo, por lo cual CaixaBank no se responsabiliza en ningún caso del uso que se pueda hacer del mismo. Las opiniones y las estimaciones son propias de CaixaBank Research y pueden estar sujetas a cambios sin notificación previa.