Setmana del 8 al 15 de setembre del 2023

Setmana del 8 al 15 de setembre del 2023

- Economia espanyola

La demanda interna a Espanya es mostra feble a l’inici del 3T 2023

Les vendes interiors de les grans empreses van caure un 1,3% intermensual al juliol, en termes reals i desestacionalitzats, i se situen ja un 1,5% per sota de la mitjana del 2T 2023, fet que apunta a un comportament modest de la demanda interna durant el 3T 2023. Per branques d’activitat, les vendes de béns de consum es van mantenir planes en termes intermensuals, mentre que les de capital i les de béns intermedis van recular el 3,2% i l’1,4% intermensual, respectivament.

Les vendes interiors de les grans empreses van caure un 1,3% intermensual al juliol, en termes reals i desestacionalitzats, i se situen ja un 1,5% per sota de la mitjana del 2T 2023, fet que apunta a un comportament modest de la demanda interna durant el 3T 2023. Per branques d’activitat, les vendes de béns de consum es van mantenir planes en termes intermensuals, mentre que les de capital i les de béns intermedis van recular el 3,2% i l’1,4% intermensual, respectivament.

Última actualització: 12 desembre 2025 - 11:00Les dades d’execució pressupostària del primer semestre apunten a un dèficit públic una mica menor que el 2022

El dèficit consolidat de les Administracions públiques, excloses les corporacions locals, va pujar en l’acumulat del gener al juny al 2,2% del PIB, del 2,4% en el mateix període del 2022. Aquesta lleugera millora va ser deguda al creixement dinàmic dels ingressos públics (+9,2% interanual en l’acumulat fins al juny), impulsats per la recaptació d’impostos directes i per les cotitzacions socials gràcies, en gran mesura, al bon comportament del mercat laboral. La despesa pública, per part seva, ha repuntat un notable 7,5% interanual i ha destacat un avanç interanual de les prestacions socials del 9,6% per la revaloració de les pensions aquest 2023 en un 8,5%.

Els salaris a Espanya recuperen poder adquisitiu. Segons l’Enquesta trimestral de cost laboral (ETCL), el cost laboral per hora efectiva, amb dades corregides de calendari i desestacionalitzades, va augmentar un 5,6% interanual en el 2T 2023 (4,3% anterior), màxim des del 2T 2020; mentre que els costos salarials van créixer una mica per sota: 4,9% en el cas dels costos per hora i un 5,2% el cost per treballador. D’altra banda, les vacants no cobertes al mercat laboral es van reduir lleugerament fins a 148.091 llocs: els serveis continuen concentrant gairebé el 90% de les vacants, sobretot sanitat, activitats administratives, comerç i, fonamentalment, Administració pública.

Última actualització: 19 setembre 2025 - 10:36 - Economia internacional

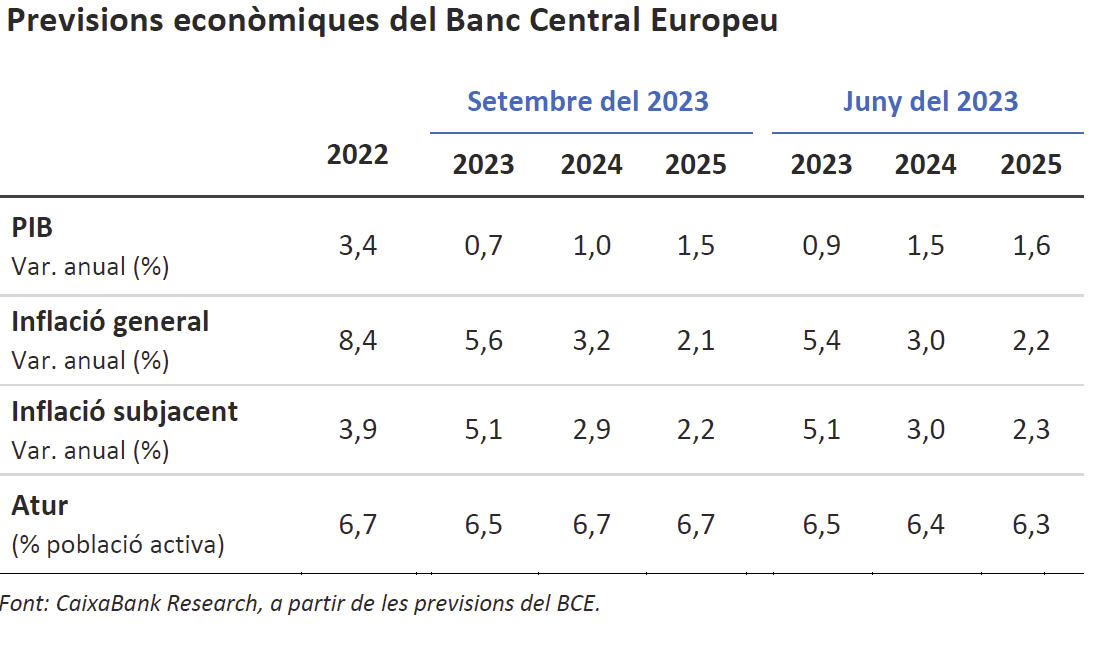

Se succeeixen les revisions a la baixa en les previsions de creixement per a la zona de l’euro

Així, la Comissió Europea, a l’informe d’estiu, ha retallat en 0,3 p. p. el creixement previst tant per al 2023 (fins a un 0,8%) com per al 2024 (fins a l’1,3%). Per països, destaca el deteriorament de l’escenari per a Alemanya, l’única de les grans economies que enguany entraria en recessió (–0,6 p. p., fins al –0,4%); seguida d’una recuperació molt modesta el 2024 (–0,3 p. p., fins a l’1,4%). Respecte a la inflació general, la Comissió a penes modifica el seu escenari respecte a l’estimat al maig (–0,2 p. p., fins al 5,6% el 2023; i +0,1% p. p., fins al 2,9% el 2024). Una mica més caut es mostra el BCE en creixement, sobretot per a l’any que ve: –0,2 p. p., fins al 0,7% el 2023; i –0,5 p. p., fins a l’1,0% el 2024. Per a la inflació general, eleva en 0,2 p. p. la seva previsió, tant per al 2023 (fins al 5,6%) com per al 2024 (fins al 3,2%) per un impacte més gran del component d’energia, atès que les previsions per a les mesures subjacents d’inflació s’han revisat a la baixa en 0,1 p. p. tant el 2023 (fins al 2,9%) com el 2024 (fins al 2,2%).

La inflació augmenta als EUA pel preu dels combustibles, però les mesures subjacents continuen corregint

La inflació general, mesurada per l’IPC, va registrar a l’agost un augment intermensual desestacionalitzat del 0,6% (0,2% al juliol), el més elevat dels últims 14 mesos. Els alts preus del combustible van ser la principal font de la pressió inflacionista a l’agost, ja que el component energètic va augmentar un 5,6%. En termes interanuals, la inflació va augmentar 0,5 p. p., fins al 3,7%, marcant així el segon mes consecutiu de pujada. No obstant això, la inflació nucli (que exclou aliments i energia) sí que es va continuar moderant i es va situar en el 4,3% interanual, mínim des del setembre del 2021. Aquests signes de desinflació es van observar en components importants de la cistella com el shelter (cost de l’habitatge), vehicles usats i lleure. Atesa la tendència baixista que continuen mostrant les mesures subjacents d’inflació, no considerem que el repunt mostrat per la general suposi un canvi en el to de la Reserva Federal, que molt probablement no apujarà els tipus d’interès a la reunió del 20 de setembre (vegeu la Nota Breve).

Última actualització: 16 maig 2025 - 13:09Un mes d’agost amb un to més positiu a la Xina

Després de la publicació de les dades d’exportacions i de sentiment empresarial una mica millors del que s’esperava, les darreres dades apunten a una modesta recuperació de l’economia xinesa a l’agost: en termes interanuals, la producció industrial va créixer un 4,5% (vs. 3,7% al juliol), les vendes al detall van augmentar un 4,6% (vs. 2,5% al juliol) i el crèdit al sector privat manté el to positiu (+9,0% vs. 8,9% anterior). Mentrestant, la política fiscal i la relaxació de regulacions al sector immobiliari haurien de continuar donant un suport moderat a l’economia xinesa els propers mesos. A més, també el Banc Popular de la Xina ha anunciat noves retallades de tipus, fet que ha reduït la ràtio de reserves obligatòries dels bancs. Tot i així, tenint en compte la timidesa de les intervencions recents de les autoritats xineses, la manca de confiança generalitzada d’inversors i consumidors a la Xina i la debilitat de l’entorn macroeconòmic global, no cal esperar una recuperació robusta de la demanda.

- Mercats financers

El BCE apuja els tipus en 25 p. b. i arriba al cim

A la reunió del 14 de setembre, el BCE va tornar a apujar els seus tipus d’interès en 25 p. b., però el més destacat va ser que va assenyalar que les cotes actuals (depo en el 4,00% i refi en el 4,50%) probablement suposen la fi del cicle d’increments de tipus (després d’acumular una pujada de +450 p. b. des del juliol del 2022). Amb tot, això no representarà la fi de la política monetària restrictiva. Més aviat al contrari: el BCE va reiterar que, en la seva lluita contra la inflació, els tipus s’han de mantenir a les cotes actuals per un període de temps prou llarg. I és que el BCE continua veient que la inflació seguirà massa elevada durant massa temps (les noves projeccions del banc central la situen al voltant del 3% al tancament del 2023 i al llarg del 2024, assolint un 2,0% només a partir del 3T 2025). Així mateix, la feblesa dels últims indicadors d’activitat s’ha traduït en una revisió a la baixa del creixement econòmic, però continuen confiant que la zona de l’euro esquivarà la recessió: al seu escenari anticipa taxes intertrimestrals del PIB del 0,0%-0,1% els propers trimestres i aposta per creixements més dinàmics a partir de la primavera del 2024. Així, després de la reunió, les expectatives implícites als mercats financers apunten que el BCE mantindria el tipus depo en el 4,00% (refi en el 4,50%) fins al 3T 2024, quan es podria produir una primera retallada de tipus d’interès (vegeu la Nota Breve). Amb un to molt semblant, però amb accions diferents, creiem que podria actuar la Reserva Federal a la reunió del 20 de setembre. Pensem que la Fed no apujarà els tipus i els mantindrà a l’interval 5,25%-5,50%, però no descartarà alguna pujada més en el que resta d’any en funció de l’evolució de les dades. On sí que hi haurà segurament molta similitud amb el discurs del BCE és en el fet de reiterar la intenció de mantenir una política restrictiva per força temps (high for longer) (vegeu la Nota Breve).

Principals indicadors financers

14-9-23 8-9-23 Var. setmanal Acumulat 2023 Var. interanual Tipus (punts bàsics) Tipus 3 mesos Zona euro (Euribor) 3,87 3,80 7 174 284 EUA (SOFR) 5,41 5,41 +0 82 197 Tipus 12 mesos Zona euro (Euribor) 4,16 4,09 +7 87 194 EUA (SOFR) 5,44 5,42 +2 57 132 Tipus 10 anys Alemanya 2,59 2,61 -2 16 82 EUA 4,29 4,26 3 42 84 Espanya 3,64 3,65 -1 12 72 Portugal 3,33 3,34 -1 -11 53 Prima de risc (10 anys) Espanya 105 104 1 -3 -11 Portugal 74 73 0 -26 -30 Renda variable (percentatge) S&P 500 4.505 4.457 1,1% 17,3% 15,5% Euro Stoxx 50 4.280 4.237 1,0% 12,8% 20,8% IBEX 35 9.549 9.365 2,0% 14,8% 18,1% PSI 20 6.227 6.130 1,6% 8,8% 5,3% MSCI emergents 982 974 0,8% 2,7% 2,5% Divises (percentatge) EUR/USD dòlars per euro 1,064 1,070 -0,5% -0,6% 6,4% EUR/GBP lliures per euro 0,858 0,858 -0,1% -3,1% -1,6% USD/CNY yuans per dòlar 7,279 7,344 -0,9% 5,5% 4,1% USD/MXN peso per dòlar 17,110 17,595 -2,8% -12,3% -14,8% Matèries Primeres (percentatge) Índex global 107,7 106,1 1,5% -4,5% -8,5% Brent a un mes $/barril 93,7 90,7 3,4% 9,1% 3,1% Gas n. a un mes €/MWh 35,5 34,5 2,9% -53,5% -83,4% Font: CaixaBank Research, a partir de dades de Bloomberg.

POLS ECONÒMIC és una publicació de CaixaBank Research, que conté informacions i opinions procedents de fonts que considerem fiables. Aquest document té un propòsit merament informatiu, per la qual cosa CaixaBank no es responsabilitza en cap cas de l’ús que se’n pugui fer. Les opinions i les estimacions són pròpies de CaixaBank Research i poden estar subjectes a canvis sense notificació prèvia.