El impacto de la política monetaria sobre el precio de la vivienda

Un nuevo ciclo alcista se va afianzando en el sector inmobiliario. La evolución del precio de la vivienda es una buena muestra de ello: lleva dos años y medio creciendo y, en algunas zonas, el incremento acumulado alcanza el doble dígito. La recuperación del sector es sólida, se apoya en una notable recuperación de la actividad y en el auge de la demanda, propiciada por el dinamismo del mercado laboral y la mejora de las condiciones financieras. A este último punto dedicamos el Focus.

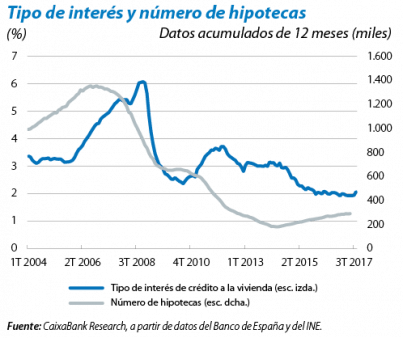

Empezamos con un sencillo ejemplo para ilustrar la relevancia de la política monetaria llevada a cabo por el BCE para apoyar a aquellos hogares más afectados por la crisis: una reducción de 1 p. p. en los tipos de interés hipotecarios permite compensar una caída de la renta bruta de un hogar del 8% y mantiene la ratio de esfuerzo para la compra de vivienda sin cambios.1 Sirva de referencia que, entre 2012 y 2016, la renta de los hogares cayó un 6,3% en promedio en términos acumulados, y la política monetaria acomodaticia que se llevó a cabo ayudó a que el tipo de interés hipotecario disminuyera 1,3 p. p.

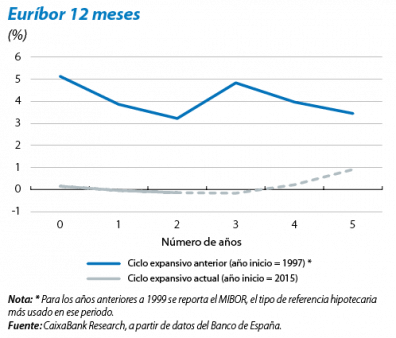

Hasta el momento, todo apunta a que el entorno de tipos seguirá siendo favorable. Si bien el BCE está empezando a cambiar el tono de su discurso, no se esperan subidas de tipos de interés hasta mediados de 2019 y, además, todo apunta a que serán muy graduales. En particular, prevemos que el tipo medio sobre el saldo vivo de crédito hipotecario se mantenga por debajo del 2,5% en los próximos dos años, muy por debajo del 5,0% que se registró, en promedio, en el ciclo anterior.2 Por tanto, se espera que los hogares más afectados por la crisis económica puedan seguir contando con el apoyo de un entorno de tipos de interés muy bajos.

Sin embargo, es preciso tener en cuenta que el entorno de bajos tipos también está presionando el precio de la vivienda al alza. Por un lado, incentiva la inversión en vivienda, al generar un menor retorno de los productos financieros de ahorro y, además, permite el acceso a viviendas más caras. Un ejemplo lo ilustra muy bien: una reducción de 1 p. p. en los tipos de interés hipotecarios permite financiar un inmueble un 10% más caro.1 Si trasladamos el ejemplo al entorno de tipos actual, obtenemos que, con una cuota mensual hipotecaria de 550 euros durante 20 años, un tipo de interés del 3,2%3 permite financiar la compra de una vivienda de un importe de 120.943 euros, un valor un 18% más alto del que se podría financiar si los tipos de interés fuesen del 5%, como en el ciclo anterior.

Más allá de los ejemplos ilustrativos para hogares con características determinadas, los artículos académicos que intentan aislar el efecto agregado de la política monetaria sobre el precio de la vivienda de manera más exhaustiva estiman que este es notable. En particular, en los países desarrollados, una disminución de 1 p. p. del tipo de interés real puede llegar a presionar al alza el precio de la vivienda cerca de 1 p. p.4

1. Se asume una reducción de tipos del 3% al 2%, con una hipoteca a 20 años.

2. Las diferencias en los tipos de interés reales probablemente no serán tan amplias porque se espera que la inflación se mantenga en cotas inferiores a las del ciclo anterior.

3. Se asume una hipoteca equivalente al 80% del valor de la vivienda. Sirva de referencia que, en la actualidad, la cuota hipotecaria mensual media se sitúa en 549 euros, el vencimiento medio es de 23,4 años y el tipo de interés para las hipotecas constituidas a tipo fijo es del 3,16% (3T 2017).

4. Véase Kuttner, K. (2012), «Lower Interest Rates and Housing Bubbles: Still No Smoking Gun» y Jarociński, M. y Smets, F. R. (2008), «House Prices and the Stance of Monetary Policy», Federal Reserve Bank of St. Louis Review, 90.