Los datos siguen hablando de recuperación

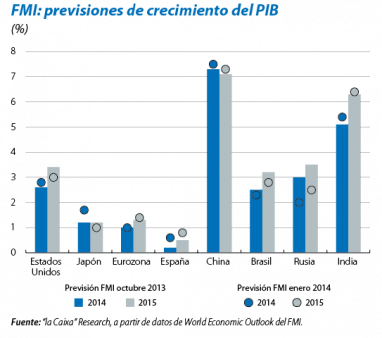

El FMI aumenta ligeramente la previsión de crecimiento global para 2014 gracias a la mejora de las economías desarrolladas. La economía mundial crecerá un 3,7% en 2014, una décima por encima de la previsión de octubre. La aceleración en la proyección para EE. UU. se apoya en el menor ajuste fiscal previsto en 2014 y en el repunte de actividad ya acaecido durante la segunda mitad de 2013. La previsión para Japón también se incrementa, amparada por una política fiscal en clave expansiva. Por su parte, la eurozona entrará en terreno positivo después de dos años de recesión. En cambio, la previsión para los emergentes en su conjunto no varía, aunque esconde diferencias significativas entre países. Precisamente, los problemas de algunas economías emergentes, tal y como se ha puesto nuevamente de manifiesto en el tramo final de enero, es uno de los principales riesgos en el escenario de mejora económica global.

ESTADOS UNIDOS

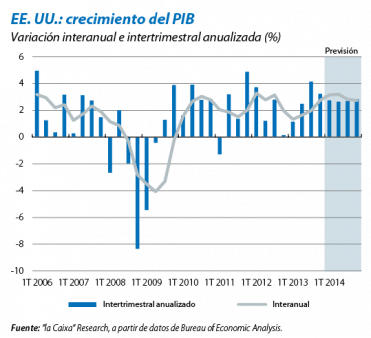

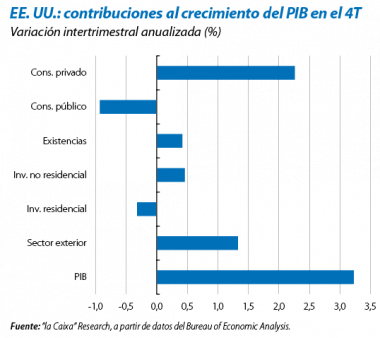

El avance del 2,7% interanual en el 4T 2013 confirma la recuperación estadounidense y sitúa el crecimiento en el 1,9% para el total del año. Aunque en términos intertrimestrales se ha producido cierta ralentización (3,2% intertrimestral anualizado en el 4T frente al 4,1% en el 3T), la tendencia de fondo es de recuperación. Destaca la mejora significativa del consumo privado y del sector exterior. Sin embargo, la inversión productiva no ha mostrado el vigor esperado y ha vuelto a decepcionar, máxime si se tiene en cuenta la buena evolución de los beneficios empresariales en 2013 (+6,5%). Por su parte, la inversión residencial ha sufrido un retroceso esperado que no debería tener continuidad. También según lo previsto, el consumo público ha restado empuje al crecimiento económico mientras que las existencias todavía tienen una contribución excesiva que deberá revertir en 2014.

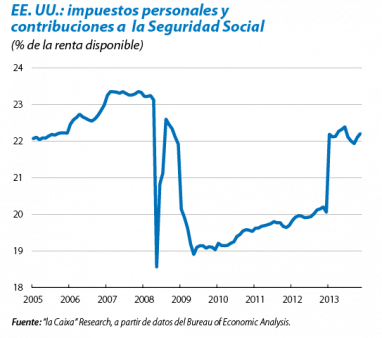

La cifra del PIB respalda la decisión de la Fed de seguir con el tapering (reducción de 10.000 millones de dólares en la compra de bonos) y encaja con el mensaje que transmitía hace unas semanas en el estudio de campo que elabora regularmente (el Beige Book), al comentar que la expansión económica seguía propagándose por todos los estados del país. En coherencia con este mensaje, nuestro escenario central prevé una aceleración en el crecimiento para 2014 (hasta el 3,0%) apoyada en la demanda interna. En particular, el consumo interno ganará tracción gracias al menor ajuste e incertidumbre fiscales y a la mejora de los mercados laboral e inmobiliario. Asimismo, esperamos un aumento significativo de la inversión, favorecida por la mencionada buena evolución de los beneficios empresariales.

Los indicadores de actividad más recientes confirman el pulso firme de la economía estadounidense, aunque con matices. El índice de sentimiento del consumidor subió en enero y se sitúo en los 80,7 puntos, alentado por la mejora del mercado laboral y las buenas perspectivas económicas de 2014. Los empresarios también siguen moderadamente optimistas. Así, el índice ISM de sentimiento empresarial de manufacturas permanece claramente por encima del umbral de los 50 puntos (límite entre expansión y recesión), con 57,0 puntos en diciembre. Similar patrón mantuvo el ISM de servicios, que se situó en los 53,0 puntos. Paralelamente, las ventas minoristas avanzaron un 0,2% intermensual (excluyendo gasolina y automóviles, partidas inestables). Por su parte, el mercado inmobiliario mantiene el buen tono. El índice Case-Shiller de precios, que engloba 20 áreas metropolitanas, volvió a sorprender con su registro de noviembre, al avanzar un 13,7% interanual, el mayor ritmo interanual desde 2006. Igualmente, las ventas de casas de segunda mano aumentaron en diciembre un 1% respecto al mes anterior. Esta subida situó el total de transacciones en 5,09 millones para 2013, un 9% por encima de la cifra alcanzada en 2012 y el mejor dato desde 2006.

Los matices asoman en el mercado laboral, que en diciembre ofreció una cifra anormalmente baja de creación de empleo. La estadística oficial estima 74.000 nuevos puestos de trabajo creados, claramente por debajo de lo previsto por los analistas y del promedio mensual de 182.000 registrado durante el periodo 2012-2013. Sin duda, el temporal de nieve y frío que azotó medio país explica parte de esta debilidad. Simultáneamente, la tasa de paro ha bajado desde el 7,0% al 6,7%. Esta aparente buena noticia queda ensombrecida por el hecho de que, en su mayor parte, el descenso se explica por el incremento de personas desanimadas que han abandonado la búsqueda activa de trabajo. Ello se refleja en la tasa de participación (ratio entre fuerza laboral y población mayor de 16 años) de diciembre, que se sitúa en el 62,8%, dos décimas por debajo del registro de noviembre.

JAPÓN

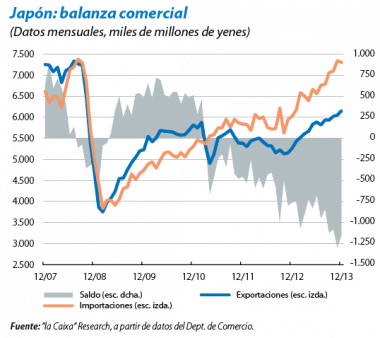

El crecimiento se modera en Japón. La economía nipona había crecido por encima de su potencial en la primera mitad de 2013, gracias a una política monetaria expansiva sin precedentes (primer pilar del Abenomics). Sin embargo, en la parte final del año, las exportaciones y la inversión (principales motores del avance reciente) han ido perdiendo fuerza. Fruto de ello, la balanza comercial para el conjunto de 2013 volvió a ser deficitaria (2,4% del PIB), a pesar de la fuerte depreciación del yen (18% con respecto al dólar), que debería haber impulsado visiblemente las exportaciones al hacerlas más atractivas en términos de precios. No obstante, nuestra previsión es que Japón no perderá fuelle sino que mantendrá un ritmo razonalemente bueno (en la zona del 1,5%) en 2014. En este sentido, los pedidos de maquinaria de noviembre apuntan a una recuperación de la inversión.

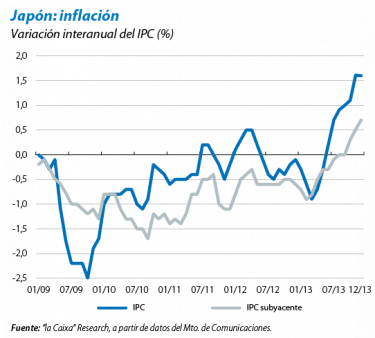

La deflación va desvaneciéndose. La expansión monetaria parece estar dando sus frutos en materia de precios. El IPC de diciembre subió un 1,6% interanual y el IPC subyacente (excluye energía y alimentos) se incrementó en un 0,7%, el máximo desde agosto de 1998. En este contexto, los salarios, que habían tenido un avance prácticamente nulo hasta octubre, repuntaron en noviembre, lo que podría apoyar el consumo interno en adelante.

CHINA

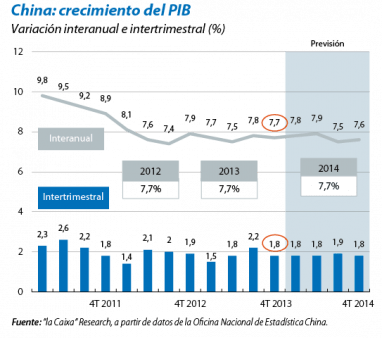

El PIB de China avanza un significativo 7,7% interanual en el 4T y cierra 2013 con un crecimiento también del 7,7%. Aunque en términos intertrimestrales el avance se situó levemente por debajo del registrado en el 3T (1,8% frente a 2,2%), la cifra final está en línea con el objetivo anual del Ejecutivo (del 7,5%) y se desmarca de las noticias negativas procedentes del gigante asiático durante el verano pasado. Todo ello en un contexto de precios firmemente contenidos: la tasa de inflación sigue oscilando alrededor del 2,5%.

Los indicadores de actividad más recientes todavía muestran un sesgo inversor-exportador. A falta de conocer el detalle del PIB por componentes de demanda, esa es la conclusión que se deriva de los indicadores parciales. Cambiar el patrón de crecimiento hacia un modelo apoyado en el consumo interno requiere numerosas medidas y tiempo para ir transformando la realidad económica de un país tan complejo. Así, las exportaciones de diciembre, aunque por debajo de las expectativas del consenso, situaron el crecimiento anual en el 7,9%, prácticamente el mismo ritmo de avance que en 2012. Por su parte, la inversión en capital fijo urbano aumentó un 19,6% en 2013, ligeramente por debajo del 20,7% en 2012.

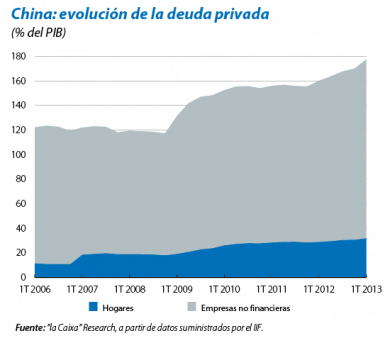

Importantes riesgos siguen presentes en la primera economía asiática: endeudamiento público y sector financiero. Con relación al problema fiscal, el Gobierno ha aumentado la transparencia y el control sobre las finanzas de las administraciones locales. En segundo lugar, también ha tomado medidas para controlar el crédito, tanto en el ámbito bancario como en el creciente shadow system. Y es que el crédito al sector privado se ha disparado desde el 120% del PIB en 2007 hasta el 178% a principios de 2013. Sin duda, un mayor control crediticio debería ayudar a contener el precio de las viviendas (otro riesgo significativo) y el gasto de los gobiernos locales, extensamente financiados a través de créditos bancarios a vehículos especiales de inversión.

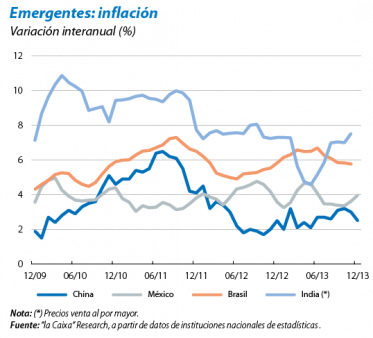

OTROS GRANDES EMERGENTES

Nuevas oleadas depreciatorias enturbian el panorama en diversos países emergentes. El peso argentino ha sufrido su mayor depreciación desde 2002, más de un 20,5% respecto al dólar entre el 21 de enero y el momento de mayor debilidad, tras la decisión del banco central de limitar las intervenciones en su defensa. El descenso en un 30% de las reservas internacionales desde mayo pasado explica este cambio de política. En última instancia, la depreciación se debe al enquistamiento de los desequilibrios económicos y, en especial, a la inflación (alrededor del 10% desde 2010, según cifras oficiales que muy posiblemente la infraestiman). Turquía, afectada también de presiones inflacionistas y desequilibrios externos importantes, ha sido otra de las economías en sufrir convulsiones severas en la divisa, con una depreciación superior al 6,7% entre el 21 de enero y su mayor momento de debilidad. Ante esta situación, el banco central del país ha reaccionado rápida y contundentemente con una subida generalizada de tipos. Por su parte, la India, Brasil y Sudáfrica han vuelto a sorprender con sendas subidas de tipos (hasta el 8,00% en la India, el 10,50% en Brasil y el 5,5% en Sudáfrica), en aras de defender sus respectivas divisas y frenar la inflación.