Los mercados internacionales se enfrentan a nuevos contratiempos

Los mercados internacionales se enfrentan a nuevos contratiempos. Durante largo tiempo, la crisis de la eurozona constituyó un foco recurrente de sobresaltos, aunque por fortuna los desarrollos recientes indican que se encuentra bajo control, al menos provisionalmente. Hace solo un par de meses, la gran preocupación de los inversores era la posibilidad de una recaída económica en EE. UU., pero los últimos datos han sorprendido por su fortaleza. No obstante, mayo no ha sido momento para alegrías. El muro de preocupaciones que afrontan los inversores ha deparado dos nuevos obstáculos. Desde nuestra perspectiva, uno previsible y el otro no tanto, si bien ambos acabarán siendo superados.

Se ha reabierto el debate sobre la «estrategia de salida» de la Reserva Federal (Fed). Conforme se ha ido alejando el temor a que EE. UU. pudiera volver a la recesión, y ante algunos signos de exuberancia en parcelas de los mercados de capitales, los propios miembros de la Fed se han encargado de reavivar la discusión sobre el tono de la política monetaria. El revuelo en torno a un eventual freno de los estímulos es una circunstancia que cabía esperar bajo el escenario que proyectamos de progresiva consolidación del crecimiento económico en EE. UU.

El ritmo de expansión de las economías emergentes está decepcionando. Los últimos datos que se han conocido en países clave como China o Brasil han sido más flojos de lo esperado, tanto por el consenso como por nuestra parte. De manera un tanto precipitada, han ganado predicamento mediático los análisis que lo interpretan no como un bache pasajero, sino como una nueva dinámica hacia ritmos más bajos e inestables de crecimiento tendencial.

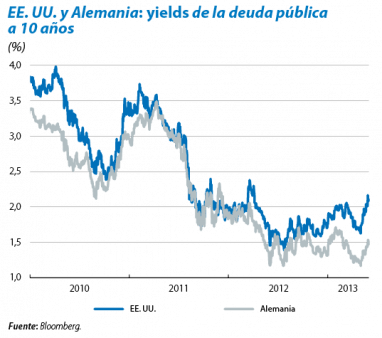

Las yields de la deuda pública han aumentado y los activos con riesgo han sufrido. Estas pautas han sido particularmente visibles en la parte final del mes de mayo, tras la comparecencia de Ben Bernanke ante el Congreso el día 22, y la publicación un día después de un dato muy débil de confianza empresarial en el sector manufacturero chino. El cómputo mensual, sin embargo, es neutro para la mayoría de índices bursátiles. Algo similar ha ocurrido con otros activos de riesgo, tales como los bonos corporativos. Salvo en Japón, las volatilidades se mantienen controladas: han aumentado pero desde niveles anormalmente bajos y para situarse en cotas todavía moderadas.

La Fed intentará evitar una escalada de la inestabilidad financiera. El aumento de las yields de los instrumentos de renta fija ha tenido alcance global, pero su fuente es común: el temor a que la Fed anuncie próximamente una reducción de sus compras mensuales de bonos. Algunos observadores creen que tal medida se podría anunciar ya en el próximo comité del 19 de junio. Consideramos que la probabilidad de que esto ocurra es baja, atendiendo a las condiciones económicas y financieras existentes. Por un lado, el ritmo de actividad económica efectivamente se está asentando, pero todavía es modesto y vulnerable. Además, la inflación y las expectativas de inflación se han movido a la baja últimamente (lo que significa que el aumento de las yields ha sido por el componente real). Por su parte, los excesos en términos de cotizaciones y asunción de riesgos que se vislumbran en ciertos mercados (junk bonds, dividend recapitalizations, etc.) pueden aplacarse precisamente mediante las «intervenciones verbales» que prodigan los miembros de la Fed, además de la utilización de otros instrumentos específicos. La confirmación de menores compras de bonos podría dar pie, en estos momentos, a aumentos imprevisibles de las yields, con efectos desestabilizadores generalizados para los que la economía todavía no está preparada.

En definitiva, mantenemos la opinión de que la Fed seguirá prefiriendo errar por exceso de estímulos antes que por defecto, y procurará prolongar unas condiciones monetarias y financieras laxas (que lo seguirán siendo incluso cuando, ya si más adelante, se modere la compra de bonos). Bajo este entorno, el aumento de las yields en EE. UU. (con la consiguiente influencia sobre el resto de mercados) debería ahora frenarse, para reanudar la senda alcista dentro de unos meses, cuando el ritmo de crecimiento le proporcione adecuado sustento.

Las bolsas reciben por partida doble e interrumpen la senda de avance. Además del «efecto Fed» y el aumento de las yields, se han visto afectadas por los flojos datos económicos en los países emergentes, que constituyen la esperanza para el crecimiento global y, por ende, para las grandes empresas internacionales. En EE. UU., el S&P 500 estableció a mediados de mes un nuevo máximo histórico, entre señales claras de sobrecompra y exceso de optimismo en los indicadores de sentimiento de corto plazo, es decir, condiciones propicias para una corrección. Previsiblemente, este proceso correctivo se prolongará por algún tiempo (la estacionalidad juega ahora en contra), pero no debería dar pie a pérdidas de envergadura. Las bolsas emergentes han visto cómo el intento de asentar una tendencia alcista quedaba frustrado. Su situación es vulnerable hasta que el pulso económico en estos países recupere vigor, circunstancia que seguimos esperando para el tramo final del año. Entre tanto, la previsible aplicación de medidas de estímulo monetario y fiscal debería actuar como soporte de las cotizaciones.

Las divisas emergentes se han depreciado y los precios de las materias primas han aflojado. Los dos efectos señalados anteriormente han tenido una incidencia notable sobre las monedas de países emergentes, superior a la percibida en sus bolsas o spreads de crédito. La caída ha sido generalizada, poniendo fin a una fase de estabilización al alza que duraba más de un año. Como con las bolsas, las perspectivas de corto plazo no permiten descartar nuevas caídas, pero a medio plazo la senda apunta en el sentido de apreciación frente al dólar y el euro, sobre la base de los fundamentos económicos relativos. El yuan chino ha sido una excepción al prolongar la pauta de lenta pero firme apreciación, confirmando la determinación de las autoridades chinas con el cambio de modelo económico. El cruce entre el dólar y el euro se ha mantenido estable. Las cotizaciones de las materias primas se han mostrado débiles, pero los retrocesos han sido modestos. El petróleo Brent se ha situado en el nivel de 100 dólares por barril, mientras la OPEP ha anunciado que mantiene sin cambios las cuotas de producción.

Japón experimenta una fuerte volatilidad en el mercado de bonos, el yen y la bolsa. La inestabilidad del yen (que se ha apreciado) y las acciones (que han retrocedido) parecen correcciones lógicas tras los rápidos e ininterrumpidos movimientos que tuvieron lugar en los meses previos. Sin embargo, la inestabilidad en el mercado de bonos es más intrigante. La interpretación benévola es que responde a factores técnicos pasajeros. Otra, más preocupante, considera que es reflejo de la pérdida de confianza de los inversores en la eficacia del Abenomics. Apelando a la primera, que ciertamente parece más plausible, el Banco de Japón comunicó que incrementará la frecuencia de sus compras de bonos a fin de estabilizar el mercado.

La crisis de la eurozona atraviesa una etapa de tregua, pero la resolución no está asegurada. La cotización del euro, los spreads soberanos de la periferia, así como las primas de riesgo de los bonos bancarios se han mantenido relativamente firmes a pesar del aumento de la inestabilidad global. En concreto, el diferencial español frente a Alemania a 10 años ha fluctuado en un estrecho rango alrededor de los 290 puntos básicos. El leve deterioro que ha tenido lugar en la parte final del mes obedece a los factores externos antes mencionados, y no a un deterioro de las condiciones internas.

Los inversores acogen favorablemente las actuaciones políticas, algunas ya efectivas y otras esperadas. Por un lado, la reorientación hacia «más reformas y menos austeridad» en el diseño de la política económica parece contar con el beneplácito del mercado, al menos de entrada. En segundo término, la continuidad de los avances hacia una UEM reforzada institucionalmente apuntala la percepción de la irreversibilidad del euro. En este frente se aproxima una cita clave: el Consejo Europeo del 27 de junio, que debe dar un impulso definitivo a la unión bancaria. También se acerca ya el periodo preelectoral en Alemania (los comicios serán en septiembre). Por último, sigue viva la confianza en las medidas del BCE. En mayo recortó el tipo oficial hasta el 0,50%, y ahora se espera la utilización de instrumentos no convencionales que permitan mejorar la financiación de las pymes. La próxima reunión del Consejo de Gobierno será el 6 de junio.

Todos estos esfuerzos podrían ser baldíos si no mejora la actividad económica. De entrada, podrían reaparecer las dudas sobre la sostenibilidad de la deuda en algunos países. Por desgracia, España no está entre los mejor colocados ahora que la ratio de deuda sobre el PIB roza el 90% y el objetivo de déficit es del 6,5%. Además, las tensiones sociales aumentarían, no ya en la periferia sino en países del centro como Francia, poniendo de nuevo a prueba el compromiso político con el euro. Bajo nuestro escenario de recuperación gradual tanto en el conjunto de la región como en España, que ya pronto empezará a ser perceptible, estos riesgos no se materializarán, y las pautas básicas de los mercados serán benignas en lo que resta de año: estabilidad de los tipos monetarios (el euríbor a 12 meses se ha situado ligeramente por debajo del 0,50%), de las yields alemanas y del euro, junto a la reanudación de la tendencia alcista de las bolsas.