Estabilidad financiera global: progresa adecuadamente

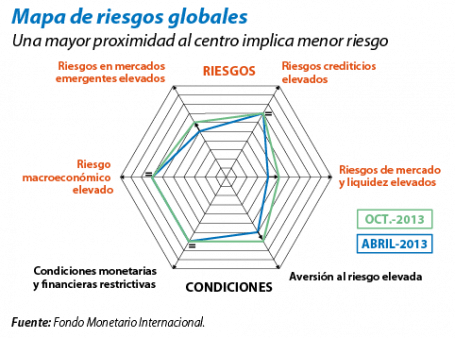

El Fondo Monetario Internacional (FMI) acaba de publicar su informe bianual sobre la estabilidad financiera internacional (GFSR, por sus siglas en inglés), donde pasa revista a la evolución de los principales riesgos que tanto las autoridades económicas como los agentes privados deberían tener bajo vigilancia. El mapa que contempla el GFSR abarca seis factores globales: (i) los riesgos de carácter macroeconómico, (ii) los riesgos relacionados con los mercados emergentes, (iii) los riesgos crediticios, (iv) los riesgos asociados a la liquidez, (v) el apetito por el riesgo de los inversores y (vi) las condiciones monetarias y financieras. El mensaje central que traslada el FMI es alentador: el sistema financiero internacional se encuentra en un proceso de transición hacia una mayor estabilidad global.

En materia de riesgos macroeconómicos, el FMI considera que la situación agregada no ha deparado cambios significativos desde el informe previo (abril): continúa esperando un paulatino fortalecimiento de la actividad a nivel global, pero con una composición geográfica distinta. Por un lado, la institución reconoce que la recuperación en EE. UU. está tomando cuerpo y que la situación en Europa por fin está mejorando, aunque sea tímidamente. Como contrapunto, indica que la perspectiva de crecimiento en varios países emergentes está empeorando. Este último punto hace que el FMI manifieste, tal vez pecando de exceso de prudencia, que los riesgos sobre los mercados procedentes del ámbito macroeconómico global todavía se encuentran sesgados a la baja. No cabe duda de que la revisión a la baja en las previsiones de crecimiento de los países emergentes es una mala noticia, ya que efectivamente incrementa los riesgos a la baja del crecimiento internacional. Lamentablemente, el riesgo se ve acrecentado por las expectativas en torno a la política monetaria de EE. UU. y la posibilidad de que se produzcan salidas de capital de esos países, situación que puede agravarse si se desencadena un repunte brusco de la aversión al riesgo de los inversores. Para amortiguar los posibles efectos negativos, el FMI recomienda a las autoridades locales monitorizar el apalancamiento de los agentes (en particular en divisas extranjeras), y perseverar en las reformas estructurales como factor para atraer capital.

En principio, el hecho de que el crecimiento de la economía de EE. UU. vaya ganando solidez es positivo a nivel global, pero también incrementa la incertidumbre acerca de cómo reaccionarán los mercados financieros en el momento en que la Reserva Federal (Fed) decida iniciar su estrategia de normalización monetaria. Respecto a este riesgo, el GFSR señala, de forma muy acertada, que el mayor obstáculo al que se enfrenta hoy por hoy la estabilidad financiera global está relacionado con la gestión de los posibles «daños colaterales» que pueden aparecer cuando la Fed comience a reducir las compras de bonos. Sin duda será necesario que la Fed consiga ser oportuna y transparente en la comunicación de sus actuaciones. Tal y como señala el FMI, es importante tener presente que un empeoramiento de las condiciones de liquidez puede provocar graves efectos indeseados. En particular, un aumento inicial repentino de los tipos de interés puede generar problemas a los agentes apalancados en operaciones de carry trade (las cuales se financian a corto plazo e invierten a largo plazo), lo que a su vez puede poner en marcha mecanismos de amplificación del repunte de tipos y de las tensiones, lo que terminaría truncando la recuperación de la actividad y el empleo.

Un ámbito que, de forma merecida, el FMI destaca positivamente es el de los avances que se han logrado en la eurozona. Tanto las reformas estructurales a nivel nacional como los pasos para mejorar la arquitectura institucional de la unión monetaria están permitiendo una reducción de las presiones financieras que afrontan los Gobiernos de los países periféricos. En cambio, el GFSR valora que, en conjunto, los riesgos crediticios apenas han mejorado, apelando a que la reparación de los balances bancarios es demasiado lenta. Posiblemente el FMI carga algo las tintas en este punto con el propósito de espolear la actuación de los Gobiernos en materia de saneamiento de las entidades y puesta en marcha de la unión bancaria europea.

En suma, la valoración de conjunto que se desprende del informe del FMI es moderadamente positiva. A pesar de que los retos a los que se enfrentan las autoridades de EE. UU., la eurozona y los países emergentes son muy complejos dada la interconexión de los riesgos, la razonable coordinación y cooperación que se observa a nivel internacional y la acertada gestión de los bancos centrales están pavimentando el camino para que la transición hacia un contexto financiero global más estable culmine con éxito.