Los mercados financieros cierran un año de volatilidad

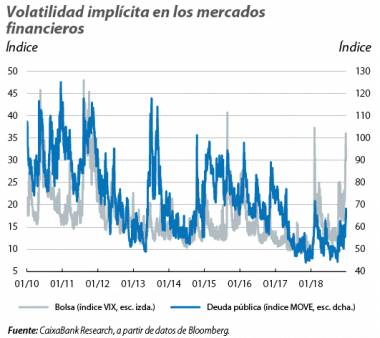

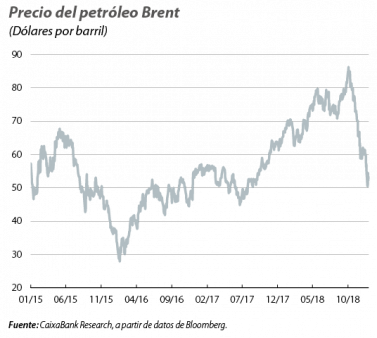

El año termina con inquietud entre los inversores. Los mercados financieros han vivido 2018 intensamente, con distintos episodios de correcciones bursátiles, un alza gradual de las primas de riesgo sobre la deuda corporativa, repuntes de ida y vuelta en las primas de riesgo soberano de la periferia de la eurozona, el fortalecimiento del dólar frente a las principales divisas avanzadas y, especialmente, emergentes, así como con una fuerte volatilidad del precio del petróleo. Todo ello se ha producido en un entorno de mayores tensiones geopolíticas y comerciales y de retirada de los estímulos de política monetaria, unos elementos con los que se ha dejado atrás el entorno de muy baja volatilidad de los últimos años. Este cambio de panorama se ha notado particularmente en los mercados de renta variable, donde los principales índices bursátiles, con retrocesos acumulados cercanos al –15% en el conjunto de 2018, han sufrido el peor año desde 2009-2011. Por su parte, en los mercados de renta fija, los tipos de interés soberanos han mostrado una elevada volatilidad, condicionados por las tensiones políticas, el empuje alcista de las subidas de tipos de la Fed y los temores a que en 2019 la economía global se desacelere más de lo esperado. Estas dinámicas se palparon bien en diciembre, cuando se combinaron la cuarta subida de tipos del año por parte de la Fed, el fin del QE del BCE, nuevas pérdidas en las bolsas, un marcado retroceso de los tipos de interés soberanos (con unos inversores que apenas anticipan nuevas subidas de los tipos de referencia de la Fed en 2019) y una nueva caída del precio del petróleo.

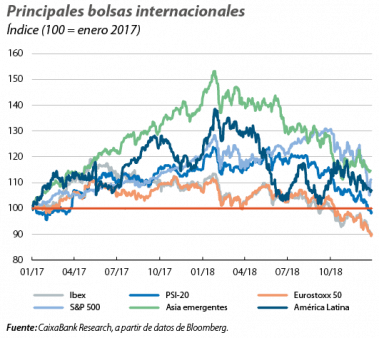

La volatilidad persiste en las bolsas internacionales. En diciembre, las bolsas internacionales sufrieron un nuevo repunte de aversión al riesgo y cerraron el último mes del año en negativo. Los principales parqués empezaron el mes con un tono moderadamente dubitativo, pero que se tornó pesimista después de que la Fed sellara la cuarta subida de tipos del año. Así, el índice VIX (un indicador de volatilidad) repuntó hasta niveles no vistos desde las correcciones de febrero y las bolsas de las economías avanzadas sufrieron pérdidas generalizadas y significativas. En concreto, los principales índices estadounidenses perdieron cerca de un 9%, mientras que en la eurozona los retrocesos se situaron alrededor del 6%. Por otro lado, el índice MSCI para el conjunto de economías emergentes retrocedió de forma más moderada, aunque las pérdidas en el bloque emergente también fueron generalizadas a los parqués asiáticos y latinoamericanos (con retrocesos cercanos al 3% y al 1,5%, respectivamente).

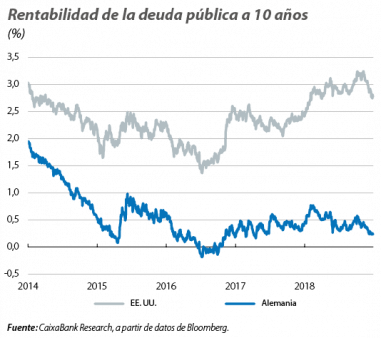

La Fed sube los tipos de interés por cuarta vez en 2018 y el BCE confirma el fin del QE. Tal y como se esperaba, en su última reunión del año, la Fed incrementó el tipo de interés de referencia objetivo en 25 p. b., hasta el intervalo 2,25%-2,50%. De este modo, con las cuatro subidas de tipos acumuladas en 2018, que se suman a las tres de 2017, la política monetaria estadounidense deja de ser acomodaticia y entra en una región más neutral respecto al ciclo económico; una región en la que probablemente se mantendrá en 2019: según sus últimas proyecciones, los miembros de la Fed esperan dos incrementos de tipos en 2019, en consonancia con el escenario de CaixaBank Research. Por su parte, el BCE confirmó el fin de las compras netas de activos y reiteró la intención de mantener los tipos de interés inalterados hasta, al menos, pasado el verano de 2019. Además, recordó que continuará presente en los mercados por un largo periodo de tiempo a través de la reinversión de los activos en balance que vayan venciendo, una estrategia que, según detalló el BCE, seguirá rigiéndose por la llamada clave de capital (la contribución relativa de cada país al capital del BCE) y el principio de neutralidad en los mercados (de modo que las reinversiones se ajusten al perfil de vencimientos promedio existente en el mercado secundario). De este modo, a pesar del fin de las compras netas de activos, el BCE mantendrá una política monetaria acomodaticia a lo largo de 2019.

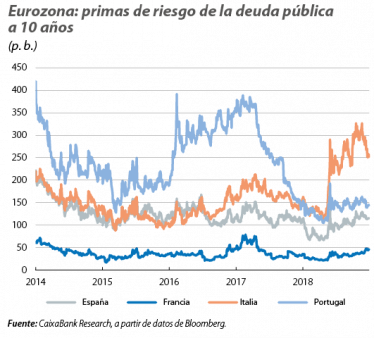

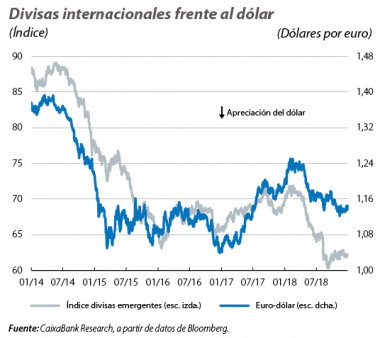

Los tipos de interés soberanos flexionan a la baja y el dólar mantiene su fortaleza. Las turbulencias en los mercados bursátiles, junto con un cierto escepticismo de los inversores alrededor de las futuras subidas de los tipos de referencia de la Fed, presionaron a la baja los tipos de interés de EE. UU. y Alemania. Además, en EE. UU. destacó el aplanamiento de la curva de tipos soberanos, con un diferencial entre los tipos a 10 años y 3 meses que se situó por debajo de los 40 p. b. por primera vez desde 2007. Por otro lado, en la eurozona las primas de riesgo periféricas recibieron con optimismo el acuerdo alcanzado entre Italia y la Comisión Europea sobre el presupuesto italiano para 2019 (véase la sección de Economía Internacional) y, en el caso de España y Portugal, disminuyeron hasta retornar a los niveles de principios de año. Esta mejora del sentimiento también se notó en el mercado de divisas, donde a lo largo del mes el euro se apreció respecto a la mayoría de divisas de las economías avanzadas. Por su parte, en el Reino Unido, la acentuación de la incertidumbre respecto al brexit penalizó la cotización de la libra (–1,3% en su nexo con el euro). Por último, en las economías emergentes, las divisas fluctuaron de manera moderada y dispar frente al dólar.

La OPEP y sus socios acuerdan un recorte conjunto en la producción de petróleo. Tras el desplome del precio del barril de Brent en noviembre, los países miembros de la OPEP y sus socios (como Rusia, Kazajistán y México) anunciaron el pasado 7 de diciembre una reducción conjunta de su producción de crudo en 1,2 millones de barriles diarios (respecto a los niveles producidos el pasado octubre de 2018), en un acuerdo que empezará a implementarse en enero de 2019 y tendrá una duración inicial de seis meses. No obstante, el anuncio tuvo una recepción ambigua en los mercados y, tras unas sesiones de indecisión, el precio del barril de Brent terminó retrocediendo en diciembre por tercer mes consecutivo, reflejando los temores de los inversores a que, de todos modos, en 2019 haya un exceso de oferta de crudo.