Perspectivas positivas y mayor volatilidad, escenario para 2015

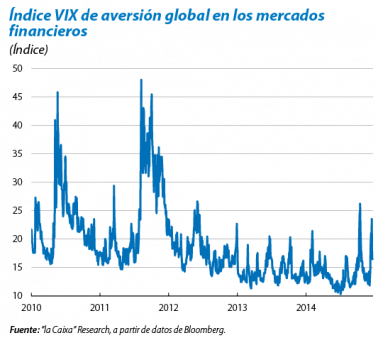

La tónica volátil despide el año tras la placidez reinante durante la primera mitad de 2014. En diciembre, los mercados internacionales han sufrido las consecuencias de nuevos contratiempos. La caída del precio del crudo, la crisis del rublo y la inestabilidad política en Grecia han roto la calma que imperó en noviembre. La frágil demanda de fondos de la banca europea en la segunda TLTRO del BCE y el desanclaje de las expectativas de inflación tampoco han contribuido favorablemente, situación que añade presión sobre la entidad para que inicie la compra de deuda soberana en la región. Estos factores han provocado nuevas correcciones en la cotización de los activos de riesgo, con especial incidencia en los países emergentes y en el sector energético. Sin embargo, el refuerzo de la red de seguridad de la laxitud monetaria global, la mejora del crecimiento mundial y la preferencia por la rentabilidad de los inversores se postulan como las bases que sostendrán una pauta favorable para los activos de riesgo en 2015.

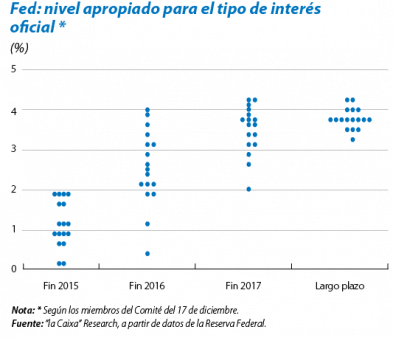

La Fed cambia su retórica pero no sus intenciones. En la última reunión del año, el banco central revisó al alza sus perspectivas económicas para los dos próximos ejercicios, aunque espera que la inflación se mantenga por debajo del 2%, debido a la presión de los precios energéticos. También introdujo cambios en su política de comunicación al puntualizar que, en el contexto actual de mejora de la actividad económica norteamericana y de dinamismo del mercado laboral, la entidad será «paciente» a la hora de comenzar a normalizar su política monetaria. Pese a haber abandonado la premisa de que «los tipos de interés permanecerían bajos durante un tiempo considerable», el mensaje de fondo sigue siendo muy acomodaticio. En la rueda de prensa posterior, la presidenta Yellen puntualizó que la estrategia monetaria vendrá marcada por la evolución de los datos económicos y de la inflación, pero indicó que la probabilidad de que las subidas de tipos se produjeran en las dos primeras reuniones del año era reducida.

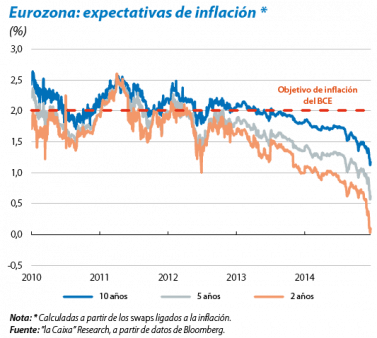

El BCE optará por lanzar un programa de compra de deuda pública (QE) en el 1T 2015. En su última reunión del año, el Consejo de Gobierno (CG) de la entidad mantuvo sin cambios los tipos oficiales y los parámetros de la política no convencional, con el matiz de que el aumento de su balance en un billón de euros se cataloga como «intención», cuando hasta ahora era una «expectativa». En paralelo, reconoció que la actividad económica y la inflación están siendo más débiles de lo esperado. Por ello, argumentó que todavía era pronto para valorar la efectividad de las medidas ya implementadas (TLTRO, compras de cédulas hipotecarias y ABS), señaló que entre las medidas posibles se incluye la compra de deuda pública a gran escala y remarcó que no requeriría la unanimidad del Consejo para aprobarlas. En este sentido, contemplamos que la institución anuncie en los primeros compases de 2015 el lanzamiento de un programa de compra de deuda pública por valor de alrededor de 500.000 millones de euros y un año de duración.

Modesta demanda en la TLTRO. Las entidades bancarias europeas solicitaron cerca de 130.000 millones de euros en la segunda subasta de liquidez a largo plazo del BCE, ligeramente por debajo de los 150.000 millones esperados por el consenso de analistas. En las dos TLTRO realizadas, el BCE ha colocado 212.400 millones de euros, cifra que representa un 53% del importe total disponible.

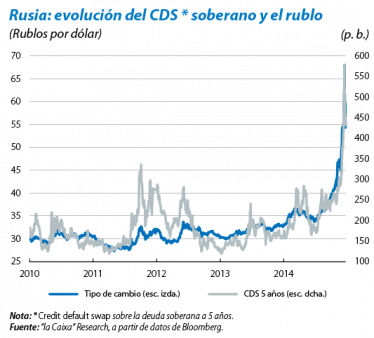

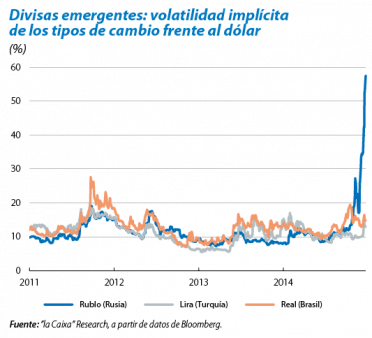

La crisis de confianza sobre Rusia se transforma en una crisis cambiara, debido al débil trasfondo económico del país, la espiral bajista del precio del crudo y las sanciones internacionales. La divisa rusa llegó a depreciarse un 30% en una sola sesión, circunstancia que hizo rememorar el colapso financiero que vivió el país en 1998. Finalmente, las actuaciones en clave de urgencia del banco central ruso lograron poner coto a las presiones sobre el rublo y reconducir los niveles extremos de volatilidad. En concreto, la autoridad monetaria incrementó el tipo rector hasta el 17% desde el 10,5%, intervino en el mercado de divisas vendiendo reservas en moneda extranjera y anunció nuevas medidas de provisión de liquidez a la banca. En el resto del bloque emergente, destaca el activismo de las autoridades monetarias chinas en el frente macroprudencial tras la rebaja de los tipos oficiales del mes pasado. La restricción en el uso de bonos corporativos de baja calificación como colateral en las operaciones de financiación de las entidades financieras está orientada a preservar la estabilidad financiera del gigante asiático.

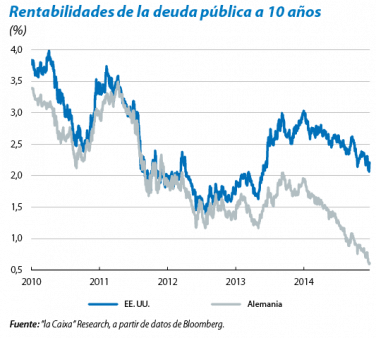

Los conatos de volatilidad favorecen el avance de los treasuries americanos. La estabilidad ha dominado en el mercado de la deuda norteamericana. Destaca la cercanía de la yield de la deuda a corto plazo con el nivel de los fed funds (tipo oficial). La ausencia hasta la fecha de presiones inflacionistas y la consiguiente continuidad de la política monetaria acomodaticia de la Fed han propiciado esta circunstancia. De cara a los próximos meses, la estrategia de normalización del banco central podría generar mayor volatilidad y provocar repuntes en las rentabilidades del tramo corto de la curva soberana estadounidense.

Los repuntes de volatilidad apoyan el avance de la deuda pública alemana, con las expectativas de un QE de deuda soberana por parte del BCE como sustento adicional. El incremento de los flujos hacia activos seguros (flight to quality) al hilo de los focos de inestabilidad a nivel global (caída del crudo y la crisis de Rusia) y a nivel europeo (las desavenencias políticas en Grecia) ha favorecido el repliegue de las yields de los bonos alemanes. La deuda entre 1 y 4 años ofrece rentabilidades negativas, y en el caso del bund a 10 años la rentabilidad ha descendido hasta nuevos mínimos (0,6%). A esta tendencia también han contribuido la moderación de las expectativas de crecimiento económico y la reducción de las necesidades de financiación del Tesoro germano para 2015, las menores en 13 años.

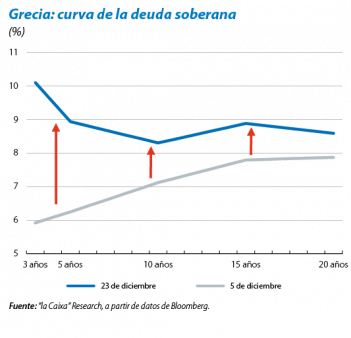

La periferia europea, preparada para el desembarco del QE soberano. La incertidumbre sobre un posible adelanto electoral en Grecia y el posicionamiento de Syriza al frente de las encuestas han propiciado fuertes alzas en las rentabilidades de la deuda pública helena. La probabilidad de que un partido contrario a las reformas exigidas por la troika y a los programas de rescate tome el control del Gobierno griego constituye un escollo considerable para que la deuda soberana griega retome la senda favorable mostrada en los últimos meses. Con menos intensidad, la incertidumbre también ha afectado a la pendiente de la curva portuguesa. En el resto de la deuda periférica, el incierto panorama político griego no ha comportado vaivenes destacados. Asimismo, la expectativa de que el BCE amplíe el rango de sus compras a los bonos soberanos se ha impuesto sobre la problemática mencionada. La adquisición de deuda pública beneficiaría principalmente a España, Italia y Portugal con importantes estrechamientos de sus spreads soberanos.

En España, el Tesoro completa su programa de financiación de 2014, con la captación de cerca de 235.000 millones de euros en bonos y letras. Destaca en positivo la intensa reducción de los costes, el incremento en los vencimientos de las nuevas emisiones y el adelanto de la captación de financiación para el ejercicio 2015.

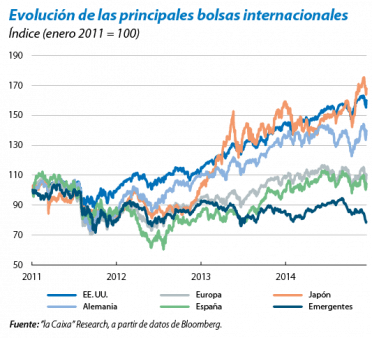

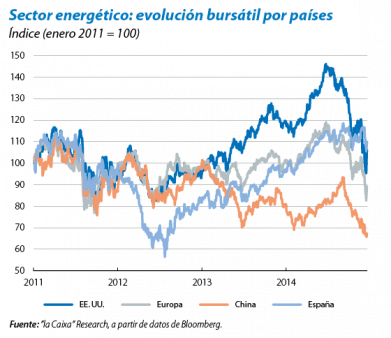

La energía obstaculiza la recuperación de las bolsas. Diciembre se ha caracterizado por el aumento de la volatilidad en los mercados de acciones. Los principales índices bursátiles han registrado porcentajes de subida reducidos, aunque con rangos de cotización muy amplios. La inestabilidad cambiaria en algunos mercados emergentes, con Rusia como protagonista, las consecuencias económicas del abaratamiento del crudo sobre los países productores y la inestabilidad política en Grecia han marcado el pulso de las últimas semanas. Sin embargo, la postura «paciente» de la Fed con respecto a la normalización de su estrategia monetaria y las declaraciones favorables de miembros del BCE con relación a la compra de deuda soberana, han dado apoyo a las bolsas de los países desarrollados en el tramo final del mes. Por sectores, el castigo ha sido particularmente acusado en el energético, fruto del riesgo que supone para las cuentas de resultados del sector el desplome de los precios del petróleo. A pesar de un entorno más volátil debido a la normalización de los tipos de interés en EE. UU. y a los diversos focos de riesgo geopolítico, las perspectivas para los mercados de renta variable en 2015 son positivas (véase el Focus «Renta variable: un mercado con potencial»), especialmente en Europa y España.

Las divisas de algunos países emergentes «débiles» se han visto perjudicadas por el abaratamiento del Brent. De media, sus monedas se han depreciado en diciembre un 5% frente al dólar en un contexto de fuertes turbulencias en los mercados cambiarios emergentes. Por su parte, el tipo de cambio del euro ha seguido debilitándose, llegando a cambiarse a 1,22 dólares, el valor más bajo en dos años. El efecto sobre la moneda europea de las divergencias existentes entre las políticas monetarias de EE. UU. y la eurozona tenderá a acrecentarse a medida que se vislumbre la puesta en marcha del QE soberano del BCE. En el terreno de las materias primas, la cotización del petróleo Brent ha mantenido su caída hasta situarse alrededor de los 60 dólares por barril, cota en la que ha permanecido estable en los últimos compases del año. A corto plazo, el exceso de oferta, la revisión a la baja de las previsiones de demanda de crudo para 2015 y la falta de acuerdo entre los países de la OPEP para acometer reducciones en los niveles de producción mantendrán el precio en cotas bajas.