Reaparición de viejos obstáculos

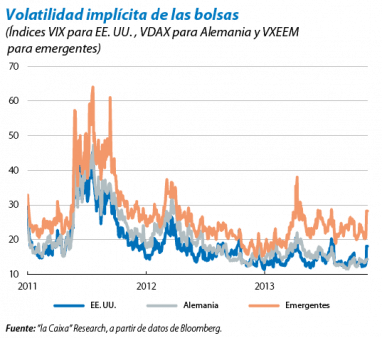

La calma de los mercados se ve alterada en el tramo final de enero. El primer mes del año ha sido testigo de dos fases bien diferenciadas. Durante la mayor parte se mantuvo el clima constructivo reinante desde finales del pasado verano, al calor de unos indicadores de coyuntura positivos, procedentes de EE. UU., la eurozona en general y España en particular. De hecho, la ausencia de sobresaltos en los primeros pasos efectivos del tapering de la Reserva Federal (Fed) supuso una agradable sorpresa. Sin embargo, a finales de mes se ha desatado un nuevo episodio de turbulencias, con origen en algunos países del bloque emergente. La principal afectación se ha observado precisamente en las divisas, bonos y acciones emergentes, pero también los mercados desarrollados se han visto afectados, víctimas de un repunte de la aversión global al riesgo. Con todas las cautelas que la traumática experiencia de los últimos años aconseja, nuestra opinión es que el alcance de este episodio será limitado, y no debe truncar las buenas perspectivas sobre los activos de riesgo para el conjunto del año.

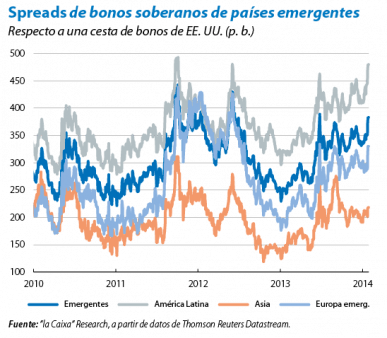

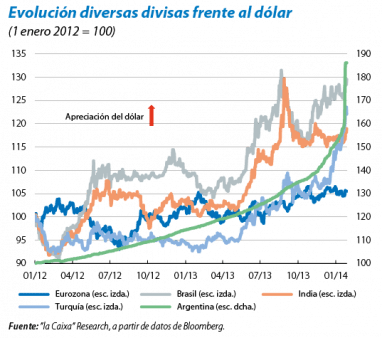

Argentina, epicentro de un nuevo episodio de inestabilidad. A raíz de la reducción de las intervenciones en el mercado de divisas por parte del Banco Central de la República Argentina, el peso sufrió una súbita y severa depreciación que llegó a sobrepasar el 20%. En paralelo a los graves desajustes macroeconómicos que sufre el país, los temores giran en torno a un eventual descenso de las reservas que posee el banco central. En tal circunstancia, la divisa argentina vería acentuarse sobremanera la presión depreciatoria, lo que se traduciría en mayores expectativas de inflación y agravaría la salida de capitales. Si bien la Argentina se encuentra desde hace algunos años relativamente excluida de los circuitos financieros internacionales, el impacto mediático de sus problemas contribuyó decisivamente al deterioro del sentimiento inversor, ya de por sí vulnerable por dos circunstancias conocidas: el trasfondo del tapering de la Fed y la existencia de eslabones débiles entre los países emergentes.

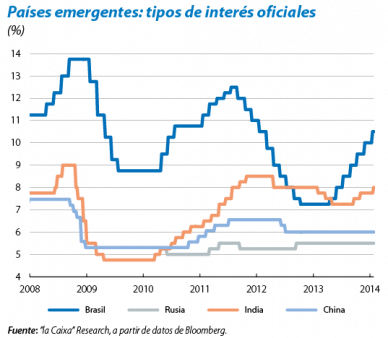

Turquía, Brasil y la India vuelven a la primera línea de fuego. En el caso turco, el notable desequilibrio externo y la inestabilidad política agravó el castigo de la lira. La reunión extraordinaria del banco central turco, en la que se aumentó el tipo de referencia en 550 p. b. hasta el 10%, contribuyó a contener las tensiones. Brasil también suscita dudas puesto que sus perspectivas de crecimiento e inflación son poco halagüeñas, lo que ha pasado factura a su divisa. Ello ha obligado al banco central a elevar nuevamente el tipo oficial en 50 p. b., hasta el 10,50%. Factores de similar naturaleza a los de Brasil han llevado al banco central de la India a subir su tipo de referencia desde el 7,75% hasta el 8%. Estas respuestas de la política monetaria pueden ayudar a contener las tensiones, pero sin duda lo verdaderamente aconsejable es que los países percibidos como débiles profundicen en las reformas estructurales (económicas pero también sociopolíticas), en cierto modo siguiendo el ejemplo de los periféricos de la eurozona durante los últimos años. Afortunadamente, hay señales esperanzadoras de que el curso de acción es el deseable, especialmente en la India aunque no tanto en Brasil.

El sistema financiero chino sigue bajo sospecha, pero las autoridades parecen guardianes fiables de la estabilidad. El amago de default de un vehículo de inversión de alto riesgo añadió dosis de nerviosismo en los mercados, aunque la celeridad para alcanzar un acuerdo entre las partes implicadas minimizó su impacto y alcance. Episodios de esta naturaleza son susceptibles de repetirse debido a la creciente dimensión del shadow banking, pero resulta tranquilizador constatar que las autoridades mantienen el control de la situación. En paralelo, el banco central chino ha incrementado la magnitud de sus operaciones de inyección de liquidez para contener los repuntes de los tipos de interés.

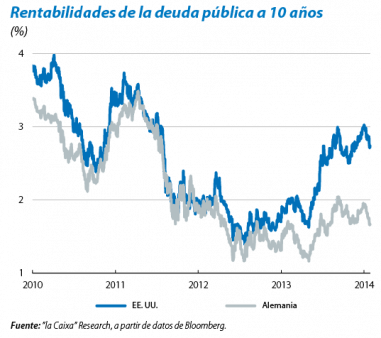

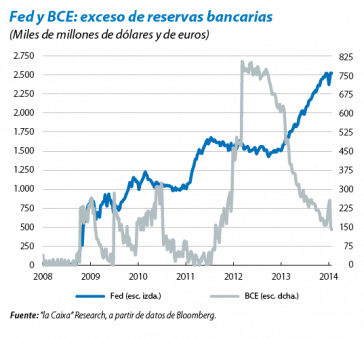

La Fed reduce de nuevo las compras mensuales de deuda, desde 75.000 hasta 65.000 millones de dólares, en la última reunión de Bernanke como presidente. La gran mayoría de analistas e inversores ya anticipaban este nuevo paso en el tapering, aun cuando se adoptó en pleno fragor de las tensiones en los emergentes. La Fed lo justificó en atención a la mejora sostenida del mercado laboral y la actividad económica. La institución volvió a remarcar el forward guidance sobre los tipos de interés oficiales, que permanecerán excepcionalmente bajos largo tiempo (incluso después de que el desempleo alcance el 6,5%). Tras el anuncio de la Fed, las yields de la deuda pública retrocedieron levemente, lo que da continuidad a la tendencia bajista fruto del incremento de la demanda de activos refugio ante el episodio de aumento de la aversión al riesgo.

Más allá del caso de los emergentes, el comienzo del tapering se desarrolla sin grandes sobresaltos, si bien los riesgos asociados a este proceso siguen siendo cruciales. Por un lado, no son descartables repuntes de carácter súbito en las rentabilidades de la deuda estadounidense en caso de observar tasas de crecimiento o inflación más intensas de lo previsto. Por otro, la volatilidad en los mercados de deuda pública, ahora en cotas reducidas, podría verse incrementada al hilo de posibles conflictos en el frente fiscal («techo de la deuda»). Con todo, el escenario con mayor probabilidad hoy por hoy es el de un proceso de normalización lento y acompasado a la evolución tendencial del empleo y la inflación.

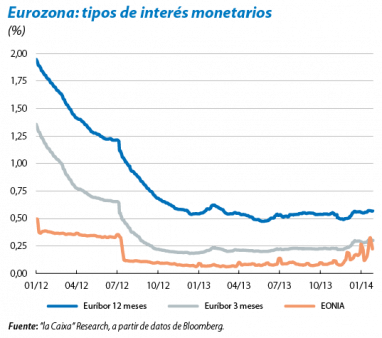

El repunte de los tipos monetarios de la eurozona no desaparece en el inicio de año, lo que podría precipitar medidas correctivas por parte del BCE. El endurecimiento del mercado interbancario europeo, causado por las devoluciones de las LTRO, no se ha corregido por completo una vez superado el «efecto fin de año». Lo más probable es que los tipos euríbor y EONIA tiendan a relajarse de forma autónoma en las próximas semanas. Si no fuera así, el BCE no dudará en hacer uso de alguna de las diversas medidas que tiene a su disposición para inyectar liquidez y evitar alzas contraproducentes en los tipos de interés monetarios.

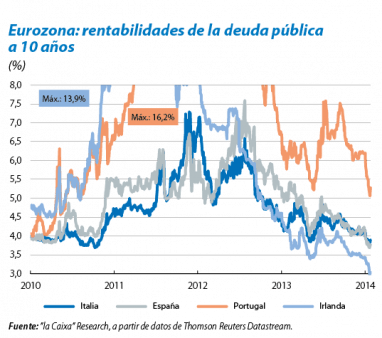

La deuda pública periférica ofrece la nota positiva, con un arranque de año prometedor. El regreso a los mercados de deuda de Irlanda y Portugal para obtener financiación a largo plazo ha supuesto un hito importante (véase el Focus «Los PIIGS vuelven al mercado de bonos, ¿para quedarse?»). Por su parte, el comportamiento del riesgo soberano en España e Italia ha sido altamente satisfactorio. La prima a 10 años de España frente a Alemania se consolida por debajo de los 200 p. b. La caída de los intereses a largo plazo permitió al Tesoro lanzar con gran éxito una macroemisión sindicada a 10 años (véase el Focus «La financiación del Tesoro en 2014: un programa exigente»). Las mejores perspectivas de crecimiento de la economía española avalan el buen comportamiento de las yields de su deuda soberana, que ha sido capaz de soportar las tensiones procedentes de los emergentes con mucho mejor nota que otros activos de riesgo.

Los mercados bursátiles sucumben al rebrote de las tensiones en el bloque emergente. Pese a que la renta variable internacional comenzó el año con ímpetu, las ganancias acumuladas se desvanecieron con rapidez y dieron paso a pérdidas en el cómputo mensual. Tres factores explican el repliegue bursátil. En primer lugar, los temores a un nuevo capítulo de turbulencias severas con la crisis del peso argentino, su posible contagio a Brasil y al resto de emergentes como principal protagonista. En segundo, las condiciones de sobrecompra de los propios mercados de acciones (más evidentes en EE. UU., Europa y España), que han contribuido a que la corrección adquiera mayor envergadura. Por último, el anuncio de la Fed de seguir reduciendo los estímulos monetarios favoreció las cesiones bursátiles, de mayor calado en los mercados asiáticos. Pese a que las perspectivas a medio plazo para las bolsas son alcistas, es de esperar que cada vez adquieran mayor relevancia las expectativas de beneficios empresariales, máxime en un entorno de progresiva normalización en las condiciones de liquidez. En este sentido, un factor que tendrá un papel importante en la evolución del sector financiero europeo y español, y por ende de los índices bursátiles de estos países, es el Asset Quality Review y los test de estrés que llevará a cabo el BCE durante los próximos meses.

El euro se mantiene en la parte superior del rango de fluctuación de los últimos meses. La dinámica de crecimiento sostenido en EE. UU. junto al avance del tapering deben sostener un lenta y progresiva apreciación del dólar frente al euro.

Comportamiento titubeante de las materias primas. El petróleo Brent se mantiene estable en los 107 dólares/barril, tras el descenso registrado en las primeras sesiones del año. El equilibrio bien asentado entre las dinámicas de demanda y oferta (en ausencia de conflictos geopolíticos serios) augura que el precio se mantendrá en el rango 100-110 dólares por barril. Entre el resto de materias primas, la mayoría se han visto moderadamente afectadas por las tensiones en los países emergentes. La excepción notable y significativa ha sido el oro, que ha recobrado los 1.250 dólares por onza debido a su calidad de activo refugio en episodios de inestabilidad.