Riesgos macrofinancieros globales

Las perspectivas de crecimiento mundial para 2018 son positivas: se espera que tanto emergentes como avanzados crezcan más que en años anteriores, y es probable que esta etapa favorable tenga continuidad en los próximos años. Sin embargo, esta senda no está exenta de riesgos, en particular de naturaleza macrofinanciera. En este artículo se revisarán los grandes riesgos de esta índole que están en el radar y se analizarán sus causas y posibles consecuencias. Solo entonces se estará en condiciones de valorar hasta qué punto las buenas expectativas de 2018, y los años venideros, podrían peligrar por el flanco macrofinanciero.

Entrando en detalle, en los últimos años se han desarrollado dos desequilibrios macrofinancieros que, por su potencial alcance y contagio, suponen un riesgo para las perspectivas económicas mundiales. El primero es el fuerte aumento de la deuda global que, según el BIS, ha crecido un 40% desde 2008. Este aumento es consecuencia, en gran medida, del fuerte aumento del endeudamiento de las economías emergentes, que ha crecido más de 50 p. p. desde la crisis financiera y ha pasado del 276% del PIB en 2007 a cerca del 325% en 2017. Y si de los emergentes suscita dudas la sostenibilidad de su deuda, los avanzados están en el punto de mira por la fuerte revaloración que han registrado algunos activos financieros, en especial la renta variable estadounidense. Así, desde el primer trimestre del 2009, momento en que empezó a recuperarse después de la crisis financiera, el índice S&P 500 ha registrado una progresión superior al 200%, lo que equivale a un aumento anual promedio de más del 14%. Asimismo, los llamados indicadores de valoración fundamental, como el CAPE, han alcanzado niveles no vistos desde la burbuja puntocom de los años 2000 y apuntan a una posible sobrevaloración de la bolsa estadounidense.1 Una combinación que ha alimentado los temores de analistas e inversores.

Aunque varios factores han contribuido al desarrollo de estos dos riesgos macrofinancieros, la política monetaria ultralaxa puesta en marcha en el periodo posterior a la crisis financiera de 2007 aparece como uno de los principales candidatos para explicar la formación de estos desequilibrios. De hecho, uno de los objetivos que persigue un banco central cuando toma medidas para reducir los tipos de interés es, precisamente, fomentar la búsqueda de rendimientos en activos de riesgo. El motivo es claro: en un entorno de recesión o debilidad económica, la activación de este mecanismo ayuda a estimular la economía.

En este sentido, la efectividad de las medidas de política monetaria no convencionales que han tomado los principales bancos centrales es indiscutible. Sirva de ejemplo la estrecha relación que se observa entre la evolución de la renta variable de EE. UU., la deuda de los emergentes y el aumento de los activos en el balance de la Reserva Federal estadounidense.

Si aceptamos que la política monetaria ha tenido un rol relevante en la gestación de estos desequilibrios, la pregunta que surge de forma inmediata es cómo les afectará la normalización del entorno de tipos de interés que se espera que lleven a cabo los principales bancos centrales en los próximos años.

La experiencia reciente sugiere que si el proceso de aumento de tipos de interés es gradual, el impacto debería ser contenido. Es cierto que cuando la Fed anunció la intención de iniciar el proceso de normalización monetaria en 2013 se produjo un episodio puntual de aumento de la aversión al riesgo y una salida de capitales de muchas economías emergentes de cierta envergadura. Sin embargo, a partir de ese momento, y en particular tras el inicio efectivo del proceso de normalización, que se ha dado de forma gradual y cuidando en extremo la comunicación con los inversores, los efectos sobre los flujos emergentes han sido limitados. Dado que se espera que la normalización monetaria estadounidense siga siendo muy gradual, el impacto en la evolución de los activos de riesgo debería ser relativamente contenido.

De lo acabado de mencionar se concluye que uno de los aspectos centrales de la discusión es ver si existen factores que pueden forzar a la Reserva Federal a ser más agresiva en su política monetaria. El sospechoso habitual no puede ser otro que la inflación y, más específicamente, sorpresas en forma de inflación más elevada de lo previsto. Responder a esta cuestión equivale a comprender por qué se ha producido en los últimos años la debilidad de la recuperación de la inflación en un contexto de recuperación del ritmo de actividad.

La interpretación más sólida sobre el porqué de una inflación más baja se apoya principalmente en el argumento del aplanamiento de la curva de Phillips, que refleja la menor sensibilidad de la inflación a movimientos de la brecha de producción. Este aplanamiento es particularmente pronunciado desde la crisis financiera (véase el segundo gráfico).2 Ante este cambio de patrón de la inflación, la Fed ha adoptado una actitud prudente y espera que vaya aumentando de forma gradual. Los inversores, sin embargo, esperan que la inflación siga siendo muy débil y ello se refleja en el precio de los activos financieros. Por ejemplo, la evolución de las expectativas de inflación implícitas en algunos instrumentos que cotizan en los mercados financieros cayeron fuertemente a finales de 2014 y apenas se han recuperado desde entonces.

Sin embargo, existen razones para pensar que una parte importante del aplanamiento de la curva de Phillips se debe a factores cíclicos que podrían dejar de actuar próximamente. Así, tal y como se documenta en Daly et al.,3 la debilidad del aumento de los salarios y, por consecuencia, de la inflación en EE. UU. durante los últimos años podría ser el resultado de un cambio de composición en el mercado laboral. En efecto, durante la recuperación económica se han incorporado al mercado laboral trabajadores cuyos salarios son menores a los del trabajador típico, con lo que el efecto final sobre el crecimiento de los salarios es de cierta ralentización en su ritmo de crecimiento. Sin embargo, se espera que, a medida que la expansión se torne más dinámica, este factor tendrá menor peso y los salarios experimentarán una aceleración de su crecimiento. Y, de hecho, distintos indicadores del mercado laboral sugieren que este se encuentra muy cerca de niveles propios de un ciclo económico maduro. Ello hace pensar que la probabilidad de sorpresas de inflación al alza son ciertamente más elevadas que en años pasados.

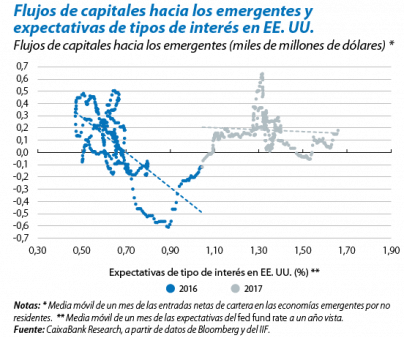

Y aquí, el círculo se cierra, y debemos concluir reflexionando qué podría suceder con los desequilibrios macrofinancieros antes mencionados si estas sorpresas de inflación se diesen y fuesen relativamente altas. De entrada, un aumento de las expectativas de inflación presionaría los tipos de interés a largo plazo al alza, lo que podría conllevar correcciones a las elevadas valoraciones bursátiles estadounidenses.1 La tesitura de expectativas de inflación al alza y entorno financiero más exigente también podría ser negativa para la deuda emergente. En ese sentido, es ilustrativo revisar la sensibilidad de las condiciones financieras en las economías emergentes a las de EE. UU. En 2017, como se aprecia en el tercer gráfico, los flujos de capitales emergentes han respondido poco a cambios en las expectativas de tipos de interés en EE. UU. En cambio, en 2016 la situación fue distinta, ya que entonces una mayor expectativa de subida de tipos de interés conllevó una reducción de los flujos de capitales de cartera hacia los emergentes.

¿A qué año se parecerá más 2018? ¿Al estable 2017 o al más agitado 2016? La respuesta, en gran medida, dependerá de que la Reserva Federal sea capaz de hilar fino en un año en que deberá equilibrar situaciones más exigentes que en el pasado reciente.

Mathieu Fort

Departamento de Mercados Financieros, Área de Planificación Estratégica y Estudios, CaixaBank

1. Para más detalles, véase el artículo «Valoración de la bolsa estadounidense: ¿hay motivos de preocupación?» del Dossier del IM11/2017.

2. Véase Leduc, S. y Wilson, D. J. (2017), «Has the Wage Phillips Curve Gone Dormant», Economic Letter, Banco de la Reserva Federal de San Francisco.

3. Véase Daly, Mary C., Bart Hobijn y Pedtke, J. (2017), «The Good News on Wage Growth», SF Fed Blog, Banco de la Reserva Federal de San Francisco.