Señales de fortaleza en un entorno marcado por la incertidumbre política

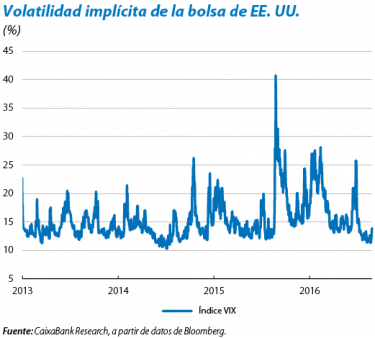

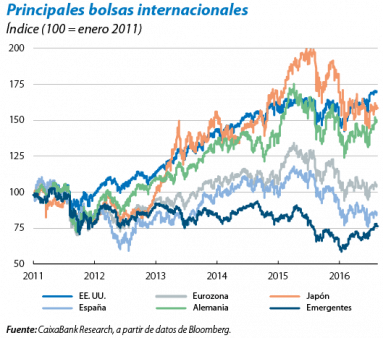

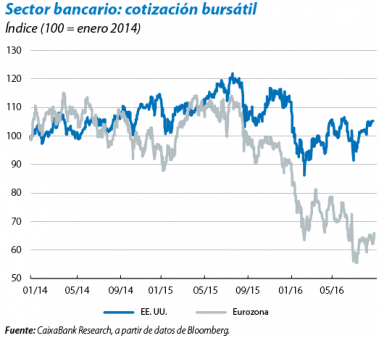

La estabilidad ha sido la nota predominante del entorno financiero global durante el periodo estival, lo que contrasta con la experiencia de años anteriores. Quizás lo más destacable sea la rapidez con la que se han sobrepuesto las cotizaciones de los activos de riesgo tras la zozobra inicial que siguió al resultado del referéndum en el Reino Unido (brexit). También los bajos niveles de volatilidad implícita resultantes del vertiginoso descenso registrado en las semanas posteriores a este evento. De hecho, la respuesta de los mercados globales a la materialización de semejante shock de incertidumbre fue, en líneas generales, ordenada. A diferencia de lo sucedido en episodios de estrés del pasado (quiebra de Lehman Brothers en 2008 o la crisis de deuda soberana europea en 2011 y 2012), no se activaron mecanismos de amplificación y retroalimentación de las turbulencias. Ello ha posibilitado que los inversores discriminen por clase de activo y geografía en función del impacto esperado del brexit en los fundamentos de cada activo y en el riesgo político de cada región. La consecución de nuevos máximos históricos de la bolsa en EE. UU. y el letargo de las europeas, acentuado por la renovada presión sobre el sector bancario, son reflejo de esta circunstancia.

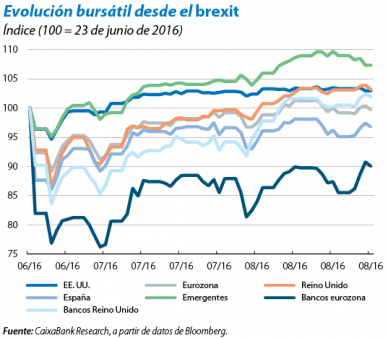

La recuperación de los precios de los activos adquiere uniformidad, pero el ritmo de avance es dispar. El grueso de las bolsas internacionales se sitúa ya por encima de los niveles prereferéndum (23 de junio) y las primas de riesgo de la deuda corporativa han revertido los repuntes post-brexit. Así, la bolsa estadounidense registra un avance del 2,6% desde entonces y la del Reino Unido del 3,4%, mientras que en la eurozona la bolsa cede un leve –0,5%. Mención especial merece la evolución de los mercados de acciones emergentes, mucho menos expuestos a las vicisitudes del encaje del Reino Unido en Europa, con un alza cercana al 8%. Con todo, otras esferas de los mercados presentan mayores dificultades para resarcirse de las pérdidas, aunque la tendencia de fondo es positiva. Este es el caso de las bolsas periféricas, como la italiana (–7,5%) o la española (–3,5%) y del sector bancario de la eurozona (–9,3%). Entre tanto, la cotización del barril de petróleo Brent llegó a retroceder hasta los 42 dólares para repuntar y situarse a finales de agosto alrededor de los 50 dólares. Con todo, las fluctuaciones recientes del crudo obedecen más a cambios en las expectativas en el proceso de reequilibrio de la oferta y demanda de petróleo que a los acontecimientos relativos al brexit.

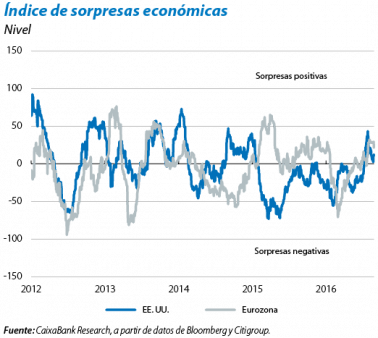

El «ruido» y la incertidumbre derivados del brexit son elevados pero los fundamentos macroeconómicos globales permanecen relativamente sólidos. La constatación por parte de los inversores de que la ralentización económica derivada delbrexit se circunscribirá en su práctica totalidad al Reino Unido ha sido un claro factor de apoyo de la dinámica positiva de los mercados. En este sentido, los indicadores de coyuntura han sorprendido positivamente en la eurozona y en EE. UU., a pesar del débil dato del PIB del 2T 2016 en este último. Dos factores adicionales también han contribuido favorablemente a este clima de bonanza. En primer lugar, la ausencia de sobresaltos en los registros de actividad de países clave como China. En segundo lugar, los mensajes y las actuaciones de los bancos centrales en verano que, si bien no han alterado la esencia de sus respectivas estrategias, han actuado como red de seguridad.

En la esfera de los bancos centrales, el Banco de Inglaterra (BoE) sorprendió al anunciar un ambicioso paquete de estímulos monetarios. Tras mantenerse a la espera de disponer de más información en su reunión de principios de julio, la autoridad monetaria británica no titubeó en su último encuentro. El organismo anunció el lanzamiento de diversas medidas expansivas con el fin de atajar los riesgos que se ciernen sobre la economía del país. El gobernador del BoE, M. Carney, anunció un recorte de 25 p. b. del tipo rector hasta el 0,25%, ampliamente descontado por el mercado. Mayor sorpresa causaron las actuaciones en el plano de las políticas monetarias no convencionales. El BoE reemprenderá las compras de bonos soberanos y corporativos, por un importe conjunto de 70.000 millones de libras y pondrá en marcha una facilidad de préstamo para la banca de 100.000 millones. Un conjunto de medidas similares a las que ha implementado el BCE en los últimos tiempos, salvo por un matiz distintivo importante: Carney se mostró contrario a adoptar una política de tipos de interés negativos. Circunstancia que actuó de bálsamo para el sector financiero en bolsa.

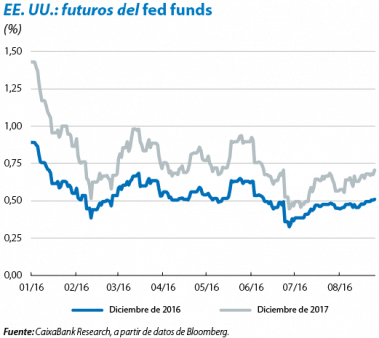

Por su parte, la Reserva Federal (Fed) adopta un registro conservador y recalca que aplicará una senda de normalización muy gradual. La reunión de finales de julio del banco central estadounidense no deparó grandes novedades. A pesar del tono conservador del comunicado oficial, la Fed constató el descenso de los riesgos derivados del brexit y resaltó la fortaleza del mercado laboral. Esto sugiere que la Fed mantiene la puerta abierta a subir el tipo oficial antes de que finalice este año, en línea con nuestro escenario, que fecha la segunda subida del fed funds en diciembre. En este mismo sentido se pronunció Yellen en el simposio anual de política monetaria de Jackson Hole (EE. UU.), donde resaltó que las condiciones para efectuar una nueva subida de tipos (evolución del empleo e inflación) se han reforzado en los últimos meses.

Al otro lado del Atlántico, el BCE optó por permanecer en modo espera, aunque Draghi reiteró la disposición y la capacidad de la entidad para actuar si fuera necesario. El mandatario europeo prefirió no precipitarse y aludió a la necesidad de recabar más información sobre el impacto del brexit en el escenario macroeconómico de la eurozona. Será a principios de septiembre cuando el BCE actualice sus previsiones de crecimiento e inflación. Sin embargo, no anticipamos el anuncio de nuevas medidas acomodaticias, más allá de la introducción de posibles ajustes en los programas ya implementados.

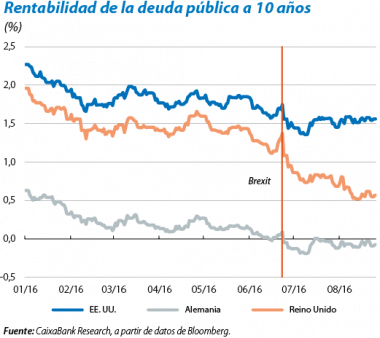

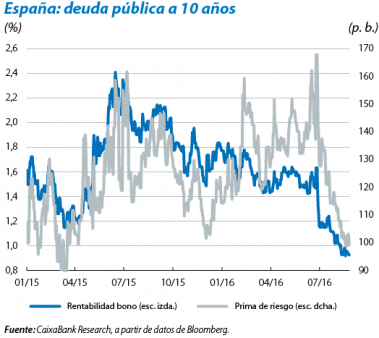

En el ámbito de la deuda pública, los tipos de interés libres de riesgo siguen descendiendo. A diferencia de las bolsas, las yields soberanas a largo plazo de EE. UU., Alemania y el Reino Unido no han logrado revertir por completo los fuertes descensos observados tras el brexit. En estos dos últimos países, las rentabilidades de los bonos a 10 años en los mercados secundarios han alcanzado nuevos mínimos históricos, en el –0,19% y el 0,54%, respectivamente. No sorprende, por tanto, que en este contexto los activos de renta fija soberana hayan producido unos retornos muy considerables. La deuda periférica en general y la española en particular tampoco han quedado al margen del frenesí bajista de los tipos. El rendimiento del bono español a 10 años ha descendido por primera vez en su historia del 1% y la prima de riesgo al mismo plazo se sitúa alrededor de los 100 p. b. Cabe destacar que estos dos últimos desarrollos se han producido a pesar del actual contexto de incertidumbre política y de las advertencias de la Comisión Europea en torno a los desafíos en materia de ajuste presupuestario.

Las bolsas encaran el último tramo del año con una mezcla de esperanza y cautela. Por un lado, la concatenación de eventos desfavorables en la escena financiera internacional a lo largo de 2016 ha sido notable. Por otro lado, la secuencia temporal de los mismos ha coincidido con una fase de corrección de los beneficios empresariales en EE. UU. nada desdeñable. Sin embargo, el panorama a corto y medio plazo se prevé más halagüeño, y se espera una contribución cada vez más positiva de los beneficios corporativos durante los próximos trimestres. De hecho, los indicadores técnicos y de sentimiento sugieren que el rally veraniego de la bolsa estadounidense es más el inicio de una fase alcista sostenida que un mero rebote coyuntural. En Europa, el perfil ha sido claramente menos favorable. Al rezago cíclico ya considerable respecto al mercado norteamericano, se han unido otros dos factores. Primero, un pobre balance de la temporada de resultados y, segundo, el legado de incertidumbre derivado del brexit, que ha exacerbado la fragilidad del sentimiento inversor hacia el sector bancario. No obstante, es importante resaltar que esta no radica tanto en aspectos relacionados con la solvencia de las entidades. En este sentido, los test de estrés de la Autoridad Bancaria Europea (EBA, por sus siglas en inglés) han confirmado unos niveles de resistencia apreciables y delimitado los eslabones de debilidad a unas pocas entidades italianas. El foco primario de las dudas procede fundamentalmente de las dificultades del sector para generar niveles de rentabilidad aceptables en un entorno monetario-financiero y regulatorio como el actual.

Los riesgos geopolíticos se erigen como un importante eje de volatilidad a corto y medio plazo. El clima de placidez reinante en los mercados internacionales no debe hacer olvidar el largo y complejo proceso negociador que culminará con el abandono efectivo del Reino Unido de la UE. En paralelo, un calendario otoñal repleto de eventos políticos potencialmente desestabilizadores mantendrá, con gran probabilidad, la incertidumbre política en cotas elevadas (sobre esta cuestión, véase el Focus «Incertidumbre y mercado bursátil» en este mismo Informe Mensual). En concreto, la repetición de los comicios electorales en Austria, los referéndums sobre la política de inmigración en Hungría, la reforma del Senado italiano y las elecciones presidenciales en EE. UU. desaconsejan bajar la guardia.