Senyals de fortalesa en un entorn marcat per la incertesa política

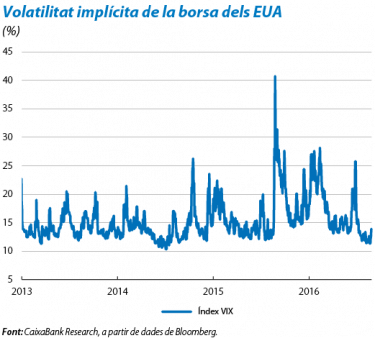

L’estabilitat ha estat la nota predominant de l’entorn financer global durant el període estival, situació que contrasta amb l’experiència d’anys anteriors. Potser el més destacable sigui la rapidesa amb què s’han recuperat les cotitzacions dels actius de risc després de la inquietud inicial posterior al resultat del referèndum al Regne Unit (brexit). També cal esmentar els baixos nivells de volatilitat implícita resultants del vertiginós descens registrat en les setmanes posteriors a aquest esdeveniment. De fet, la resposta dels mercats globals a la materialització d’aquest xoc d’incertesa va ser, en línies generals, ordenada. A diferència del que va succeir en episodis d’estrès del passat (la fallida de Lehman Brothers el 2008 o la crisi del deute sobirà europeu el 2011 i el 2012), no es van activar mecanismes d’amplificació i de retroalimentació de les turbulències. Això ha possibilitat que els inversors discriminin per classe d’actiu i per geografia en funció de l’impacte esperat del brexit sobre els fonaments de cada actiu i sobre el risc polític de cada regió. L’assoliment de nous màxims històrics de la borsa als EUA i la letargia de les europees, intensificada per la pressió renovada sobre el sector bancari, són un reflex d’aquesta circumstància.

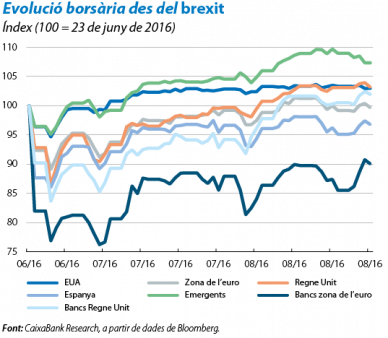

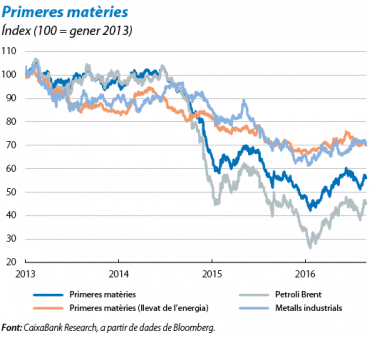

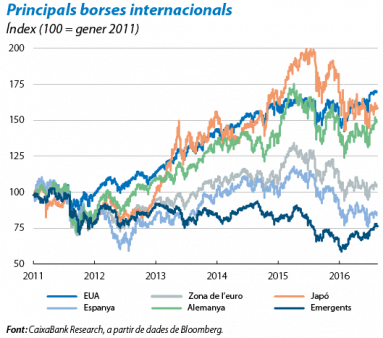

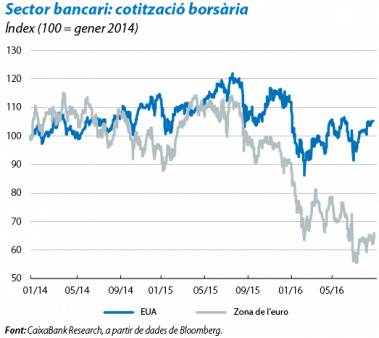

La recuperació dels preus dels actius adquireix uniformitat, però el ritme d’avanç és dispar. El gros de les borses internacionals se situa ja per damunt dels nivells anteriors al referèndum (el 23 de juny) i les primes de risc del deute corporatiu han revertit els repunts post-brexit. Així, la borsa nord-americana registra, de llavors ençà, un avanç del 2,6%, i la del Regne Unit, del 3,4%, mentre que, a la zona de l’euro, la borsa cedeix un lleuger –0,5%. Un esment especial mereix l’evolució dels mercats d’accions emergents, molt menys exposats a les vicissituds de l’encaix del Regne Unit a Europa, amb una alça propera al 8%. Així i tot, altres esferes dels mercats presenten més dificultats per recuperar-se de les pèrdues, tot i que la tendència de fons és positiva. Aquest és el cas de les borses perifèriques, com la italiana (–7,5%) o l’espanyola (–3,5%), i del sector bancari de la zona de l’euro (–9,3%). Mentrestant, la cotització del barril de petroli Brent va recular fins als 42 dòlars. Amb posterioritat, va repuntar i es va situar al voltant dels 50 dòlars al final d’agost. Així i tot, les fluctuacions recents del cru obeeixen més a canvis en les expectatives en el procés de reequilibri de l’oferta i la demanda de petroli que als esdeveniments vinculats al brexit.

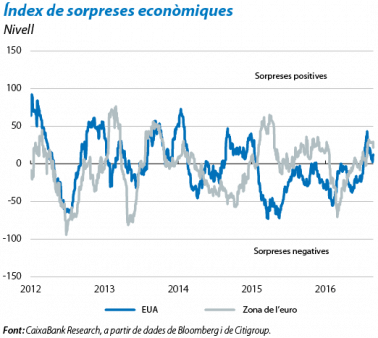

El «soroll» i la incertesa derivats del brexit són intensos, però els fonaments macroeconòmics globals es mantenen relativament sòlids. La constatació per part dels inversors que l’alentiment econòmic derivat del brexit es limitarà, en la seva pràctica totalitat, al Regne Unit ha estat un clar factor de suport de la dinàmica positiva dels mercats. En aquest sentit, els indicadors de conjuntura han sorprès positivament a la zona de l’euro i als EUA, malgrat la feble dada del PIB del 2T 2016 en aquest últim país. Dos factors addicionals també han contribuït de forma favorable a aquest clima de bonança. En primer lloc, l’absència d’ensurts en els registres d’activitat de països clau com la Xina. En segon lloc, els missatges i les actuacions dels bancs centrals durant l’estiu, que, malgrat que no han alterat l’essència de les respectives estratègies, han exercit de xarxa de seguretat.

En l’esfera dels bancs centrals, el Banc d’Anglaterra (BoE) va sorprendre en anunciar un ambiciós paquet d’estímuls monetaris. Després de mantenir-se a l’espera, per falta d’informació, en la reunió del començament de juliol, l’autoritat monetària britànica no va dubtar en la seva última trobada. L’organisme va anunciar el llançament de diverses mesures expansives per neutralitzar els riscos que planen sobre l’economia del país. El governador del BoE, M. Carney, va anunciar una retallada de 25 p. b. del tipus rector, fins al 0,25%, àmpliament descomptada pel mercat. Més sorpresa van generar les actuacions en l’àmbit de les polítiques monetàries no convencionals. El BoE reprendrà les compres de bons sobirans i corporatius, per un import conjunt de 70.000 milions de lliures, i engegarà una facilitat de préstec per a la banca de 100.000 milions. Un conjunt de mesures similars a les implementades pel BCE en els últims temps, amb l’excepció d’un matís distintiu important: Carney es va mostrar contrari a adoptar una política de tipus d’interès negatius, circumstància que va actuar de bàlsam per al sector financer en borsa.

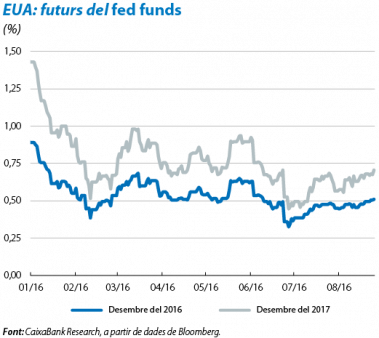

Per la seva banda, la Reserva Federal (Fed) adopta un registre conservador i recalca que aplicarà una tònica de normalització molt gradual. La reunió del final de juliol del banc central nord-americà no va oferir grans novetats. Malgrat el to conservador del comunicat oficial, la Fed va constatar el descens dels riscos derivats del brexit i va destacar la fortalesa del mercat laboral. Això suggereix que la Fed manté la porta oberta a apujar el tipus oficial abans que acabi el 2016, en línia amb el nostre escenari, que situa la segona pujada del fed funds al desembre. En aquest mateix sentit es va pronunciar Yellen en el simposi anual de política monetària de Jackson Hole (EUA), on va destacar que les condicions per efectuar una nova pujada de tipus (evolució de l’ocupació i inflació) s’han reforçat en els últims mesos.

A l’altra banda de l’Atlàntic, el BCE ha optat per esperar, tot i que Draghi va reiterar la disposició i la capacitat de l’entitat per actuar si és necessari. El mandatari europeu va preferir no precipitar-se i va esmentar la necessitat de recollir més informació sobre l’impacte del brexit en l’escenari macroeconòmic de la zona de l’euro. Serà al començament de setembre quan el BCE actualitzi les previsions de creixement i d’inflació. No obstant això, no anticipem l’anunci de noves mesures acomodatícies, més enllà de la introducció de possibles ajustos als programes ja implementats.

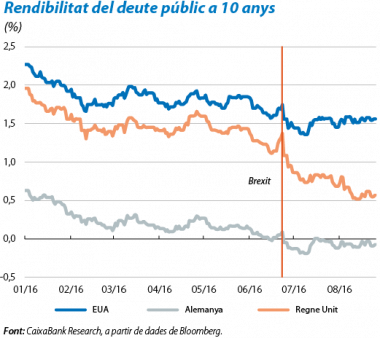

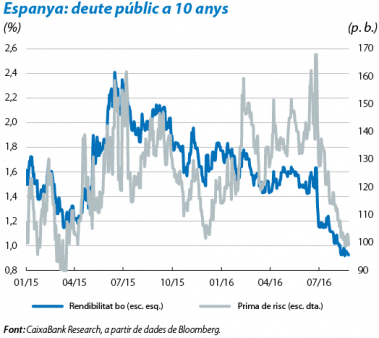

En l’àmbit del deute públic, els tipus d’interès lliures de risc continuen baixant. A diferència de les borses, les yields sobiranes a llarg termini dels EUA, d’Alemanya i del Regne Unit no han aconseguit revertir per complet els forts descensos observats després del brexit. En aquests dos últims països, les rendibilitats dels bons a 10 anys als mercats secundaris han assolit nous mínims històrics, en el –0,19% i en el 0,54%, respectivament. No sorprèn, per tant, que, en aquest context, els actius de renda fixa sobirana hagin produït uns retorns molt considerables. El deute perifèric en general i l’espanyol en particular tampoc no han quedat al marge del frenesí a la baixa dels tipus. El rendiment del bo espanyol a 10 anys ha baixat per primera vegada en la seva història de l’1%, i la prima de risc al mateix termini se situa al voltant dels 100 p. b. Cal destacar que aquests dos últims desenvolupaments s’han produït malgrat el context actual d’incertesa política i malgrat els advertiments de la Comissió Europea sobre els desafiaments en matèria d’ajust pressupostari.

Les borses encaren l’últim tram de l’any amb una barreja d’esperança i de cautela. D’una banda, la concatenació d’esdeveniments desfavorables en l’escena financera internacional al llarg del 2016 ha estat notable. De l’altra, la seqüència temporal d’aquests esdeveniments ha coincidit amb una fase de correcció dels beneficis empresarials als EUA gens menyspreable. No obstant això, el panorama a curt i a mitjà termini sembla més esperançador, i s’espera una contribució cada vegada més positiva dels beneficis corporatius en els propers trimestres. De fet, els indicadors tècnics i de sentiment suggereixen que el rally estiuenc de la borsa nord-americana és més l’inici d’una fase alcista sostinguda que un rebot conjuntural. A Europa, el perfil ha estat clarament menys favorable. Al retard cíclic ja considerable en relació amb el mercat nord-americà, s’han afegit dos factors més. Primer, un balanç pobre de la temporada de resultats i, segon, el llegat d’incertesa derivat del brexit, que ha exacerbat la fragilitat del sentiment inversor cap al sector bancari. No obstant això, és important destacar que aquesta fragilitat no es basa en aspectes relacionats amb la solvència de les entitats. En aquest sentit, els tests d’estrès de l’Autoritat Bancària Europea (EBA, per les sigles en anglès) han confirmat uns nivells de resistència apreciables i han limitat les baules febles a unes poques entitats italianes. El focus primari dels dubtes procedeix, fonamentalment, de les dificultats del sector per generar nivells de rendibilitat acceptables en un entorn monetari-financer i regulador com l’actual.

Els riscos geopolítics són un eix important de volatilitat a curt i a mitjà termini. El clima de placidesa que regna als mercats internacionals no ha de fer oblidar el llarg i complex procés negociador que culminarà amb l’abandonament efectiu del Regne Unit de la UE. En paral·lel, un calendari de tardor farcit d’esdeveniments polítics potencialment desestabilitzadors mantindrà, amb gran probabilitat, la incertesa política en cotes elevades (sobre aquesta qüestió, vegeu el Focus «Incertesa i mercat borsari», en aquest mateix Informe Mensual). En concret, la repetició dels comicis electorals a Àustria, els referèndums sobre la política d’immigració a Hongria, la reforma del Senat italià i les eleccions presidencials als EUA desaconsellen abaixar la guàrdia.